拟登陆上交所主板的南航物流,计划募资60.8亿元,发行估值约为400亿元。如果顺利上市,有望成为广州最大一单A股IPO。

跨境电商近年发展迅猛,估值4000亿的希音(SHEIN)取代市值2.7万亿美元(约合19.5万亿元人民币)的苹果和传统货代,成为南航物流的最大客户。此外,南航物流由于拥有更多国际航线,货运量和周转量均在三大航空物流公司中排第一。

南航物流员工在混改中通过持股平台获得4.5%股权,IPO后可共享约18亿元股权财富。不过,其控股股东南方航空连续4年亏损,并不符合“A拆A”连续3年盈利的要求,其上市还需跨过政策壁垒。

2023年航空货运价格下滑,南航物流利润接近腰斩,或将影响其IPO定价。

原文标题《20万亿苹果、4000亿希音撑起广州最大IPO!南航物流冲400亿市值,高管员工或共分18亿》

2024年1月,国务院国资委首次提出,进一步研究将市值管理纳入央企负责人业绩考核,央企“管资本”大考的大幕徐徐拉开。中航、南航、东航三大航空集团也不例外。

2020年至2022年,受疫情影响,其旗下的中国国航、南方航空、中国东航大幅亏损。2023年,中国国航亏损10.5亿元,收窄97%。中国东航亏损约82亿元,亦收窄约8成。南方航空亏损42亿元,收窄近9成。三大央企航司整体扭亏在望。

这一背景下,各大航司下属的航空物流业务子公司受益于国内企业出海红利,成为优质资产,近年纷纷也被推动上市。

2021年6月,东航物流率先挂牌上交所主板。2023年9月,中航集团旗下的中国国际货运航空股份有限公司(简称“国货航”)顺利过会。2023年12月,南方航空持股55%的南航物流递表,拟登陆上交所主板。

至此,三大航空公司的物流业务都已上市或拟上市(图1)。

值得一提的是,它们也是混改的先锋部队,且均在IPO前实施员工持股计划。

南航物流IPO前,员工持股平台珠海员祺持有4.5%股权,按照该公司400亿元的发行估值测算,对应持股市值约15.5亿元。以180余名员工持有合伙份额计算,人均持股市值近900万元,南航物流董事长刘祖斌、总经理龚卫国的持股市值均超过5000万元。如果其顺利上市,将为广州城增添创富效应。

普洛斯、联想控股等公司积极参与三大航司物流子公司的混改,携手国资机构国新双百等多次下注,也有望获得较高的财务回报。

南航物流的前身,是南方航空下属货运部,主要承接集团的货机、货站等资源。2018年6月,南方航空全资设立南航物流,注册资本10亿元,总部设在广州。

南航物流成立后,即成为南方航空业绩增长的一大亮点。

2020年开始,由于新冠疫情暴发,客运航班锐减,客机腹舱带货运力骤减,而全球抗疫物资和各种货运需求激增,航空运输价格暴涨,拥有货机的航空货运公司赚得盆满钵满。2020至2022年,南航物流的营收从153亿元增至215亿元,累计增长约41%;净利润从40.3亿元增至46.8亿元,增幅16%。

南方航空货运及邮运业务主要即由南航物流承载,2019-2022年,该板块收入在南方航空总营收中的占比从6.2%提升至24%。而同期,受疫情等因素影响,南方航空最大收入的“客运业务”从1385亿元降至600亿元,腰斩不止。

相比之下,南航物流总资产为168亿元,仅为南方航空3120亿元总资产的5%。

南航物流此次IPO,计划发行不超过32086万股,募资60.8亿元。以此测算,其发行价不低于18.95元/股,对应发行估值约为405亿元。

而至2024年3月11日,南方航空总市值1033亿元。南航物流若能以405亿元IPO,不仅有望提升母公司的估值,还可望超过母公司,成为广州有史以来最大A股IPO项目。

据新财富统计,至2024年4月,广东在A股上市的企业近900家,IPO募资金额居前的公司均来自深圳,其中,中国平安以388.7亿元领跑。广州IPO募资额第一名广钢气体,以33亿元排全省第17位,南方航空以27亿元位列第23名。南航物流若IPO募资60.8亿元,将超过这两家公司,位居广州第一、全省第八(表1)。

至2024年4月9日,A股物流企业市值前三名为顺丰控股、中国外运和圆通速递,其市值分别是1863亿元、436亿元和458亿元。南航物流上市后,将有一定概率冲击行业市值前三。

从大环境看,我国民航货邮运输量已从2011年的558万吨,增长至2019年753.8万吨,2020至2022年因新冠疫情波动较大,2023年又回升到735万吨,达到2019年的98%(图2)。

图2:2011至2023年中国民航货邮运输量的变化

航空货运主打高附加值货物运输,其需求与经济有强相关性。近年,中国高端制造、跨境电商等产业的蓬勃发展,进一步提升了这一行业的需求。眼下,航空物流央企齐齐上市,便得益于这一利好,尤其是跨境电商异军突起。

2022年,我国跨境电商进出口总值2.11万亿元,增长10%。2023年,这一指标继续放量至2.38万亿元,同比增长15.6%,增量超过3200亿元,对于稳外贸起到了积极作用。

而航空物流具有高时效性、高可靠性等特点,与跨境电商行业需求天然贴合。根据国际航空运输协会数据,目前,80%跨境电商货物采用空运。

南航物流的招股书里,正揭示了跨境电商迎来爆发式增长等时代变革留下的痕迹。这从其大客户的演变,可见一斑。

2020年和2021年,南航物流的最大客户是中国外运长航集团,后者两年合计贡献收入约15亿元。2022年,其最大客户则变成苹果(AAPL.O),贡献的收入为10.45亿元。但2023年上半年,其最大客户变成了希音,苹果则未进入前五大客户之列。这意味着,苹果对其营收贡献已低于2亿元(表2)。

苹果为全球最大消费电子企业,产品主要由中国企业代工,再运往全球,航空货运头部企业因此受益。

国货航招股书显示,2020年至2022年,苹果是其第四、第一和第一大客户,分别贡献营收7亿元、17亿元和21亿元,占其各年营收的3.8%、6.9%和9.4%。

东航物流2022年报也披露,苹果、三星和英特尔等是其“优质客户”,前五大客户合计贡献收入41亿元,总占比为17%。

仅2022年,苹果为三大航空物流央企贡献超30亿元营收。

而郑州取代深圳,成为苹果主要代工厂富士康的大本营,或是苹果订单在南航物流减退、在国货航逐年攀升的原因之一。

在南航物流的财报中,填补苹果需求的,是广州跨境电商企业希音。

2008年10月,80后许仰天创立希音,其业务率先在江苏南京铺开,主要与国内服装厂合作推出快时尚服饰,随后转战广州,面向海外市场销售。

凭借“小单快反”模式,“比ZARA更快,比亚马逊更便宜”,希音迅速扩张,在美国等市场的销售额甚至超过快时尚品牌ZARA和H&M等。2023年,希音跻身全美十大成长最快品牌,排名高居第四,估值超过4000亿元。最近,市场传出其将在2024年IPO,市值或超千亿美元。

希音的供应链企业主要集中在广州番禺区的南村镇和大石镇。2023年,广州白云机场海关累计监管出口跨境电商商品3.46亿票,同比大涨52%。希音对此应有较大贡献。

南航物流也近水楼台先得月。2022年,希音跻身其第二大客户,为其贡献9.49亿元收入;2023年上半年贡献9.95亿元收入,已超过2022年全年,并超过第2至5名客户带来的营收总和(8.23亿元)。希音也是南航物流多年来唯一营收占比超过10%的客户。

南航物流第一大客户从苹果到希音的切换,或并非特例。东航物流也在投资者互动平台表示,已与拼多多建立业务合作关系,为其提供航空物流服务。

未来,TEMU、希音、TikTok电商、阿里速卖通等业务的爆发式增长,仍将持续推动航空物流公司的业务需求。这也极其鲜明地折射出,航空物流公司的核心竞争力,与其基地所在区域的产业优势赛道息息相关。

从区域分布看,三大航空央企,航空物流业务也是各据一方。东航物流的主场在全球第三大航空货运枢纽地上海。2023年上半年,东航物流在上海浦东机场和虹桥机场合计完成货邮处理量102.07万吨,约占两大机场货邮处理量的58.36%。

南航物流虽然致力于建设广州、上海双枢纽,但从实际运营看,其在广州、北京大兴两大枢纽型货站占据市场第一。2022年,其在广州货站的货邮吞吐量72.78万吨,占市场份额的38.63%;同时,其在北京大兴货站的吞吐量达到5.6万吨,虽然规模较小,但市场份额超过44%,拿走第一。大兴机场作为国际枢纽,随着民航业复苏,其整体的货运规模将会显著提升,发展潜力不容忽视。

根据波音发布的2022年《世界航空货运预测》,未来20年,全球航空货运服务需求强劲,运量将翻番。根据世界银行发布的2023年全球物流绩效指数(共6个单项),中国综合得分3.7分,在全球139个国家和地区中排第20位,单项得分最低的国际货运,仍有较高提升空间。这一进程中,南航物流等头部航空物流企业将发挥重要作用。

航空物流公司的主业,是货运。其运输方式有两种,一种是全货机,另一种是客机货运。而客机货运又可分为客机腹舱运货、客运改货运两类模式。

从运力看,其货机可自购,或向母公司租赁;而客机腹舱运力则主要向母公司租赁。比如,东航物流的运力资源包括15架全货机和独家承包的东航股份782架客机腹舱。南航物流2020年至2022年向南方航空采购的金额合计超过311亿元,占总采购成本的8成以上。

相比需求端的趋势变化迅猛,航空物流公司在供应端的运力则相对固定。其运力扩充,要么靠购买货机,要么是母公司扩编客机机队规模。而一架货机至少数十亿元,是重资产投入。在混改之前,航空物流公司十年九亏,主要即是沉重的运营成本所致。

不过,航空物流业务的主要“生产工具”既然是飞机,其业务扩张必然伴随机队扩编。本次南航物流拟募集的60.8亿元中,有56亿元用于购置全货机,占募资额的92%。

无独有偶,国货航的IPO募资中,也有约9成用于购置飞机和发动机,剩下的则主要用于信息化和数字化建设(表3)。

至2023年6月末,南航物流独家经营17架全货机(自有10架,从南方航空租赁7架),均为B777F型号。这是被波音称为全球“最高效且航程最远”的双发货机,具有低运营成本和高可靠性特点,载重102吨,航程4970海里(超过9200公里)。

2023年上半年,南航物流从南方航空购置了2架B777F,并计划从波音购置3架B777F,这两项购置计划涉及资金总额为122.8亿元。而至2023年6月末,南航物流货币资金只有18.45亿元,尚有较大资金缺口,补充资金势在必行。

2022年,率先上市的东航物流“财大气粗”,以融资租赁引进7架全新B777全货机,并退租2架B777全货机,一下拥有15架全货机,较2021年末劲增5成。2023年上半年,东航物流融资租赁再引进2架全新B777,现拥有17架货机,和南航物流持平,均领先国货航(表4)。

不甘落后的国货航则计划至2025年新增13架全货机,将规模提高至25架,这对资金提出较高要求,IPO无疑是实现这一规划的重要抓手。

可以想象,如果国货航如期扩容至25架,南航物流和东航物流也将扩军备战,IPO或只是个起点。

南航物流将9成募资用于购买全货机,缘于这一业务能够创造更高收入和利润。

三大航空物流公司的主业基本相似,其收入来自三大块。

其一,是航空速运业务,出售的产品是货舱运力,主要面向B端的货代公司等,通过全货机、客机货运,为客户提供“港到港”服务。

其二,是供应链综合解决方案。即针对价格不太敏感的跨境电商件、跨国生鲜等企业客户,提供产地直达包机、门到门服务等。

其三,是地面综合业务,主要提供货物安检、搬运、装卸、分拣在内的货站操作和地面服务,及机场区域内的日常存储、海关监管区内的特殊存储服务。

2022年,南航物流营收突破200亿元,其中,航空速运收入超过179亿元,占了83.52%,占据大头;供应链综合解决方案业务收入25.61亿元,占11.94%;地面综合业务近10亿元,占4.54%(表5)。

南航物流的毛利润,主要由航空速运业务中的全货机运输业务贡献,其2022年占比有所下滑,但仍然超过7成(表6),高于全货机运输对其收入所作的57.41%的贡献。

南航物流的全货机运输主要跑国际航线,服务于国际货代、电子通讯厂商、跨境电商等客户。至2023年6月,其开通全货机航线22条,通往伦敦、法兰克福、阿姆斯特丹、洛杉矶、纽约、多伦多、墨西哥城等地。

这使得南航物流的国际市场收入占比始终保持在80%以上,2022年创收超190亿元,占比约89%,并以欧洲和北美两大市场为主,相关收入分别占40%、35%。同期,中国市场(含港澳台)贡献营收23.7亿元,占比约为11%。

由于疫情前期物资需求暴涨,而跨国运力紧绷,航空运输与海运价格均大幅上涨,南航物流的全货机运输业务也享受到高毛利率,2020、2021、2022年分别为50.78%、49.2%和39.15%。2022年,航油均价由2021年4152元/吨增加至7367元/吨,同比增长77%,致使其成本端承受较大压力,毛利率有所下降。

2022年,南航物流的客机货运业务毛利率仅有4.2%,远远低于全货机运输。除了航油成本上升,主要和客机腹舱资源使用基准费率提高有关。

三大航空物流公司虽然均独家经营母公司的综合物流服务,但在客机货运业务上,其相对母公司的议价空间比较有限,这导致租赁客机运力做货运不太具有成本议价权和性价比。

因此,航空物流公司要实现营收和盈利质量的提升,既需要扩充业务空间,还要提高业务“含金量”。

航空物流公司的供应链综合解决方案业务,是为客户提供更丰富的增值服务,其又细分为同业项目、整机运力销售业务、跨境电商三个部分。

无论是智利车厘子、澳洲大龙虾更鲜活地走入中国平常百姓家,还是美国普通民众在Temu上“像亿万富翁一样购物”(Shop Like a Billionaire),都是这一业务带来的福利。

供应链业务以客户需求为导向,定制化业务差异大,毛利率也较高。2022年,南航物流该业务毛利率超过50%,比另两块业务高出20个百分点以上,其营收占比约12%,但毛利润占比近20%。

与此对应,2020年至2022年,南航物流的供应链业务运输量从13.31万吨至12.88万吨,减少3%,但收入则从17.5亿元增加51%,至26.5亿元。

南航物流供应链业务的毛利率还显著高于东航物流和国货航(表7),2022年是国货航近4.6倍,并是东航物流2.2倍。这是为何?

南航物流供应链以同业服务为主,且以毛利率较高的国际全货机航空运输为核心。而东航物流的综合物流解决方案也以同业服务为主,但国内与国际空运货量基本持平。

国货航则以民航快递为基础,重点发展合同物流、货运代理等综合物流解决服务。民航快递在国内42个城市成立分支机构,建立4个生产运营集散中心,意味着其在土地、库房等投入较多,资产折旧等固定成本相对较高。2022年度,民航快递营收42.41亿元,但净利润只有5786万元。

地面综合服务业务依赖航空物流公司在机场内的货站及仓储资源,具有一定的垄断属性。该业务规模和机场货物吞吐量直接相关,服务定价也更有空间。

例如,上海作为全球第三大航空货运枢纽,在浦东和虹桥两大机场的地面综合服务业务均主要由东航物流、上海机场两家公司垄断。

东航物流招股书提及,其在浦东机场地面综合服务业务的主要竞争对手为上海浦东国际机场货运站有限公司(上海机场控股51%);在虹桥机场的主要竞争对手则是上海机场浦虹国际物流有限公司(上海机场全资子公司)。

整体来看,在上海,东航物流拥有面积125万平方米的6个近机坪货站、1个货运中转站,2021年完成货邮处理255万吨,占两大机场总货邮量的58%。

这也使得东航物流除了2022年受特殊因素影响,其地面综合服务业务毛利率基本稳定在35%左右的高水平上(表8)。

南航物流通过其在广州、深圳和北京(无上海)等13个城市自营货站以及地面卡车网络提供地面综合服务。

2022年,南航物流的地面综合服务总货量112.7万吨,高于航空速运总货量(102万吨),是供应链服务货量(12.88万吨)近9倍。该服务单价2022年上涨约3成,达864元/吨,但仍只相当于全货机货运(2.79万元/吨)、客机货运(2.94万元/吨)以及供应链服务(2.07万元/吨)单价的3%—4%(表9)。

此前,南航物流该服务的毛利率一直低于东航物流,2022年实现反超。2023年上半年,其通过精简人员配置,减少直接人工成本等,进一步将毛利率优势扩大。

国货航该业务则受货物处理量同比下滑影响,在2022年、2023年上半年连续负毛利率运营。

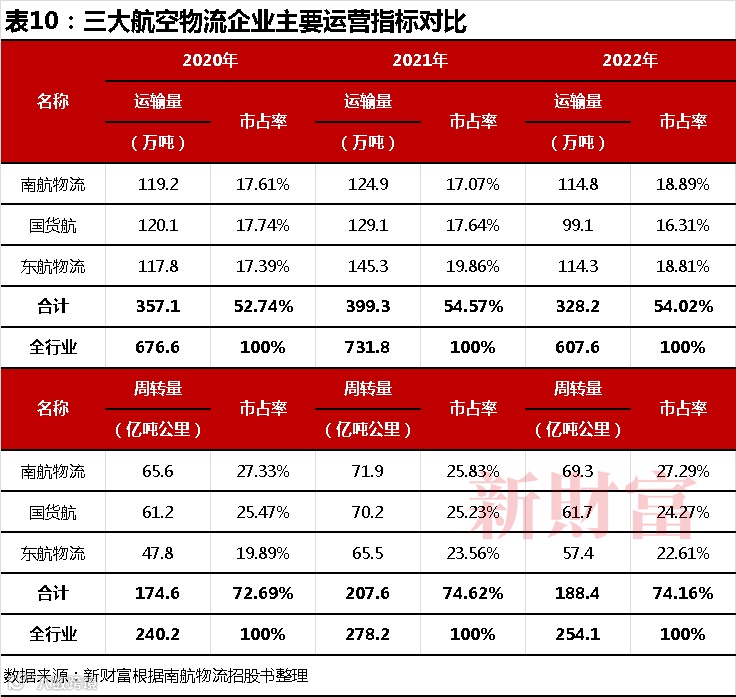

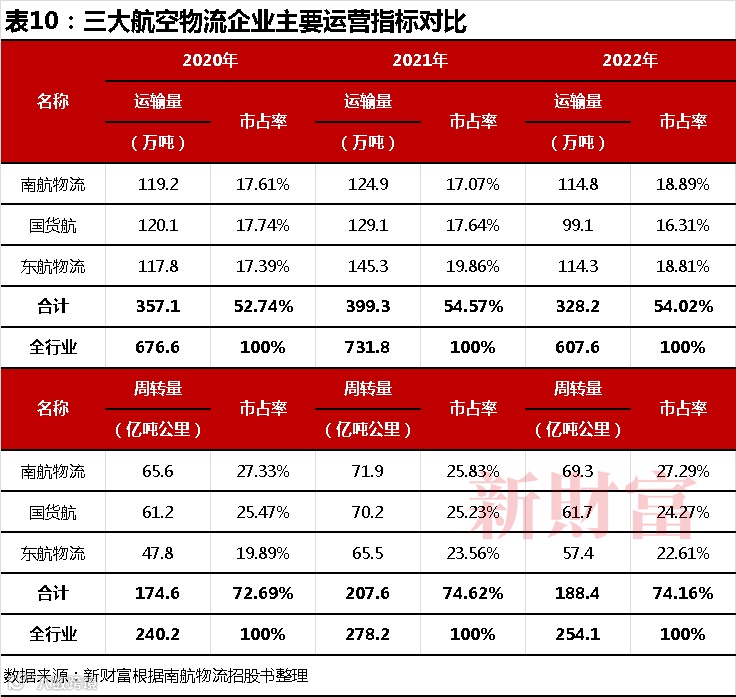

综合来看,南航物流、东航物流、国货航背靠母公司,占据了一定的垄断优势,以业内两大重要指标——货邮运输量和货邮周转量来衡量,这三大航空物流央企联手拿下了54%、74%的市场份额。

2022年,其货邮运输量为114.8万吨,市占率为18.89%,和东航物流基本持平,比国货航高2.57个百分点。其货物周转量也一直领先,2022年达69.34亿吨公里,市占率提升至27.29%,比东航物流高4.67个百分点,比国货航多约3个百分点(表10)。

2020年至2022年,南航物流全货机日平均利用小时数也高过国货航、东航物流(图3)。2022年,南航物流日均为14.71个小时,比国货航高41%、比东航物流高32%。三家企业的货机机队规模都是15架,也就意味着,南航物流把产能拉得更满。

以2022年净利润测算,东航物流400亿元估值对应发行市盈率不到9倍。截至2024年2月末,申万“物流”板块上市企业共计45家,去除亏损或市盈率过高的企业,行业市盈率均值为22倍,中值为19倍,东航物流的估值明显低于行业整体水平。

至2024年4月9日,东航物流市值为271亿元,市盈率(TTM)为12倍。国货航拟发行18.86亿股,占发行后总股本不超过15%,募资逾65亿元,推算其发行市值433亿元左右,以2022年净利润30.8亿元测算,发行市盈率约为14倍。

2022年,三大航空物流央企的营收规模基本相当,南航物流毛利率和净利率都领先,净利润比国货航高5成以上(表11),发行市盈率却最为保守,这或给其IPO后的股价表现留下空间。

不过,疫情期间,三大航空物流央企享受的高定价、高毛利正在消失。2022年,南航物流的货邮单价为2.83元/吨公里,相当于2019年的2倍多。2023年回归常态化运行后,上半年南航物流、东航物流和国货航的货运单价相对2022年下滑3到4成,净利润则下滑4到7成(表12)。

根据南方航空2023年报披露,南航物流营收166亿元,减少23%,净利润24.3亿元,减少48%,接近腰斩。

这一情境下,借由上市募资,扩充资本实力,将成为其业绩增长的主要驱动力。

三大航空物流公司,上市前都进行了混改,引入社会资本,并进行了员工股权激励安排,以建立风险共担、利益共享的中长期激励机制。

东航物流为央企混改首批试点企业之一,2017年6月,其员工持股平台天津睿远出资4.2亿元,认购约1.43亿元新增注册资本,占比10%,持股成本为2.94元/股。

2020年11月,国货航实施第二轮混改时,员工持股平台天津宇驰出资1.565亿元,认购1.07亿元注册资本,占比1%,持股成本为1.46元/股。

南航物流成立后,只在2020年12月进行唯一一轮增资,国新双百、珠海君联、中国外运、中金启辰、中金浦成等机构入场,2021年5月上述股东合计出资32.8亿元,认缴8亿元新增注册资本,每元注册资本的认购价格为4.1元,占总股本约45%,对其估值73亿元(图4)。

员工持股平台珠海员祺先后分4次缴纳注册资本,2022年5月初,第二和第三次合计缴纳出资1512万元,对应305万元实收资本,5月末,第四期出资8689万元,认缴1511万元实收资本。以珠海员祺最终持有约8182万股推算,其首次应该认缴6366万元实收资本,按照4.1元认购价计算持有成本2.61亿元,则前后四次总持股成本约3.63亿元。

具体来看,三大央企航空物流公司引入的外部股东可分为三类。

一类为产业资本,如作为南航物流2020、2021年最大客户的中国外运。中国外运为招商局集团旗下物流业务统一运营平台,货运代理服务排全球第三,已与南航、国航等建立稳定的战略合作关系,入股南航物流,无疑将双方利益捆绑得更紧。

普洛斯则同时下注了东航物流与南航物流。普洛斯专注于供应链、大数据及新能源领域新型基础设施的产业服务与投资,管理1260亿美元资产,其在中国主要通过隐山资本和普洛斯建发(厦门)股权投资基金合伙企业(有限合伙,简称“普洛斯建发”,为母基金)进行投资。隐山资本旗下基金资产管理规模约为280亿元,目前已向极兔速递、跨越速运等90多家企业投出约165亿元。普洛斯建发通过上海隐南,投资南航物流,IPO前持有10%股权。

2017年,东航物流实施混改,6月,普洛斯投资(上海)旗下珠海普东物流通过增资及受让股权,以约4.1亿元获得东航物流10%的股份。和普洛斯系资本同时入场的,还有联想控股、德邦股份,分别出资10.25亿元、2.05亿元,获东航物流25%、5%的股份。

国货航第二大股东则是浙江菜鸟供应链管理有限公司(简称“菜鸟供应链”)。2020年11月,菜鸟供应链出资23.48亿元,认缴国货航逾16亿元注册资本,持股15%。物流企业和拥有稀缺货运运力资源的企业深度捆绑,对供应链稳定及提高市场规模至关重要。

一类为金融机构。如中金启辰的GP中金资本和中金浦成,都是中金公司的全资子公司,中金系合计持有南航物流2.5%股份。

中金公司也是东航物流、南航物流IPO主承销商,成功“一鱼两吃”。按照5%承销费率测算,南航物流IPO或可给中金公司带来3亿元承销收入。国货航IPO主承销商则花落中信证券(600030)。

还有一类则为专业PE基金。如持有南航物流10%股份的国新双百,由国改双百基金持有99.75%份额,国新双百还持有国货航5%股权。持有钟鼎远祥50.24%股权的苏州钟鼎,最大出资人是中国国有企业混合所有制改革基金,持有苏州钟鼎62.2%份额。

持有10%股权的珠海君联,GP是联想控股旗下的君联资本,LP则包括北京君联晟源股权投资合伙企业(有限合伙)、北京股权投资发展管理中心(有限合伙)等,穿透后出资人则包括全国社保基金和北京国资等。

参与混改的投资者们账面收益颇丰。如东航物流解禁后,重要股东陆续减持,至2024年1月24日,联想控股持有13.29%股权,市值36.46亿元。新财富统计显示,珠海普东物流多次减持,合计套现约7.2亿元,持股比例降至6.24%,现持股市值17.13亿元,总价值24.33亿元,和持股成本(4.1亿元)相比,整体账面收益率为493%。

如今,股东收益能否落袋为安,将直接取决于其上市进展。

混改之后,又适逢航空货运行业的红利爆发,2016-2022年,东航物流营收从58亿元增至235亿元,涨幅超3倍;而净利润更是从3.5亿元提升至43亿元,增幅超10倍。

这也带来了其估值的大幅上扬。东航物流IPO后,天津睿远持有9%股权,按其250亿元市值测算,员工高管手握超23亿元股权财富,增值率436%,2024年6月将迎来解禁期。

而南航物流IPO估值和3年前增资时相比,也增加4.5倍,同期(2020-2022年)营收、净利润则分别增长40%、16%。IPO前,珠海员祺持股4.5%,也是南方航空的一致行动人。

南航物流员工通过5个二级持股平台——珠海通祺、珠海利祺、珠海睿祺、珠海贞祺、珠海诚祺,成为一级持股平台珠海员祺的LP,珠海恒祺则为一、二级持股平台的执行事务合伙人(GP),管理合伙事务(图5)。

数据来源:新财富根据南航物流招股书整理(珠海恒祺持股各LP比例过低,未列示)

同是1971年出生的南航物流董事长刘祖斌和总经理龚卫国,在合伙企业中出资金额一致,都是943.28万元,其他高层持有合伙企业份额超过300万元(表13)。按照IPO前增值率455%测算,刘祖斌和龚卫国持股价值超过5200万元,其他高层的持股价值也超过千万元。

GP珠海恒祺中,刘祖斌、龚卫国和王烜出资额都是1/3,分别担任执行董事(法定代表人)、经理和监事,企查查显示刘祖斌为实际控制人。

新财富统计发现,5个二级持股平台中,绝大多数员工持有份额都超过百万元,出资200万元以上的员工共80余人,若南航物流顺利IPO,广州城将多出近百个身家过千万的员工。

招股书披露,持股人员为筹集部分实缴出资款,将珠海员祺逾6282万股股权质押给招商银行广州分行,偿还完质押贷款,身家超千万元的员工数量应有所减少。

按照规则,上市公司分拆子公司上市,有最近3个会计年度连续盈利等硬性条件。南方航空2020年至2022年依次亏损约108亿元、121亿元和327亿元,2023年继续亏损42亿元,自然无法满足持续盈利要求。

南航物流招股说明书中对此解释,南方航空2020年至2022年连续亏损因不可抗力因素,非经营不善等及行业本身发展不可持续。2017年至2019年,南方航空净利润分别是59.14亿元、29.83亿元和26.51亿元,扣除按权益享有南航物流的净利润,合计74.3亿元。

如果南方航空以2019年扣除南航物流业绩后的净利润(19.78亿元,扣非13.23亿元)为基准,不考虑业务增长并剔除不可抗力因素,常规状态下2020年至2022年净利润(扣除南航物流业绩)能够满足累计不低于6亿元的要求。