关注+星标,干货资讯不错过!!

2026年美国报税季已于1月26日正式启动,美国国税局(IRS)明确要求所有相关纳税人需在4月15日前完成2025年度纳税申报表提交及应缴税款缴纳。

随着IRS对跨境电商领域监管力度的持续强化,合规报税已从“可选事项”转变为跨境卖家立足美国市场的必备前提,尽早梳理报税流程、明确申报要求,成为企业规避经营风险、优化税务成本的关键环节。

在美国税制体系下,公司报税是法定强制性义务。

部分跨境卖家以为“无收入即无需报税”,事实上,根据美国税法规定,所有已完成注册的美国公司,无论是否产生营收、是否开展实际业务,均需在规定时限内完成税务申报,逾期或违规将面临高额罚金及经营限制。

1.美国本土公司

C型股份有限公司(C-Corp)与有限责任公司(LLC)均需无差别申报,其中外资持有的LLC若漏报Form 5472,将触发IRS严厉处罚。

2.非美国注册公司

若在美国境内有收入来源,如商品销售收益、特许权使用费、租金等,需提交Form 1120-F(外国公司所得税申报表)。

3.持有美国公司25%及以上股权的非居民

需完成Form 5472关联申报,部分情况还需申报个人所得税。

即便未注册美国公司,中国企业若在美国有特定经营行为,如使用本土仓库、雇佣当地员工,可能需按中美税收协定缴纳企业所得税。

若商品销往加州、纽约州等地区且达到“经济关联(Nexus)”标准,还需完成销售税注册与申报,不可因无本土公司主体而忽视合规要求。

,美国报税时间节点因申报主体类型存在差异,且需特别注意“延期申报≠延期缴税”的原则:

正常申报截止日期为4月15日。

若需延期可申请至10月15日,但所欠税款必须在4月15日前缴清,否则将产生滞纳金与利息,这一规则对跨境卖家个人持股相关申报同样适用。

S型股份有限公司(S-Corp)与LLC的正常申报截止日期为3月15日,延期申报可延至9月15日。

C-Corp的正常申报截止日期为4月15日,延期申报可延至10月15日。

值得关注的是,即便公司在自然年度最后一天完成注册,仍需按该年度进行报税,不得因经营周期短而豁免申报义务。

多数LLC在IRS监管中不被视为独立纳税实体,采用“穿透征税”模式,即企业利润直接穿透至股东个人层面,由股东以个人身份缴税。

1.单一成员LLC

认定为“忽略实体”,公司收支无需单独报税,直接并入业主个人税表(Form 1040 Schedule C),按个人所得税率缴纳。

2.多成员LLC

默认按合伙企业规则处理,需先提交Form 1065(合伙企业税表),并向每位成员出具Schedule K-1(明确利润/亏损分摊比例),成员再将对应金额并入个人税表申报。

LLC也可根据经营需求调整征税身份,通过提交Form 8832或Form 2553,申请按C-Corp或S-Corp税制缴税。

外国人持有的单成员LLC必须强制申报Form 5472,漏报将面临高额罚金,这是外资LLC申报的核心风险点。

C-Corp属于独立纳税实体,报税逻辑涉及“双重征税”。

1.公司层面

需填写Form 1120,按净利润缴纳21%的固定联邦企业所得税,部分州还会额外征收州企业所得税。

2.股东层面

公司将税后利润以分红形式发放时,股东需将分红并入个人收入,再次缴纳个人所得税。

这种双重征税模式需企业在利润分配前做好税务筹划,平衡公司与股东的税负成本。

1. 零申报的适用边界

零申报仅适用于财年内无任何实际运营的公司,若企业存在以下任一情形,均不得进行零申报:

银行账户有资金流水

海关或物流公司有进出口记录

与美国客户/供应商有商品/服务交易

在美国雇佣员工

知识产权在美国的使用或授权。

违规零申报将被IRS认定为虚假申报,面临罚款与经营核查。

2. 报税资料准备清单

为确保申报顺利,企业需提前梳理完整材料。

公司基本信息(注册文件、雇主识别号码EIN、股东/成员名单及股权结构)

财务记录(2025年度损益表、资产负债表、银行及信用卡对账单)

收入证明(按客户分类的销售记录、1099表格如1099-NEC、其他收入凭证)

支出凭证(工资薪酬、业务采购、差旅招待、专业服务费用、折旧资产证明)

税务相关文件(季度预估税缴纳记录、州/地方税收证明、销售税申报记录、上一年度税表副本、税务抵免资格证明)

3. 常见操作误区规避

1.混淆不同公司类型的申报截止日期,尤其是S-Corp与C-Corp的时限差异。

2.遗漏1099表格处理,包括未向承包商发放或未申报收到的1099表格。

3.业务支出凭证不全,无法证明支出合理性。

4.仅关注联邦税,忽视州及地方税务义务。

5.误解“延期申报”,未按时缴纳预估税款。

对于缺乏美国税制专业知识的跨境卖家,建议联系专业跨境服务机构降低合规风险。

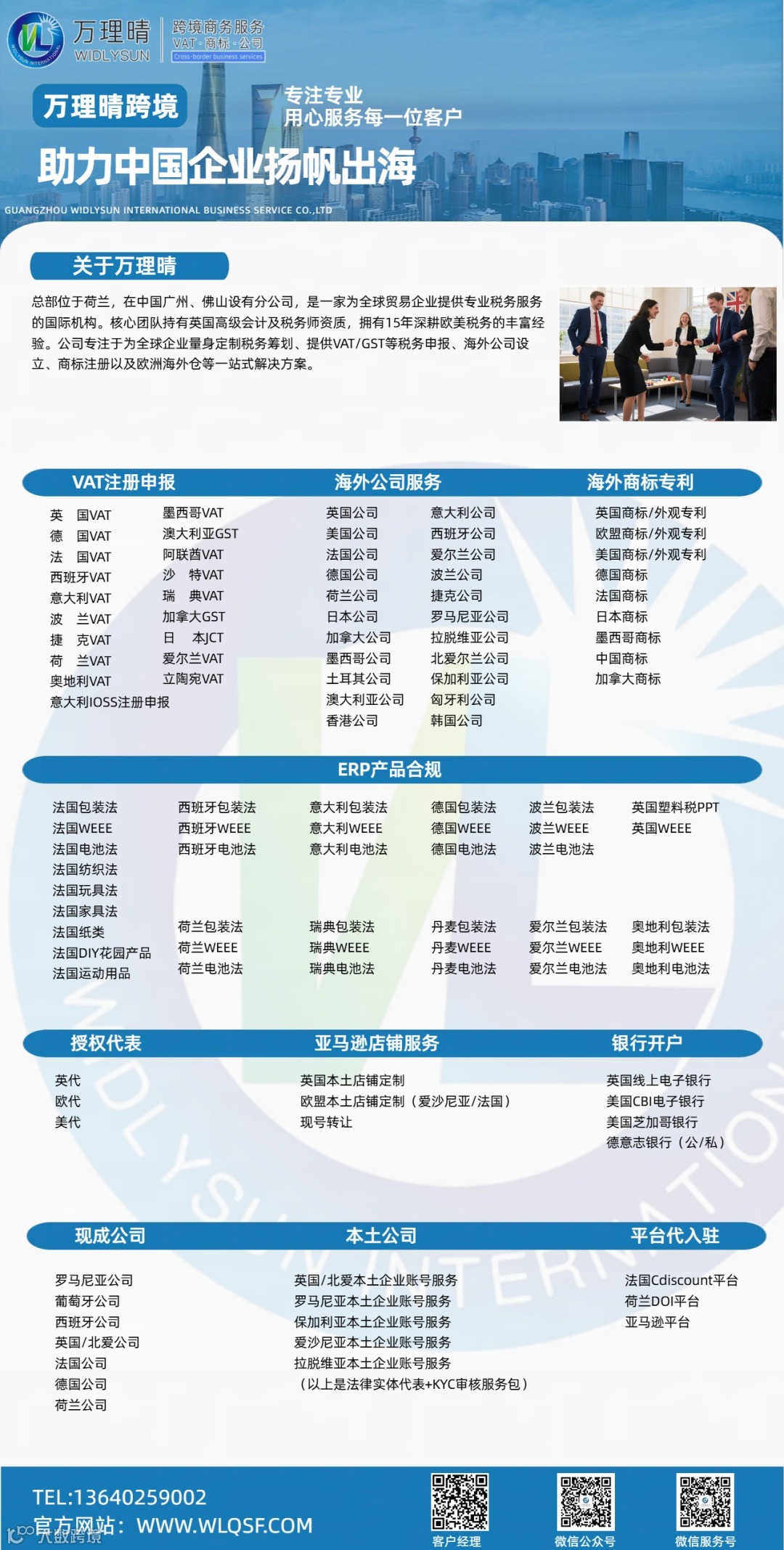

专业跨境服务机构拥有税务专家与资深合规团队,可提供全流程服务:从美国公司注册,到记账报税、企业年审、税务筹划,再到VAT财税合规、环保EPR认证、知识产权保护及海外工商服务,全方位覆盖跨境运营合规需求。

专业跨境服务机构长期专注于全球公司注册、VAT注册、欧盟主体本地资源提供、财税合规、产品合规、EPR合规、知识产权(商标、版权、专利)、美欧代等领域,熟悉操作流程,专业团队,时效快,提供一站式服务。

如果你也有海外公司注册、缺乏本地资源、产品合规、财税合规、VAT等相关需求,请咨询专业服务团队获取支持。