如果您希望第一时间收到推送,别忘了加“星标”!

如果您希望第一时间收到推送,别忘了加“星标”!

核心观点

2023年3月海外宏观月报

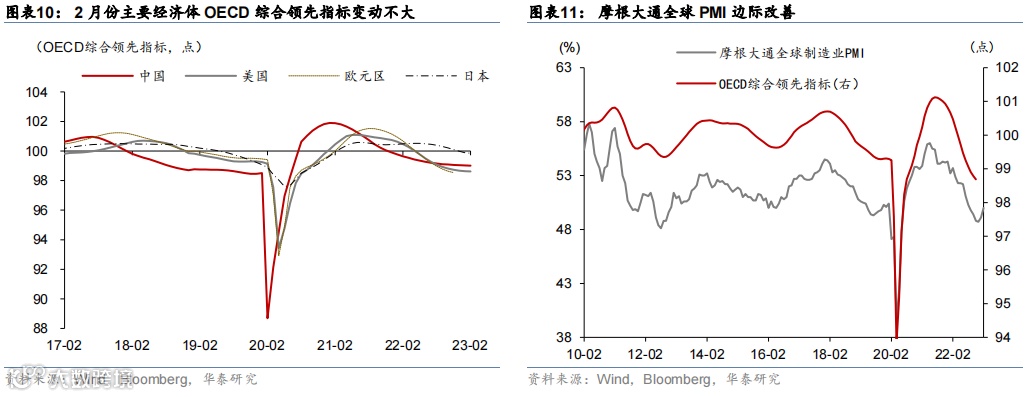

海外银行风波“此起彼伏”,银行系统风险与监管应对轮流主导市场情绪,美联储和欧央行暂时以加息+扩表应对;然而市场对欧美加息预期均大幅下行,通胀预期上行、国债利率回落。银行风波对欧美经济数据的扰动尚待观察。

银行系统风险与监管应对轮流主导市场情绪。3月9日SVB宣布甩卖资产并发行股票融资,触发股票下跌后遭遇挤兑,3月10日被美国存款保险机构(FDIC)接管。3月13日,FDIC为所有存款提供全额兑付,美联储在财政部的支持下设立银行期限资金计划(BTFP)为银行提供最多1年的流动性支持。3月15日瑞士信贷的最大投资者沙特国家银行表示不考虑对瑞信追加投资,隔夜瑞信股票一度下跌超25%;3月19日,在瑞士政府协调下,瑞银并购瑞信,但价值约160亿瑞郎(172亿美元)的瑞信额外一级资本债(AT1)价值被清零引发市场动荡。3月24日,德意志银行股价日间最大跌幅达14%,5年期信贷违约互换(CDS)冲破200个基点,引发全球避险情绪升温。

虽然欧美银行业出现风险,联储与欧央行均如期加息。3月16日,欧央行超OIS市场隐含预期加息50个基点,但未对未来的加息路径提供明确的指引,而是强调由于不确定性上升,货币政策更加依赖数据(data-dependent)进行决策。3月23日,联储如期加息25个基点、基准利率升至4.75%-5.0%区间,释放一定鸽派信号,决议声明软化了加息的前瞻指引,承认曾考虑过3月不加息,但点阵图指示未来还有一次加息,2023年不降息。

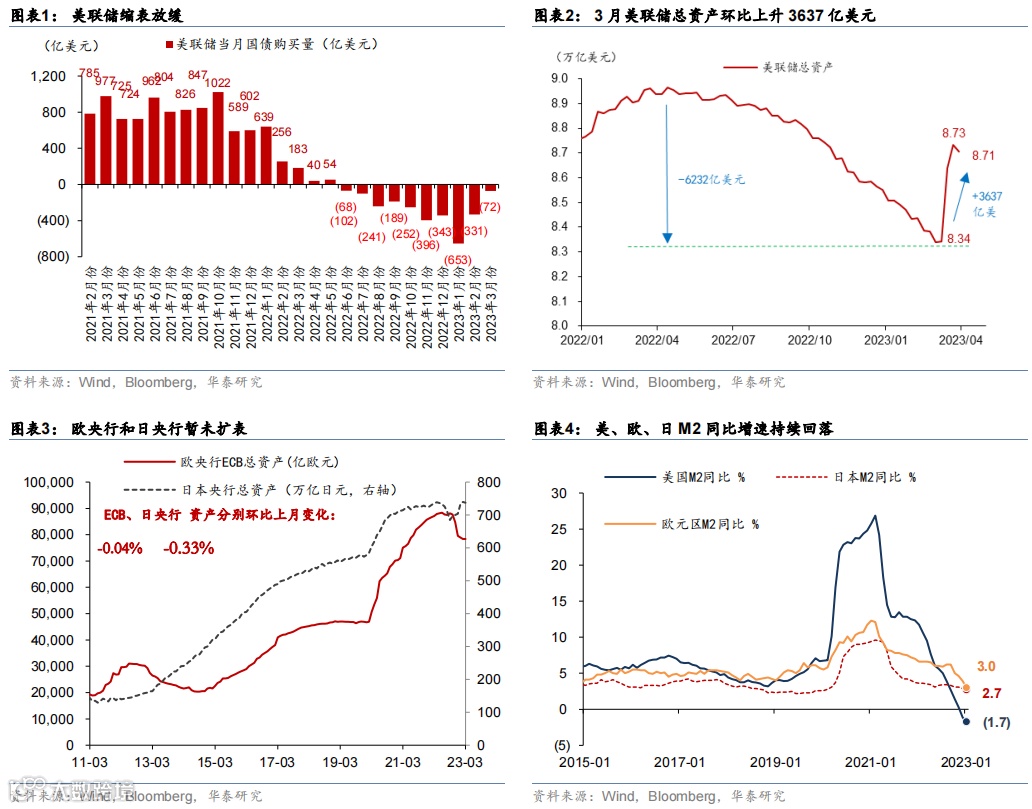

此外,美联储大幅扩表应对银行体系的动荡。3月8-23日的两周时间,美联储合计扩表3915亿美元,其中联储为银行提供短期流动性的贴现窗口贷款增加1057亿美元、用于救助SVB和signature bank的过桥银行借款增加1796亿美元、新设立的BTFP贷款增加537亿美元。此外,联储通过FIMA Repo Facility对海外央行贷款600亿美元,可能是瑞士央行为应对瑞银瑞信合并从美联储获得美元流动性,显示海外银行危机仍在发酵、海外央行或有所协同。

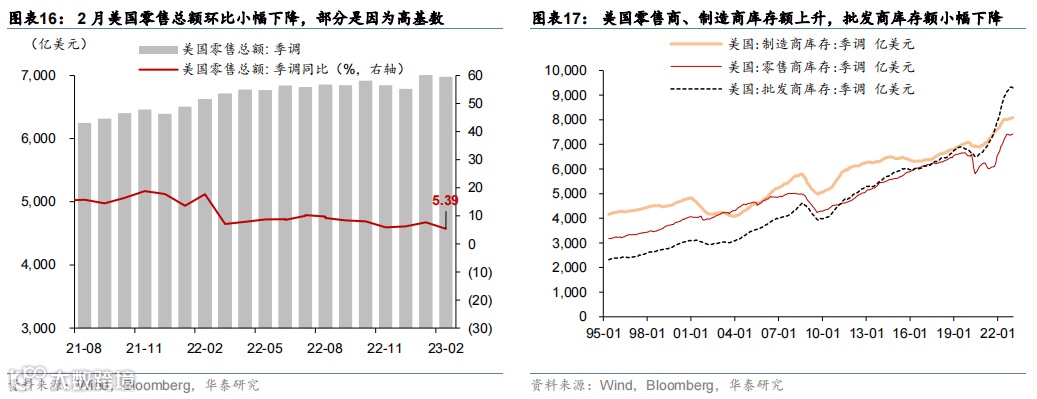

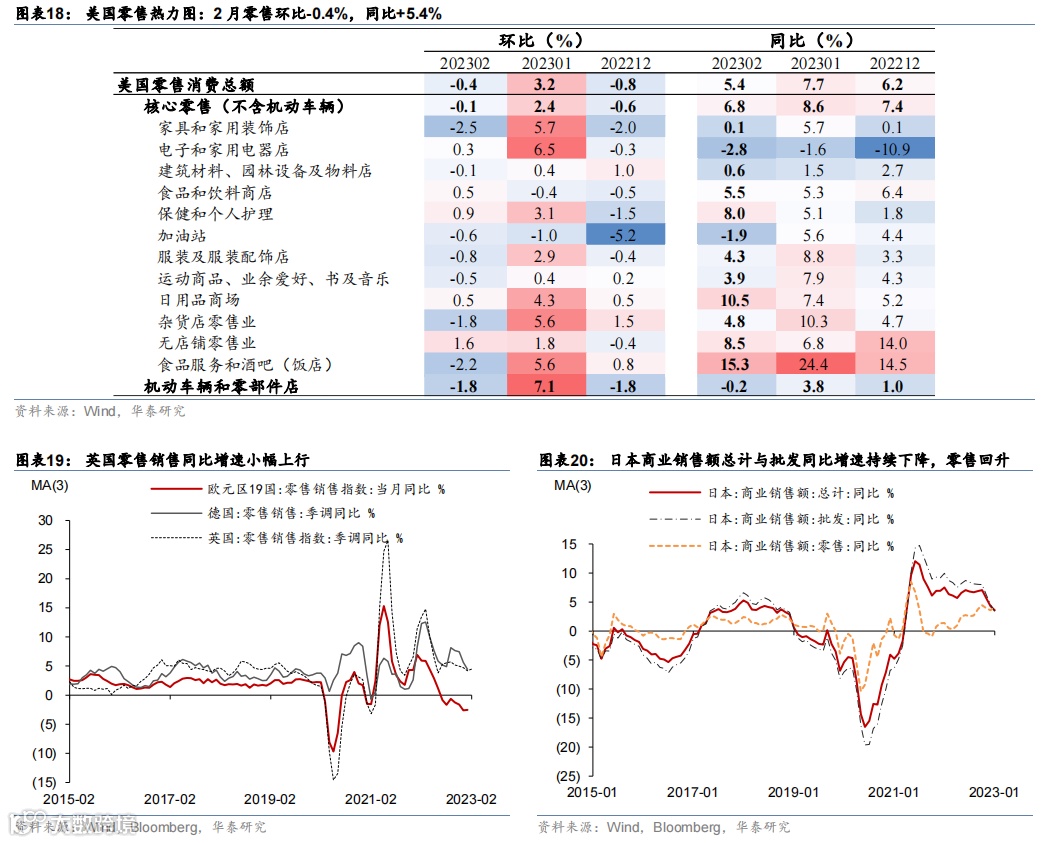

海外银行风波暂未对经济数据产生明显扰动。3月美国Markit综合PMI在服务业推动下超彭博预期上行至53.3,为近10个月以来高点。虽然欧元区制造业PMI仅为47.1,为2022年以新低,但服务业PMI反弹至55.6,创10个月以来的新高。

美欧加息预期下行,国债收益率普遍大幅回落。美国国债期货市场隐含的加息终点从银行危机前的5.69%回落至3月31日的4.96%;美元通胀掉期隐含的通胀预期上升10bp至9.88%。3月初,美国经济数据超彭博预期推升联储加息预期,美元指数一度向上突破105。随着美欧银行危机的演绎,美元指数震荡下行。截至3月30日,美元指数3月累计下跌2.7%至102.2,人民币、欧元、英镑、日元兑美元分别升值0.89%、3.11%、2.96%和2.67%。同期,美国10年期国债收益率下降37bp至3.55%,抹去2月升幅;德国、英国10年期国债收益率分别下行27bp、37bp至2.30%和3.47%。

国际大宗商品价格普跌,贵金属价格上行。布伦特、WTI原油价格分别下跌6.2%、1.5%至77.4、73.0美元/桶;天然气价格下行1.0%;工业金属价格普遍下跌,镍(-9.0%)、锌(-6.2%)、铁矿石(-5.9%)跌幅较大。市场避险情绪升温,黄金和银涨幅分别达到6.0%、4.7%。

风险提示:欧美银行危机继续蔓延,海外衰退压力超预期加大。

美联储快速扩表、美欧国债收益率普遍下行

各国经济数据未出现明显恶化

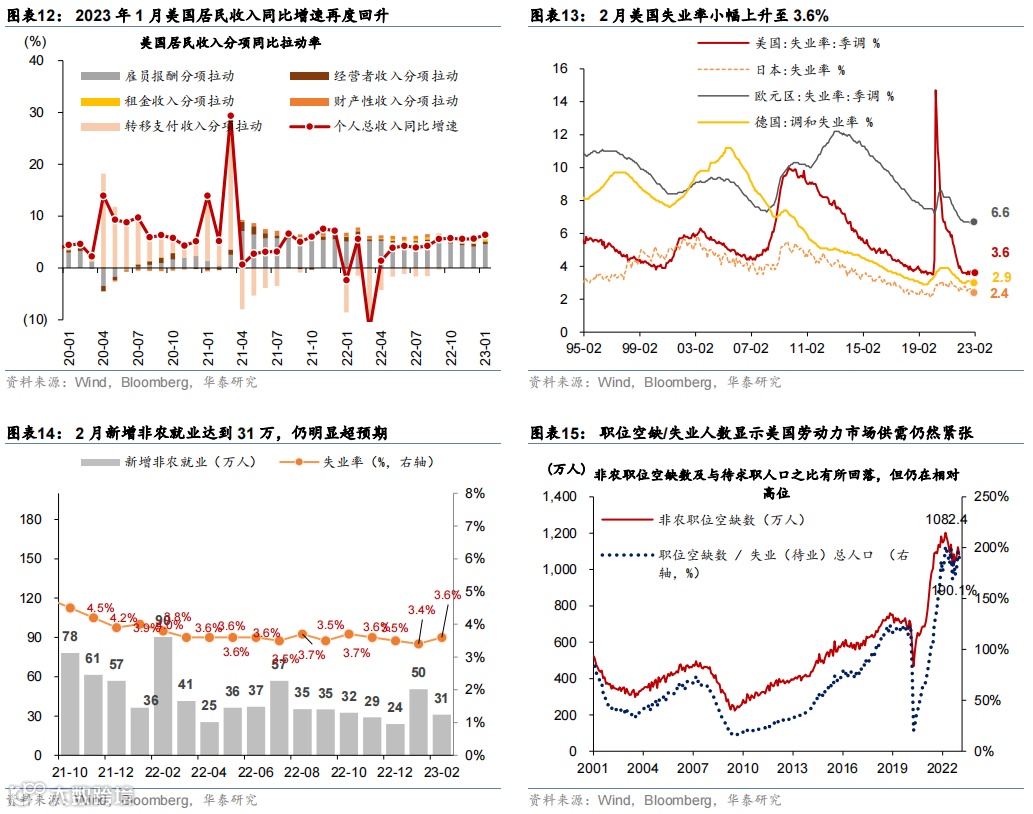

美国居民收入回升,劳工市场供应依然偏紧

美国新屋销售同比跌幅收窄

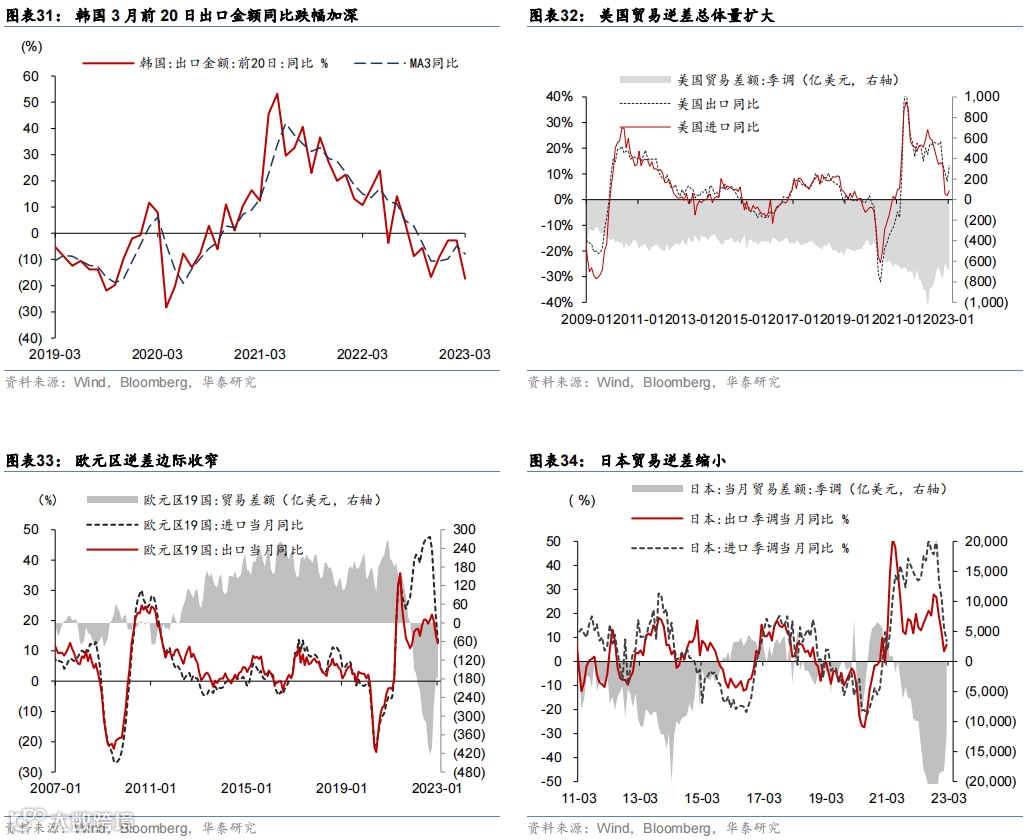

3月全球出口或继续减速

美国2月CPI同比小幅回落,但通胀粘性依然较强

文章来源

本文摘自:2023年3月31日发布的《美欧银行风波演绎,加息预期下行》

易峘 研究员 SAC S0570520100005 | SFC AMH263

胡李鹏 联系人 PhD SAC S0570122120062

齐博成 联系人 SAC S0570122080197

胡昊 联系人 PhD SAC S0570122090198

免责声明

▲向上滑动阅览

华泰证券宏观研究

欢迎关注华泰证券宏观研究,感谢您的支持!我们将与您一同剖析宏观经济、关注资本市场!