如果您希望第一时间收到推送,别忘了加“星标”!。

如果您希望第一时间收到推送,别忘了加“星标”!。

核心观点

海外一周概览

美欧4月综合PMI超预期上行,服务业维持高景气;美联储资产负债表持续回落,但美国银行业流动性风险仍未消失;全球和美国出行持续活跃。PMI超预期推升市场加息预期,美欧长端收益率上行。价格方面,油价明显下跌。周五(4月28日)将公布美国PCE通胀数据。

美欧4月综合PMI超预期,服务业PMI持续改善。或受复活节假期提振,美国4月综合PMI超预期上行,录得53.5(3月53.3),超过彭博一致预期的51.2。其中,服务业PMI为53.7,保持高景气且高于彭博一致预期的51.5;制造业PMI为50.4,重回荣枯线以上,制造业PMI购进价格和出厂价格分项较3月上行,分别为59.4和58.0,暗示核心商品通胀或出现反复。欧元区综合PMI也持续回升至54.4,为22年5月以来高点,其中服务业PMI明显反弹,而制造业PMI则大幅下降至45.5。

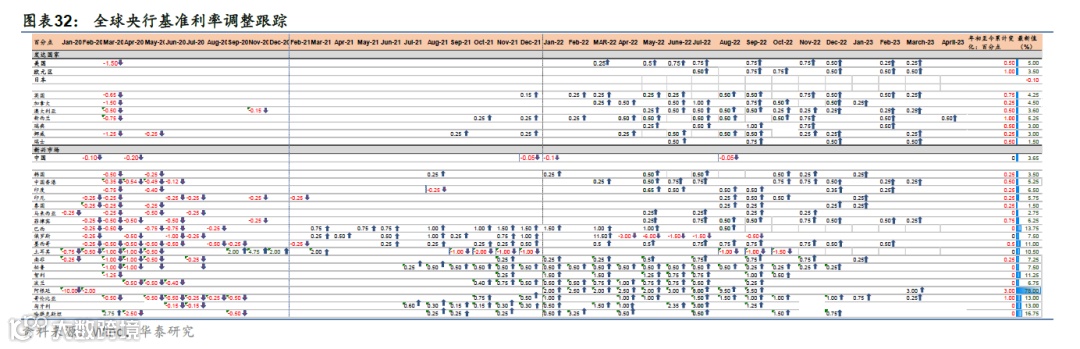

美联储总资产持续回落,但联储对金融机构的BTFP和贴现窗口贷款存量均重回升势。4月12日-4月19日美联储总资产规模连续第四周回落,降幅小幅上升至215亿美元,资产端,国债和MBS下降173亿(前一周+6亿),海外央行贷款(FIMA Repo Facility)回落100亿(前一周-100亿);对国内银行贷款则再次上升——对金融机构贴现窗口贷款上升23亿美元(前一周-21亿美元),BTFP(1年内)回升72亿美元(前一周-21亿美元),显示美国银行总体流动性风险仍在反复。负债端,4月18日美国个税申报截止,税收集中入库大幅推升TGA存款(+1785亿),其他存款减少1896亿。上周欧央行总资产变化不大,欧洲银行系统总体比较平稳;日央行周度购债规模有所上升,10年期国债收益率回升至0.48%(参见《联储BTFP和贴现窗口贷款再度上升》,2023/04/21)。

全球和美国出行活动持续升温。上周全球航班和商务航班数量持续回升,环比分别增加1.9%和3.2%。美国出行活动同步回升,TSA安检人数环比增加2%;纽约地铁客运量环比大幅增加7%。美国酒店入住率也回升2.9个百分点至64.2%,高于2022年同期水平。

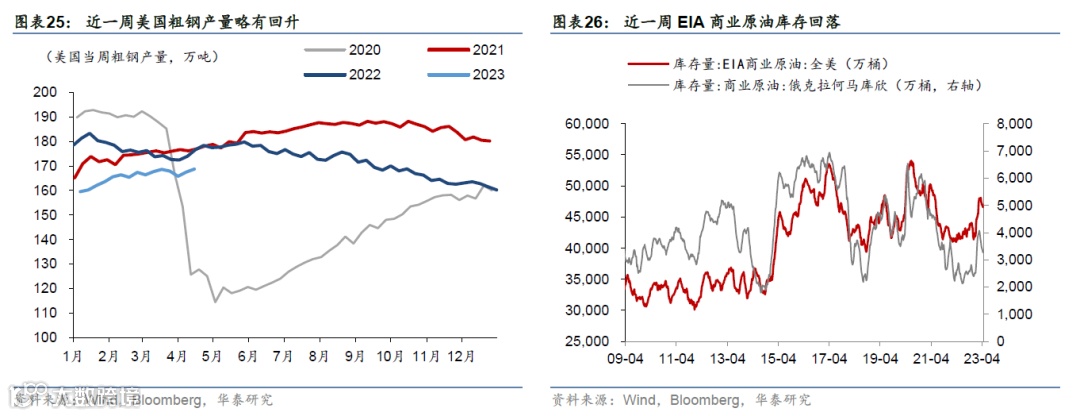

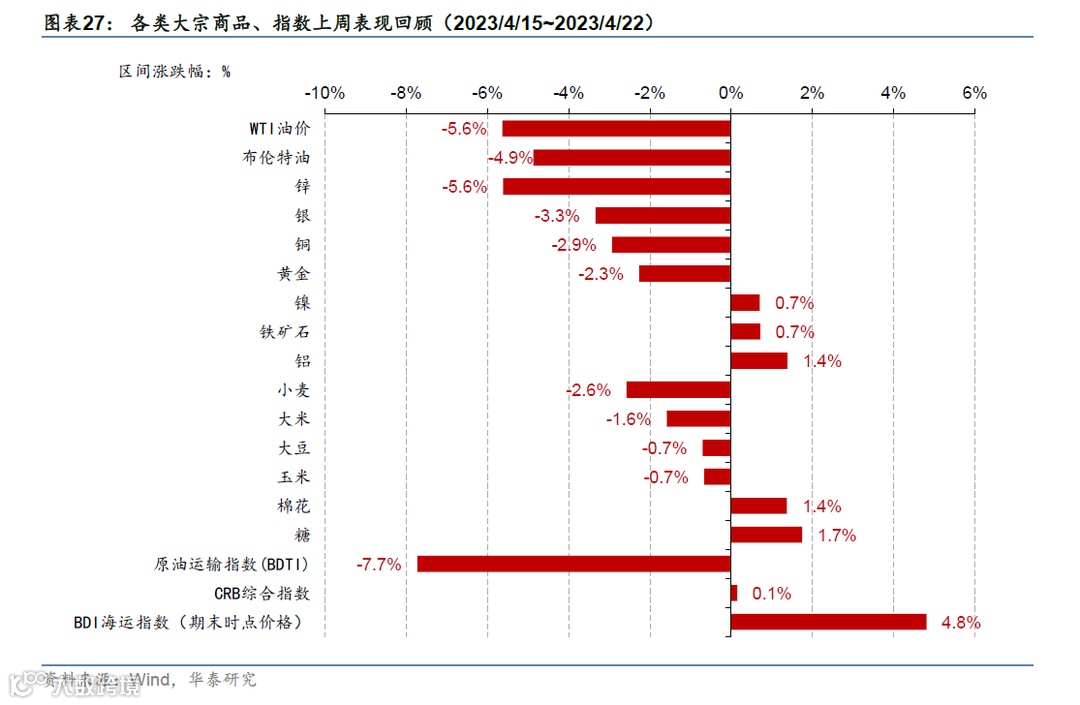

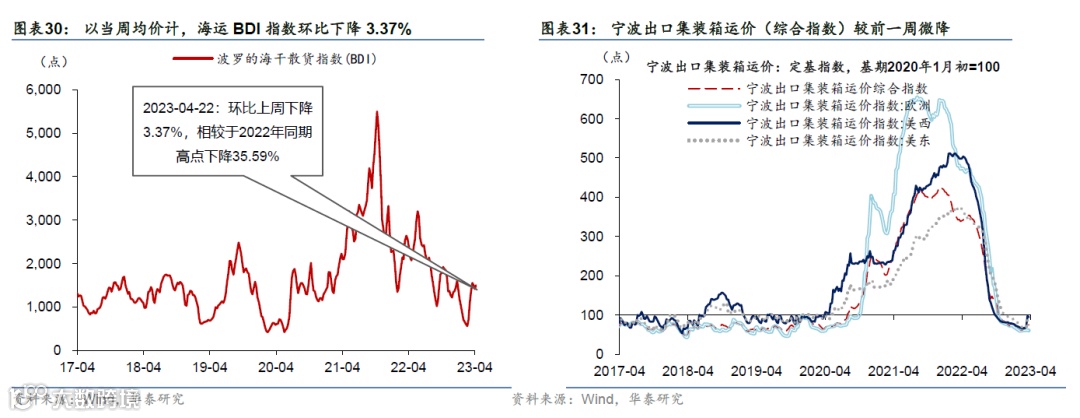

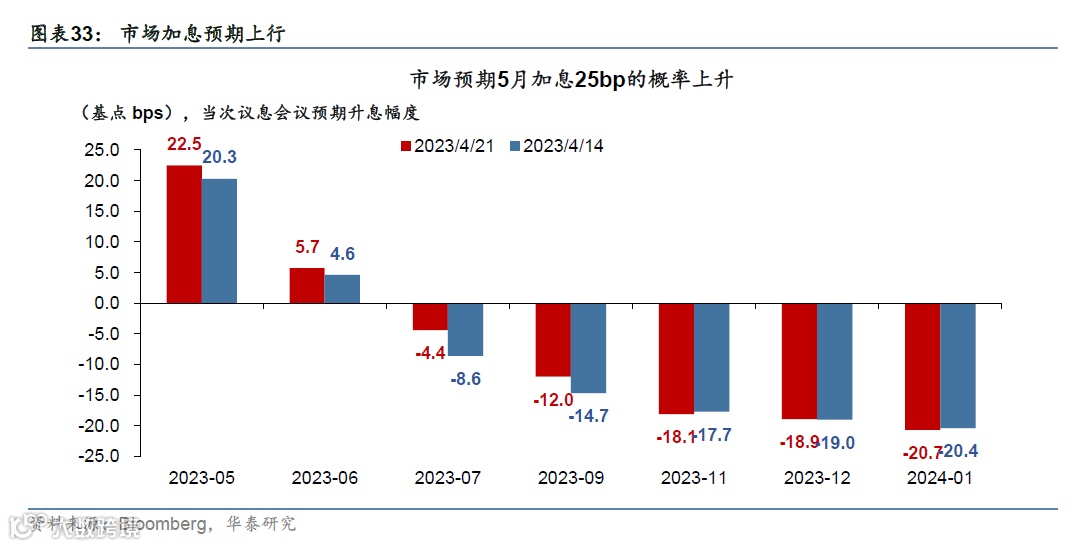

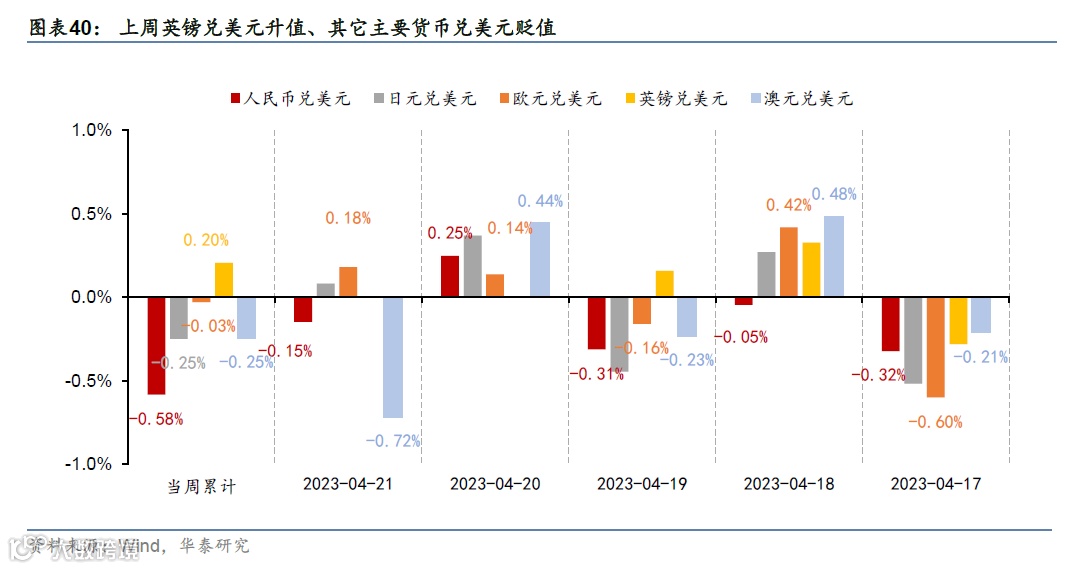

美国加息预期回升,美元指数微涨,美欧长端利率上行,能源价格大幅下跌。超预期的PMI数据导致联储加息预期上行,4月21日市场隐含的美联储5月会议加息25bp的概率从此前一周的81%上行至90%;美元指数微涨0.14%,收于101.7;美欧收益率曲线上行,其中美国2年期国债收益率维持不变,10年期国债收益率上涨5bp至3.57%。欧央行3月会议纪要总体偏鹰,刺激欧元区2年和10年期国债收益率分别上涨16bp和13bp至2.83%和2.57%。大宗商品方面,由于柴油需求疲软引发了市场对原油需求的担忧,WIT和布伦特原油环比大幅下跌5.6%和4.9%,分别收于77.9和83.7美元/桶,金属和粮食价格普遍下跌。

北京时间4月28日晚八点半将公布美国3月PCE通胀数据,目前彭博一致预期PCE价格指数环比+0.1%,同比+4.1%;核心PCE价格环比+0.3%,同比+4.5%。

风险提示:美国中小银行挤兑风波升级,美联储货币政策收紧超预期。

主要图表

01 全球金融条件和领先指标一览

02 全球居民收入和消费活动高频指标

03 全球制造业、地产、外贸指标追踪

04 全球主要商品及航运价格监测

05 海外央行跟踪

06 资产价格:利率、汇率、全球股市

利率

汇率

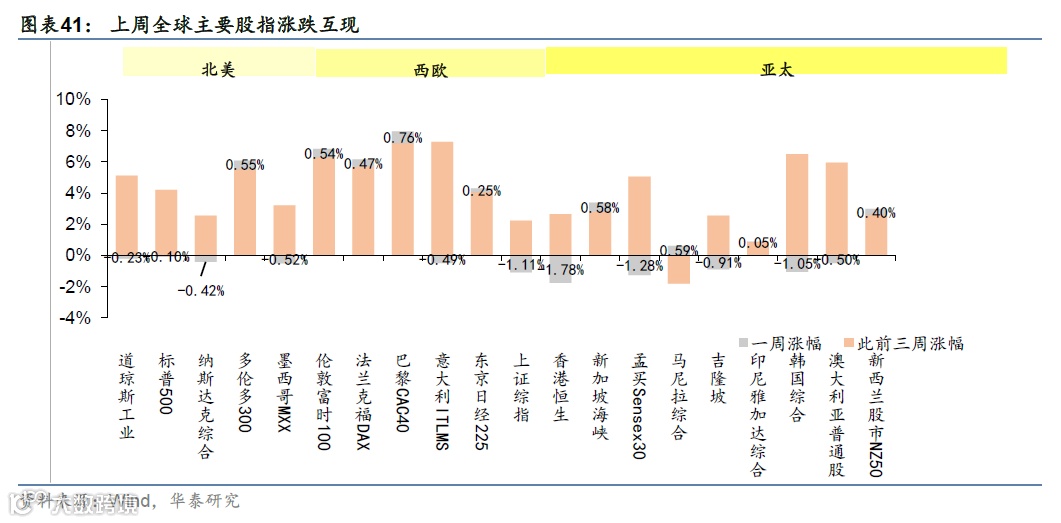

全球股市

文章来源

本文摘自2023年4月23日发表的《美欧PMI超预期,收益率回升》

易峘 研究员 SAC No. S0570520100005 | SFC AMH263

胡李鹏 联系人 PhD SAC No. S0570122120062

胡昊 联系人 PhD SAC No. S0570122090198

齐博成 联系人 SAC No. S0570122080197

免责声明

▲向上滑动阅览

华泰证券宏观研究

欢迎关注华泰证券宏观研究,感谢您的支持!我们将与您一同剖析宏观经济、关注资本市场!