如果您希望第一时间收到推送,别忘了加“星标”!

如果您希望第一时间收到推送,别忘了加“星标”!

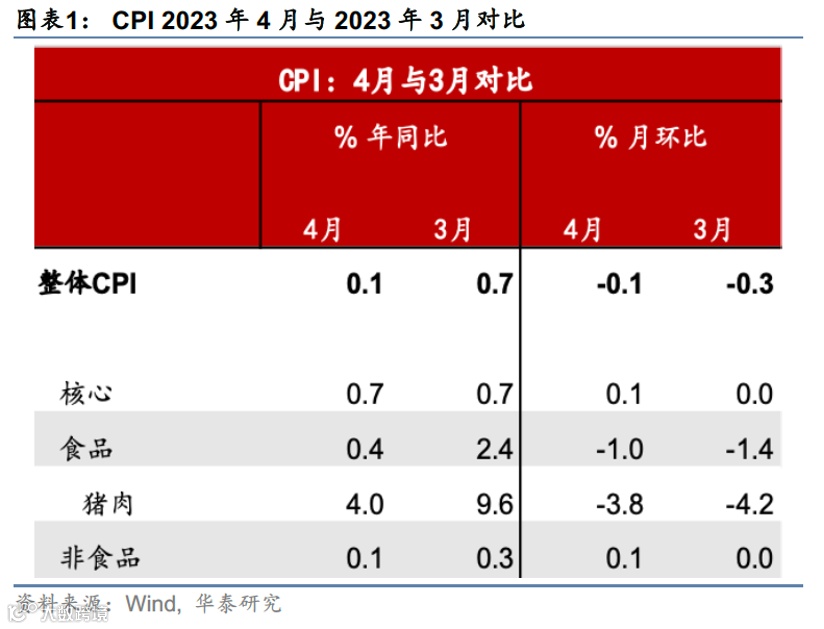

4月通胀数据进一步下行,CPI同比录得0.1%,低于3月的0.7%,亦低于彭博一致预期的0.3%,其中食品烟酒对同比的贡献回落0.4个百分点,解释了CPI同比下滑的约八成。此外,4月CPI环比录得-0.1%,略低于季节性均值0%(17-22年除20年,下同),或显示内需回升偏弱(图表1);PPI同比较3月的-2.5%进一步下行至-3.6%,亦低于彭博一致预期的-3.3%,环比较3月的0%下行至-0.5%,基本符合我们高频拟合日度PPI显示的同比继续回落的趋势(参见《高频到日度:华泰独家出口监测指标》,2023/4/23)。其中生产资料价格回落形成拖累,特别是石油天然气、煤炭去年同期基数较高。

核心观点

4月通胀数据进一步下行,CPI同比录得0.1%,低于3月的0.7%,亦低于彭博一致预期的0.3%,其中食品烟酒对同比的贡献回落0.4个百分点,解释了CPI同比下滑的约八成。此外,4月CPI环比录得-0.1%,略低于季节性均值0%(17-22年除20年,下同),或显示内需回升偏弱(图表1);PPI同比较3月的-2.5%进一步下行至-3.6%,亦低于彭博一致预期的-3.3%,环比较3月的0%下行至-0.5%,基本符合我们高频拟合日度PPI显示的同比继续回落的趋势(参见《高频到日度:华泰独家出口监测指标》,2023/4/23)。其中生产资料价格回落形成拖累,特别是石油天然气、煤炭去年同期基数较高。

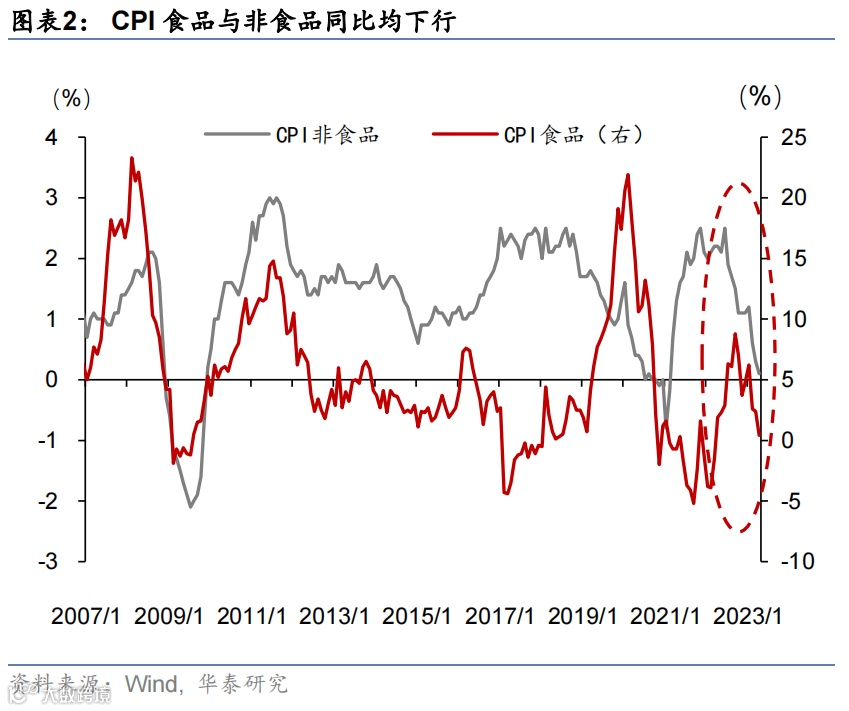

CPI同比继续回落的部分原因是去年4月物流成本及油价高企带来的基数走高,具体看(图表2):

食品CPI同比从3月2.4%回落至0.4%。其中,鲜菜价格同比下滑13.5%、拖累同比约0.3个百分点,而CPI猪肉分项同比从3月9.6%下行至4%,对CPI同比贡献回落约0.1个百分点(图表3);

非食品CPI同比较3月同比下行0.2个百分点至0.1%,主要拖累项为交通通信(同比下降3.3%)、对CPI同比的拖累从0.2个百分点加剧至0.4个百分点。其中,汽车等耐用品受厂商去库存影响,燃油小汽车、新能源小汽车和家用器具价格分别下降1.0%、0.9%和0.6%。手机受电子产业周期下行的影响,价格也持续低迷;而受去年同期高基数影响,国内汽/柴油价格同比均下降1.7%(图表4)。

环比而言,4月CPI环比-0.1%略低于环比历史均值0%,核心CPI环比较3月的0%略回升至0.1%,但仍低于历史均值(0.25%),显示内需回升动能偏弱(图表5)。如我们在《1季度GDP数据发布后的5点思考》(2023/4/20)中分析,1季度居民可支配收入增长从去年4季度的2%回升至1季度的3.8%,但增长低于5%的名义GDP增长,1季度新增城镇就业较20/22年同期偏强,但仍弱于疫情前/2021年水平,显示劳动力在疫情后以较快的速度返回工作岗位,但劳动岗位的恢复和收入增长爬坡仍需要时间(图表6)。

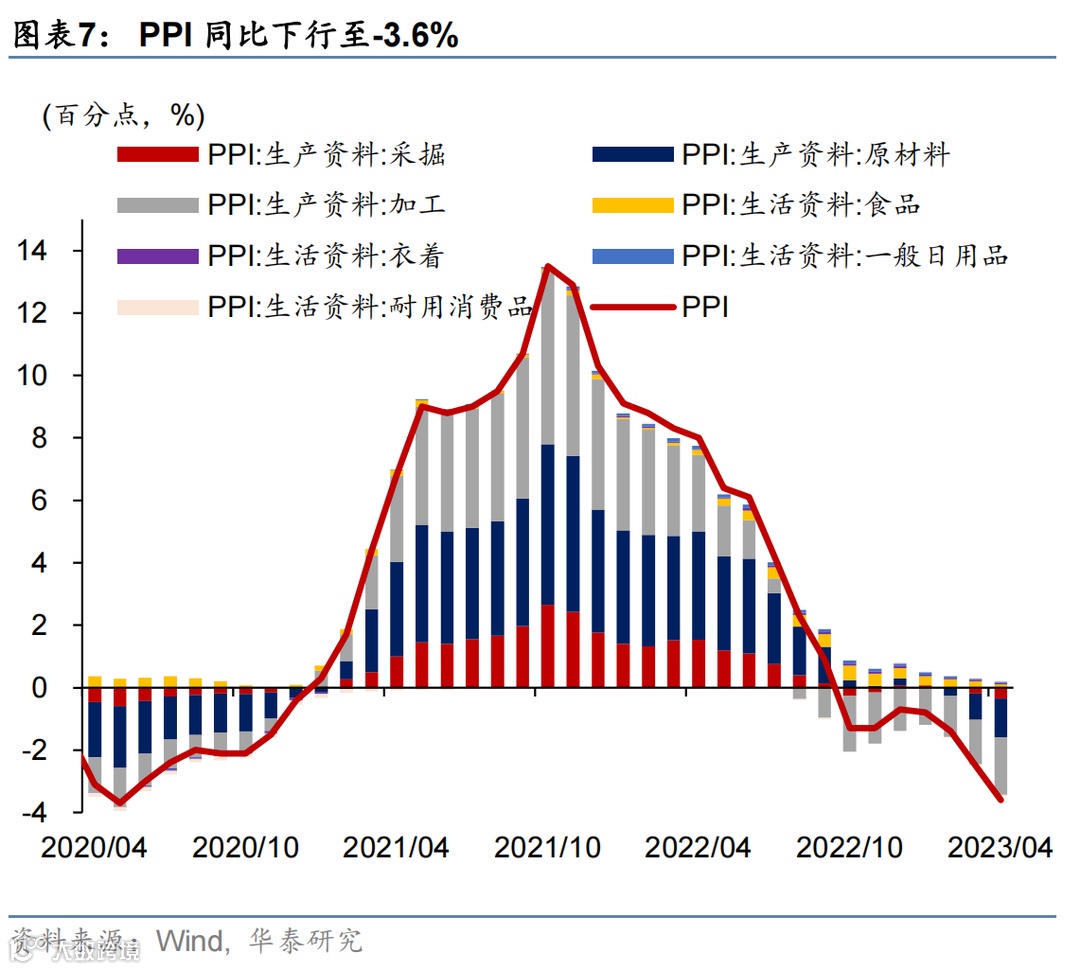

4月PPI同比增速从3月的-2.5%下行至-3.6%,去年同期石油天然气、煤炭的高基数带来较大影响——去年4月石油行业开采/加工价格同比增速高企于48.5%/38.7%,煤炭开采同比抬升至53.4%。PPI环比较3月的0%下行至-0.5%、煤炭、石油加工、黑色有色、计算机环比回落较多(图表7)。具体看:

生产资料价格同比下降4.7%,拖累PPI约3.7个百分点;而生活资料价格同比上涨0.4%,提振PPI约0.1个百分点。其中,食品、衣着及一般日用品同比小幅上涨0.4%-2%,但耐用消费品价格下降0.6%(图表8)。

环比而言,黑色采掘/加工等行业价格环比增速从3月的2.4%/1.3%回落至-0.1%/-1.0%。此外,衣着和一般日用品价格均持平,耐用消费品价格环比下降0.3%,特别是汽车(-0.2%)、计算机(-0.7%)等价格环比处于低位。

通胀的进一步回落显示内需回升环比动能或在放缓,向前看,服务类消费定价权有望继续上行,核心通胀有望随收入回升而企稳上行:五一人均旅游消费数据已超2021年水平,需求大幅回升叠加服务业去产能抬升节日酒店、电影票、机票等供给较紧的服务业价格,可能会对5月非食品CPI有一定提振(参见《快评:五一假期消费数据的三个亮点》,2023/5/4);但另一方面,猪肉价格/油价5月或仍在低位,耐用品需求亦待修复。5月1-10日猪肉批发价受收储提振小幅上行0.3%,但在当前的供需格局下,尚未出现明显的价格回升态势,布伦特油价受欧美金融风险影响回落5.6%,我们的日度高频拟合PPI指数显示,截至5月10日PPI同比或将继续回落。

此外,海外经济衰退的“靴子”仍未落地,货币政策短期可能维持宽松。虽然中国出口产业链在性价比上的相对优势较为突出,但海外金融脆弱性可能继续暴露,叠加地缘政治风险、美国债务上限风波,外需仍然不容乐观(参见《美国债务上限提前触发会有何影响?》,2023/5/4)。短期内国内相关支持政策难言收紧、货币及财政政策或仍将保持稳健,而在美联储转为降息之后,货币政策降息空间有望进一步打开。

风险提示:稳增长政策不及预期、外需加速走弱。

文章来源

本文摘自:2023年5月11日发布的《食品价格回落拖累4月CPI下行》

易峘 研究员 SAC No. S0570520100005 | SFC AMH263

吴宛忆 联系人 SAC No. S0570122090215

周子衿 联系人 SAC No. S0570121120091

免责声明

▲向上滑动阅览

华泰证券宏观研究

欢迎关注华泰证券宏观研究,感谢您的支持!我们将与您一同剖析宏观经济、关注资本市场!