如果您希望第一时间收到推送,别忘了加“星标”!。

如果您希望第一时间收到推送,别忘了加“星标”!。

核心观点

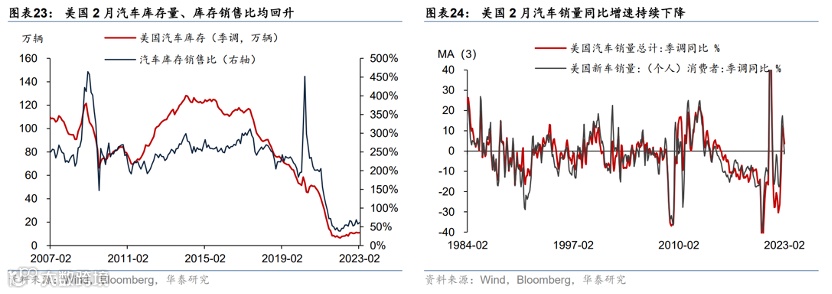

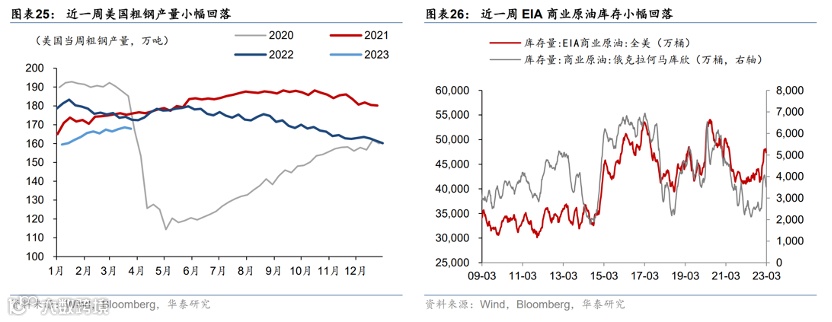

海外一周概览

海外银行压力暂缓,华泰宏观美欧日央行资产负债表追踪显示美联储和日央行资产小幅收缩,欧央行略微扩表(参见《联储上周小幅缩表,银行资金缺口暂缓》,2023/3/31)。本周华泰宏观与策略团队发布的海外金融条件与港股风险偏好监测报告也显示,海外流动性和信用风险边际下降(参见《海外金融条件与港股风险偏好监测》,2023/4/2)。银行风波对欧美经济数据的扰动尚待观察,2月美国核心PCE通胀边际放缓,略低于预期;韩国出口持续低迷,或仍在筑底。

海外银行压力暂缓,德银无“近虑”有“远忧”。3月24日德银股价一度大幅下跌。从基本面看,德银融资敞口不大、存款基本稳定且一级核心资本充足率也较高,或暂时不会成为瑞信。但德银的一些特质,包括衍生品资产占比高且定价不透明等、AT1债券占比高于同行、对美国商业地产的敞口较大以及未保险存款高于欧盟银行平均水平等“风险点”可能会加大它在目前宏观环境下的“脆弱性”(参见《为什么市场会担心德银?》,2023/3/29)。

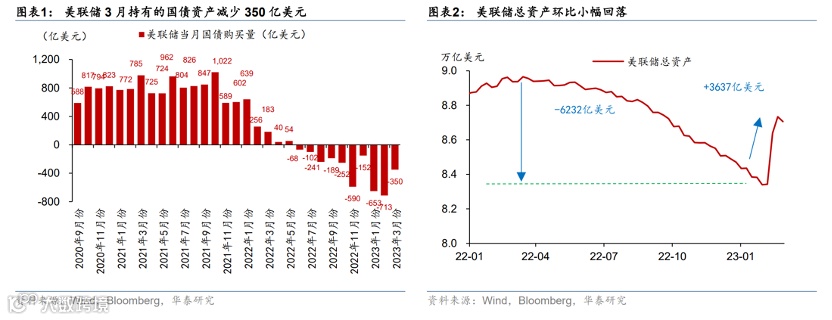

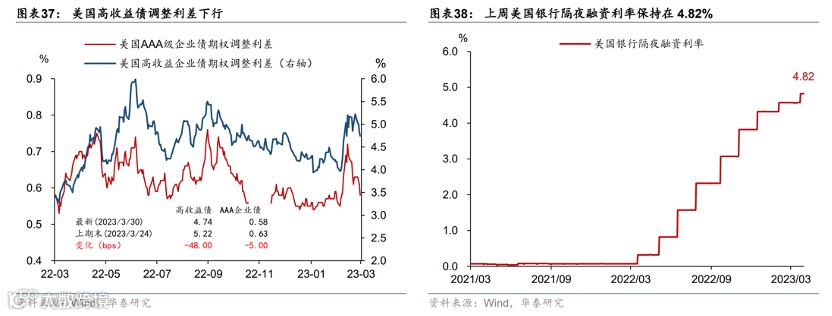

美联储小幅缩表,海外流动性和信用风险边际下降。美联储总资产小幅下降278亿美元,短期贷款和海外央行贷款小幅回落,而略长期的BTFP贷款仍在上升,显示海外银行危机仅边际缓解。欧央行(3月17-24日)资产负债表微增41亿欧元,显示欧元区银行的资金缺口暂时可控。日央行资产负债表小幅收缩,10年期国债收益率回落,退出YCC压力下降,周度国债购买量维持在相对低位(参见《联储上周小幅缩表,银行资金缺口暂缓》,2023/3/31)。为了更好把握海外金融条件以及港股微观风险偏好的变化,宏观团队和策略团队联合发布《海外金融条件与港股风险偏好监测》(2023/4/2)。从海外金融条件来看,海外流动性和信用风险边际下降。

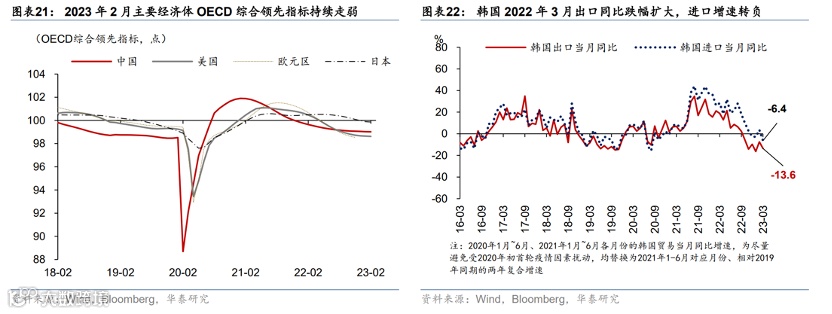

2月美国核心PCE通胀略低于预期,韩国出口持续低迷,或仍在筑底。美国2月PCE环比增速边际放缓至0.3%,同比增速为5.0%,核心PCE环比从0.5%放缓至0.3%,略低于彭博一致预期的0.4%。其中,耐用品尤其是二手车通胀回落拖累核心商品通胀,交通服务和金融服务等非住房核心服务通胀拖累服务分项。(参见《2月美国核心PCE通胀略低于预期》,2023/4/1)。韩国出口增速仍然位于低位,反映全球贸易周期或仍在磨底阶段。3月韩国出口同比增速为-13.6%,较1-2月平均增速下滑1.6个百分点,分产品看,半导体、手机、计算机等出口增速仍然低迷,但汽车表现较有韧性(参见《韩国出口持续低迷,或仍在筑底》,2023/4/1)。

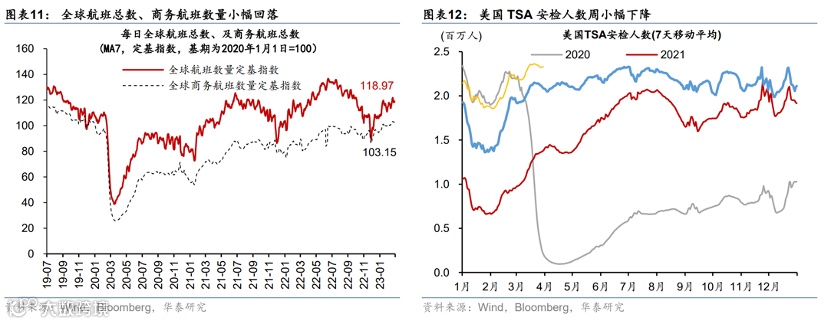

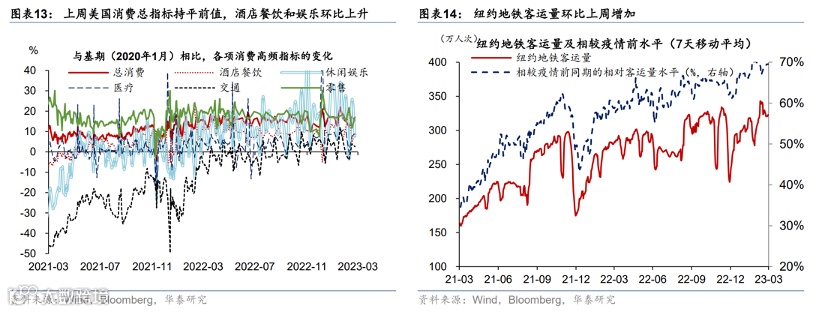

美国出行和消费活动放缓。上周全球航班和商务航班数量环比小幅回落,美国TSA安检人数也环比下降,酒店入住率下降至64.9%,低于去年同期水平。截至3月19日的高频消费指标持平前值,消费活动变化不大。

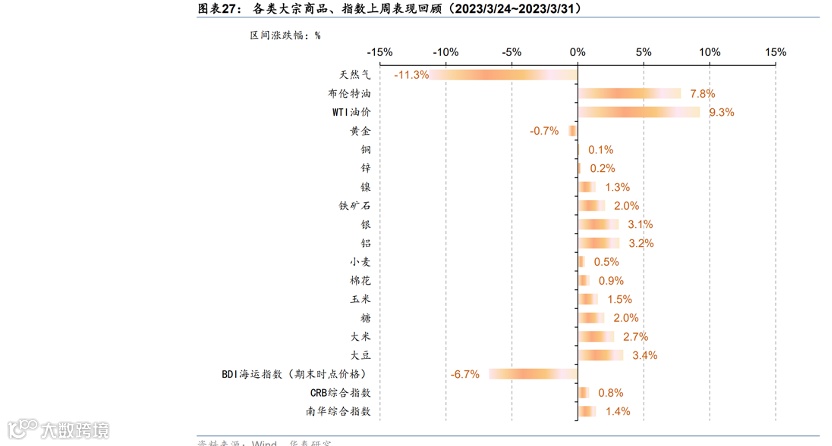

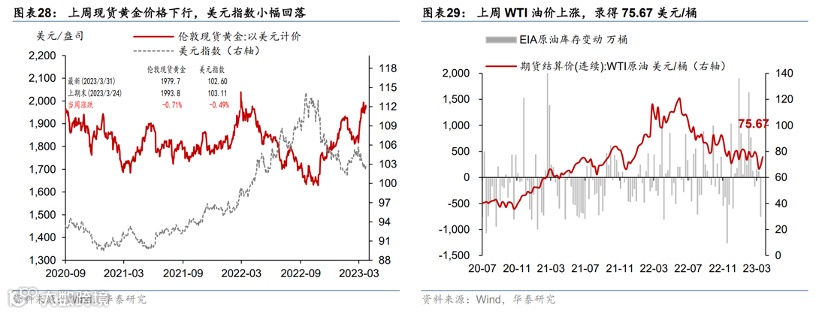

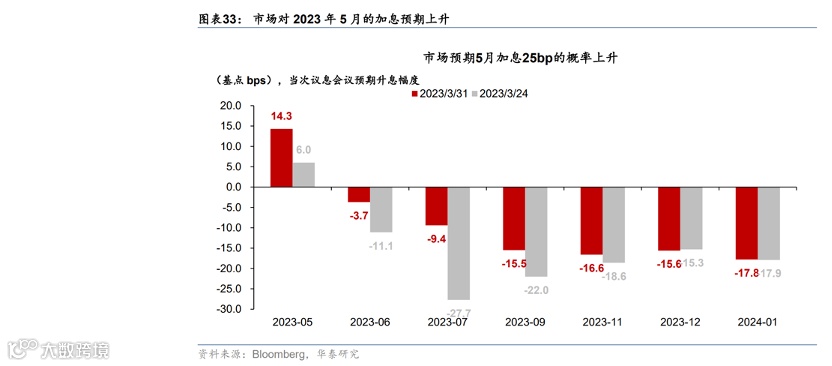

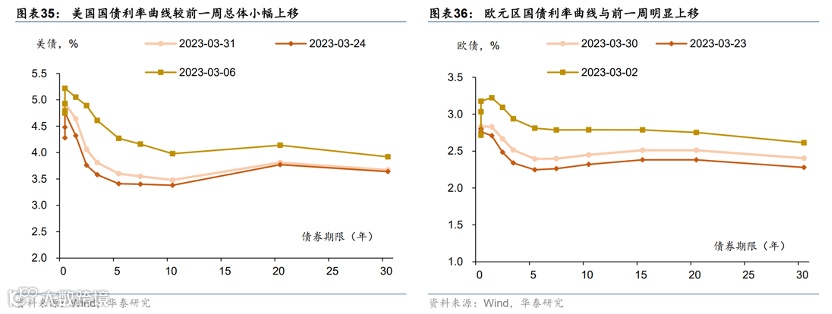

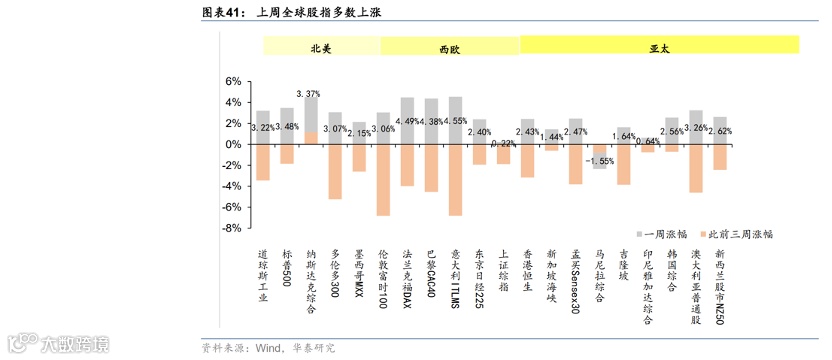

美元指数小幅下行,美欧收益率曲线上行,大宗商品普涨。上周美元指数震荡下行0.5%至102.6。美国和欧元区国债收益率曲线整体上行但倒挂加剧,美国2年和10年国债收益率分别上涨31bp和10bp至4.79%和3.48%,欧元区2年和10年国债收益率分别上涨18bp和13bp至2.55%和2.44%。大宗商品价格普遍上涨,其中布伦特原油和WIT原油价格分别上涨7.8%和9.3%至79.8和75.7美元/桶,金属和粮食价格也普遍上涨。

北京时间4月7日(周五)将公布美国3月非农就业数据,目前彭博一致预期新增非农就业24万人,前值31.1万人。

风险提示:美国中小银行挤兑风波升级,美联储货币政策收紧超预期。

主要图表

01 全球金融条件和领先指标一览

02 全球居民收入和消费活动高频指标

03 全球制造业、地产、外贸指标追踪

04 全球主要商品及航运价格监测

05 海外央行跟踪

06 资产价格:利率、汇率、全球股市

利率

汇率

全球股市

文章来源

免责声明

▲向上滑动阅览

华泰证券宏观研究

欢迎关注华泰证券宏观研究,感谢您的支持!我们将与您一同剖析宏观经济、关注资本市场!