如果您希望第一时间收到推送,别忘了加“星标”!。

如果您希望第一时间收到推送,别忘了加“星标”!。

核心观点

一周概览

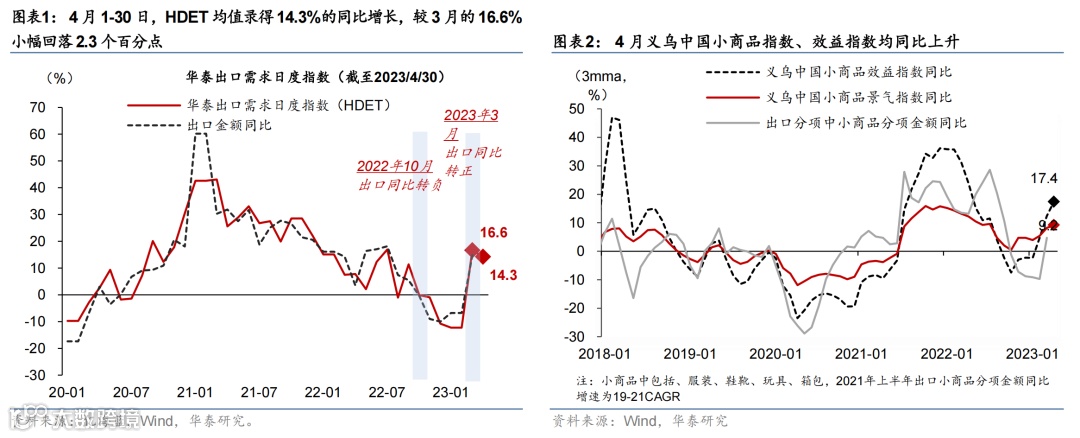

“五一”假期居民出行延续高景气度;物流景气度较往年同期有所下行,工业生产同比偏强,新房和二手房成交有所回撤,且土地成交同比走弱。人民币兑美元汇率小幅上行。本周重点关注4月外贸、通胀及金融数据。

高频经济活动跟踪

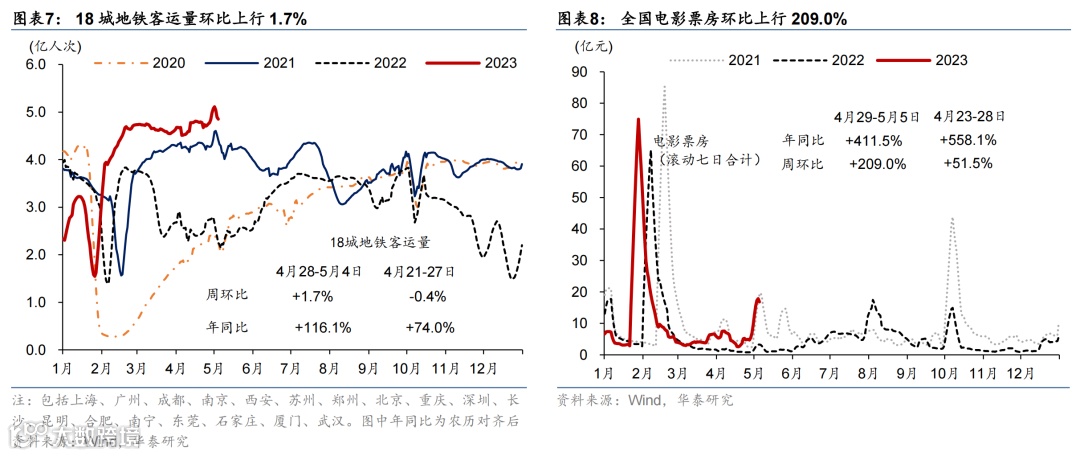

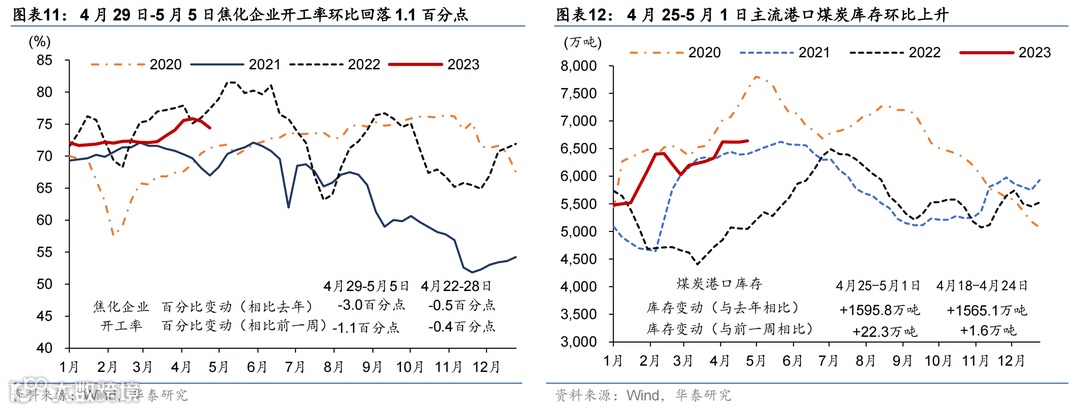

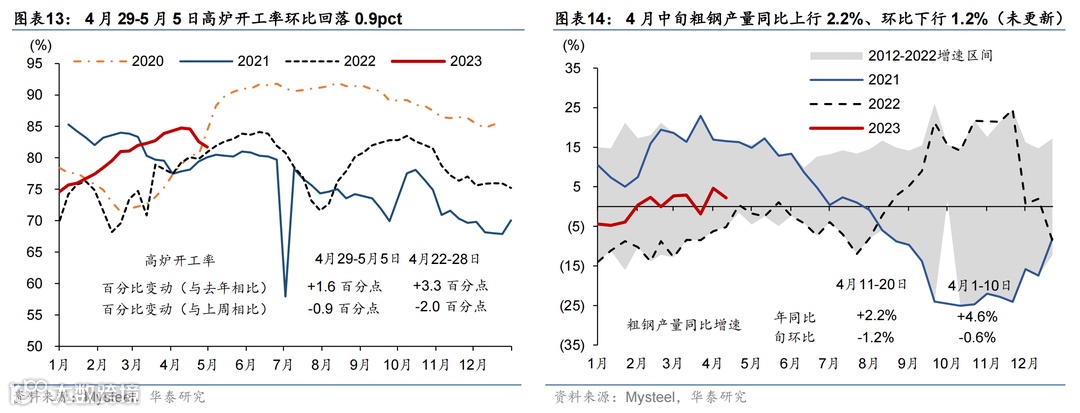

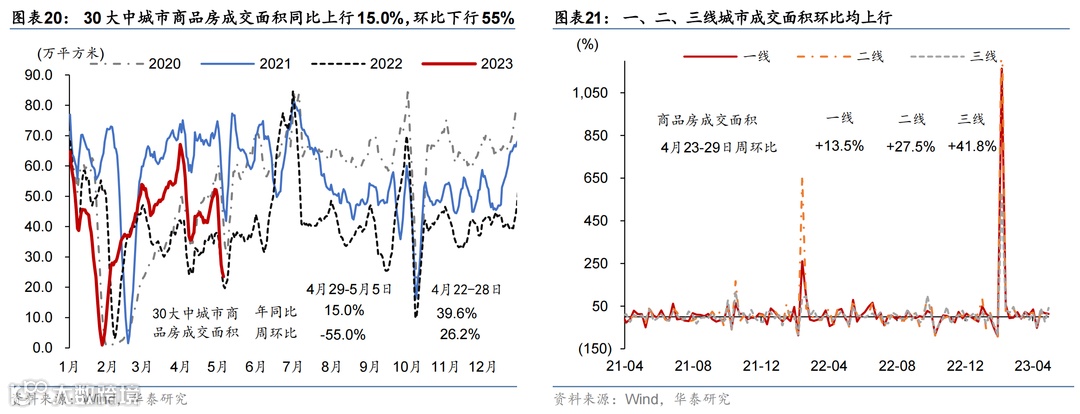

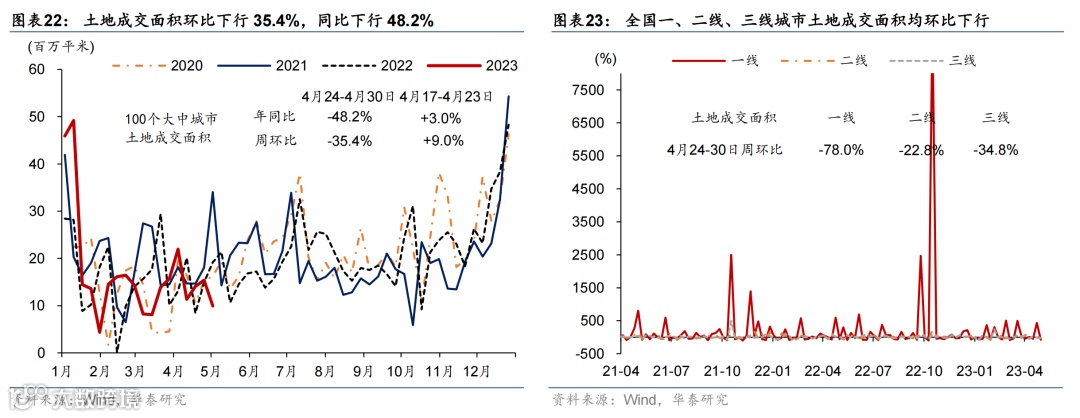

五一假期居民出行延续高景气度,工业生产较去年五一表现偏强,但新房和二手房成交面积较往年仍偏弱,且土地成交同比下行。节日期间居民交通出行延续高景气度:18 城地铁客运量数据较2021/2019年同期上行9%/15%,国内/国际航班数恢复至2019年均值的116%/50%。五一假期公共交通日均发送旅客数较2022年同期增长163%、恢复至2019年同期的80.7%,而全国高速公路流量同比增长102%,较2019年亦有约2成的增幅。物流景气度指标同比下行:全国整车货运流量和公共物流园区吞吐景气指数同比下行2.0%/6.4%,分别为2019年均值水平的82.1%和77.7%。消费方面,“五一档”电影总票房回升至2019年的99.4%;5月第一周汽车零售同比上行39.7%。工业生产较去年表现较强:高炉/半钢胎企业开工率同比回升+1.6/+19.7个百分点。地产方面,新房和二手房较2021年同期仍偏弱,且土地成交同比走弱:上周 30 城商品房成交面积较2021年下行49%;26城二手房成交面积较2021年同期下行31.8%。4月24-30日,百城土地成交面积同比仅为去年5成左右(前一周同比上行3.5%)。

价格指标及变化

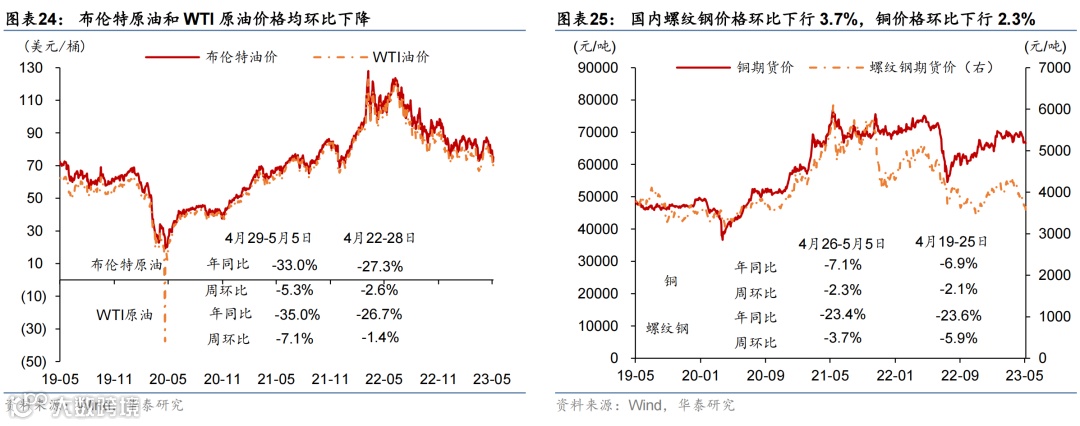

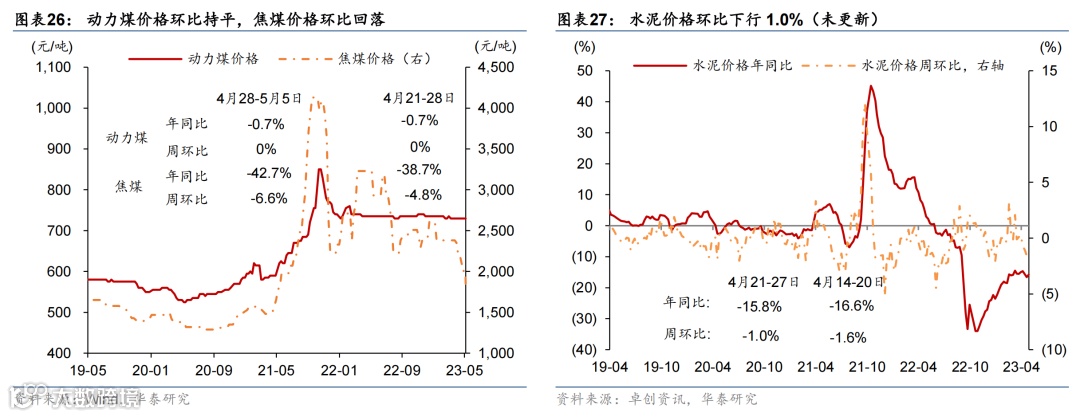

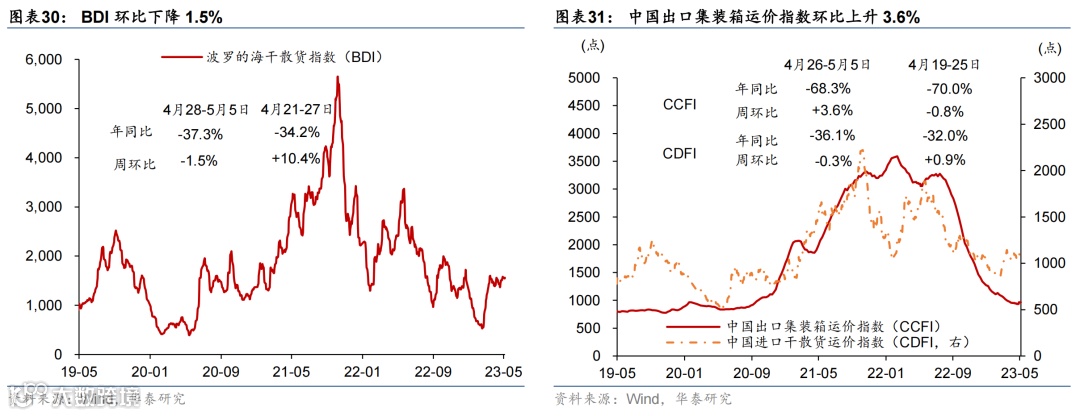

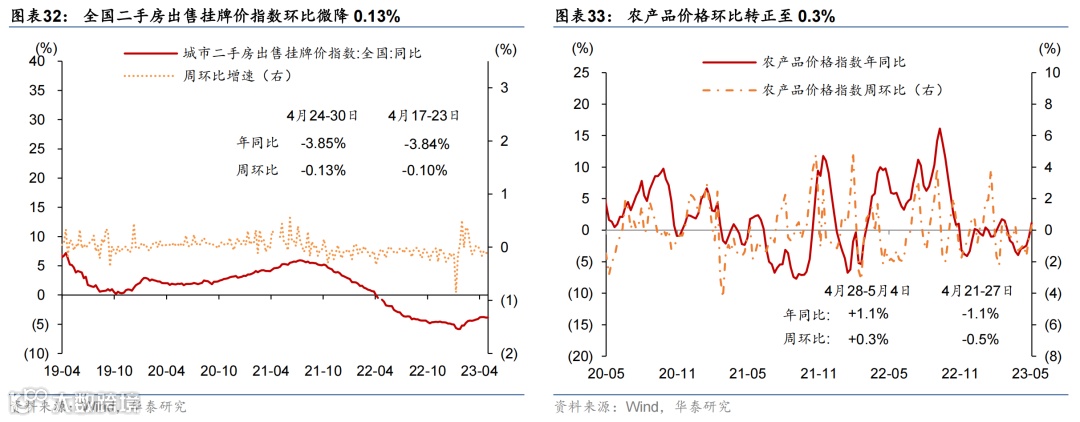

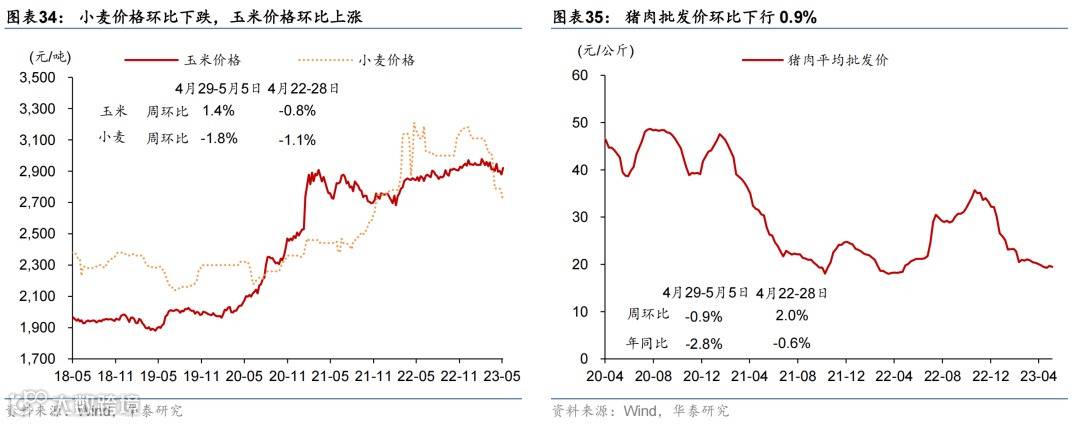

国际油价走低,国内原材料价格持续回落,农产品价格环比微涨。或受美国债务上限及银行风险影响,上周布伦特油价环比下跌5.3%至75.3美元/桶。上周国内螺纹钢、铜和焦煤价格环比回落3.7%/2.3%/6.6%;中游化工品价格整体走低,尿素/氯化钾/聚乙烯价格环比下行0.4%/1.6%/3.8%,但丁苯橡胶价格环比上行1.7%。运价仍在低位,上周出口集装箱运价指数环比上行3.6%,波罗的海运价指数环比下降1.5%。农产品价格指数环比转正至0.3%,其中玉米价格环比上行1.4%,但小麦/猪肉价格分别环比下行1.8%/2.0%。

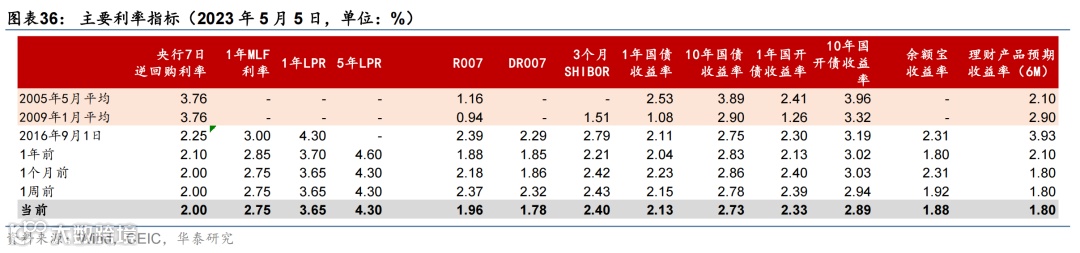

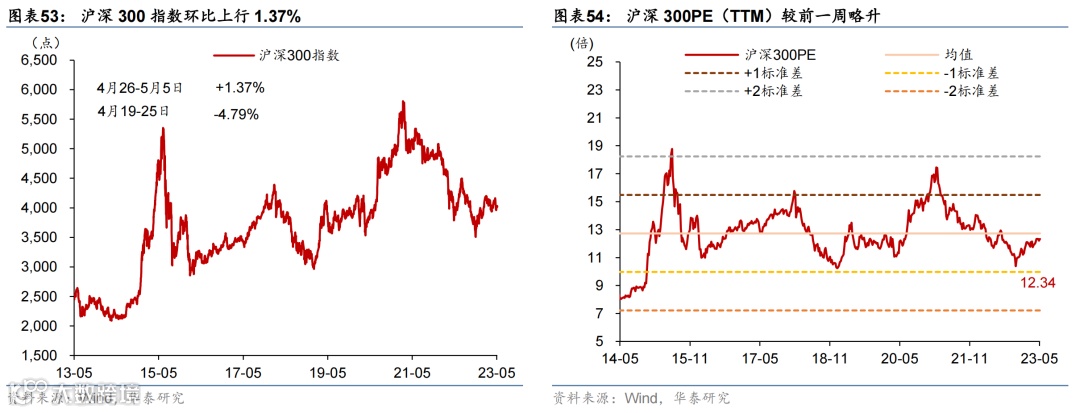

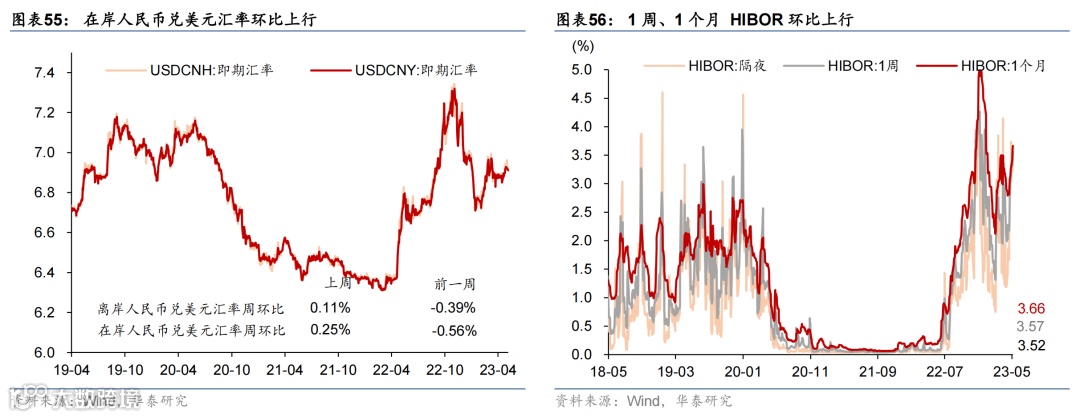

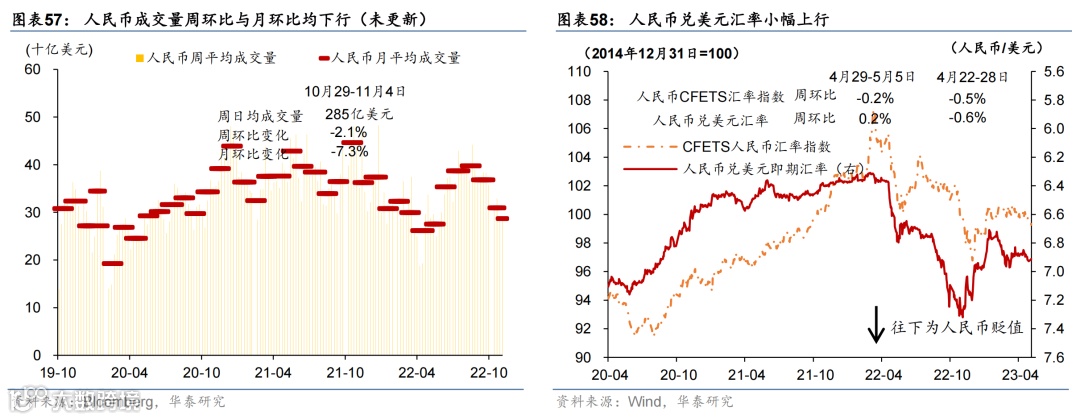

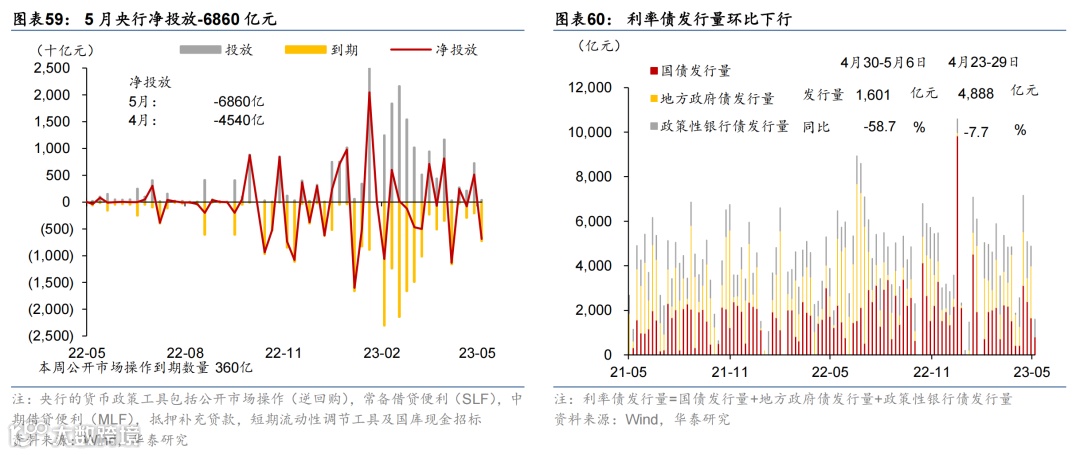

金融市场及资金成本变化

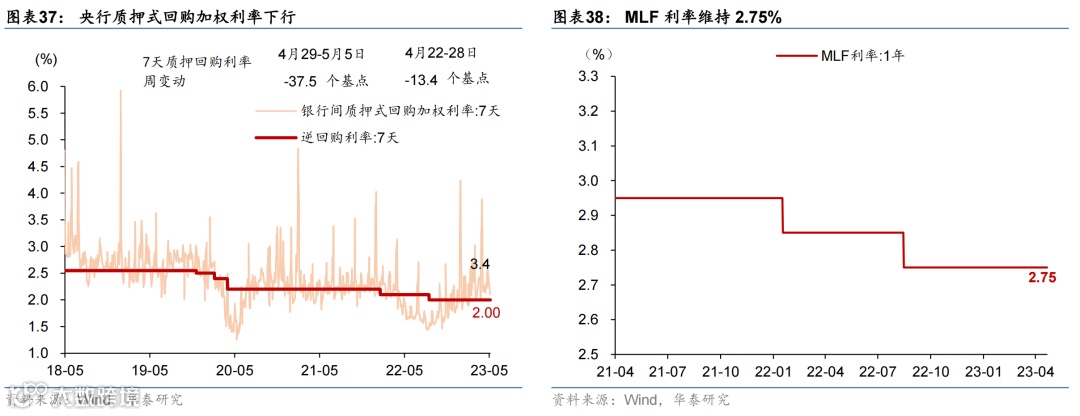

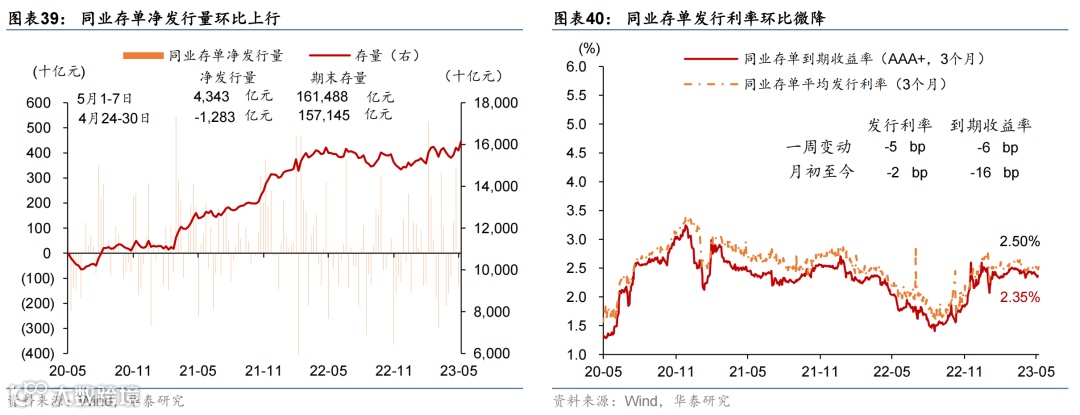

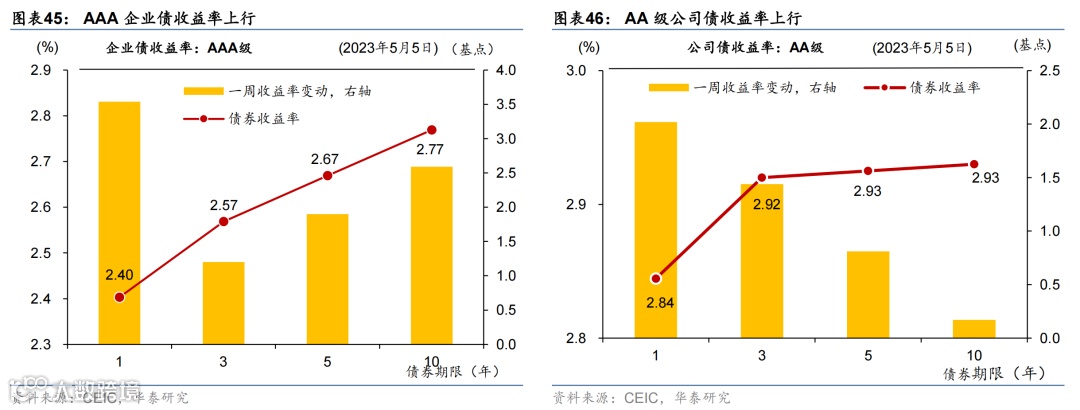

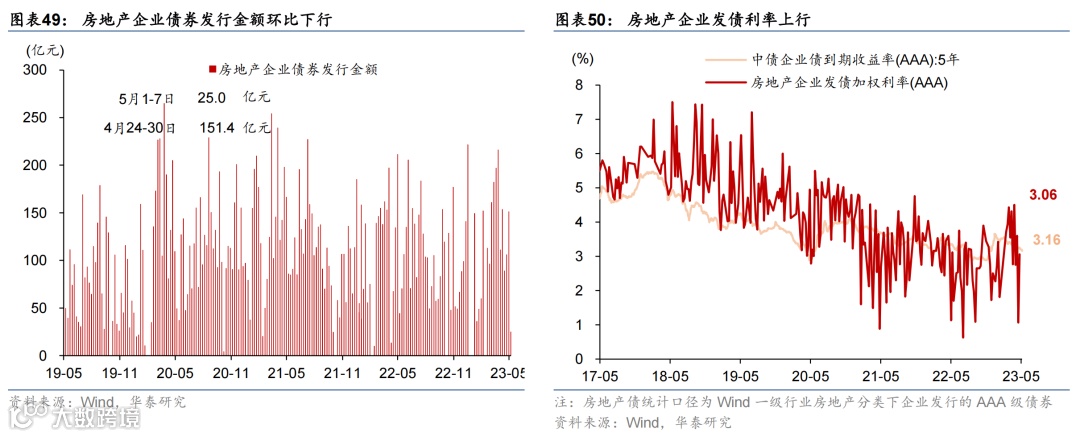

资金面有所宽松,人民币兑美元汇率环比小幅上行。银行间利率整体下行,R007下行40.8个基点,DR007下行54.1个基点,企业债收益率上行。国债收益率曲线小幅下移,1/10年期国债收益率分别下行2/5个基点。融资方面,上周信用债、海外债、地产债和股权融资额均较前一周走低。汇率方面,人民币兑美元汇率环比上行0.2%,而较一篮子货币回落0.2%。

上周主要宏观数据与事件回顾

五一假期旅游出行数据亮眼,国内旅游出行人数及人均旅游消费均超过2021年水平,酒店、电影票、机票等供给较紧的服务业价格上行2-4成。5月5日中央财经委员会议强调,加快建设实体经济为支撑的现代化产业体系,会议指出把握人工智能等科技革命浪潮、大力建设世界一流企业、努力保持适度生育水平和人口规模等。

本周宏观主要观察点

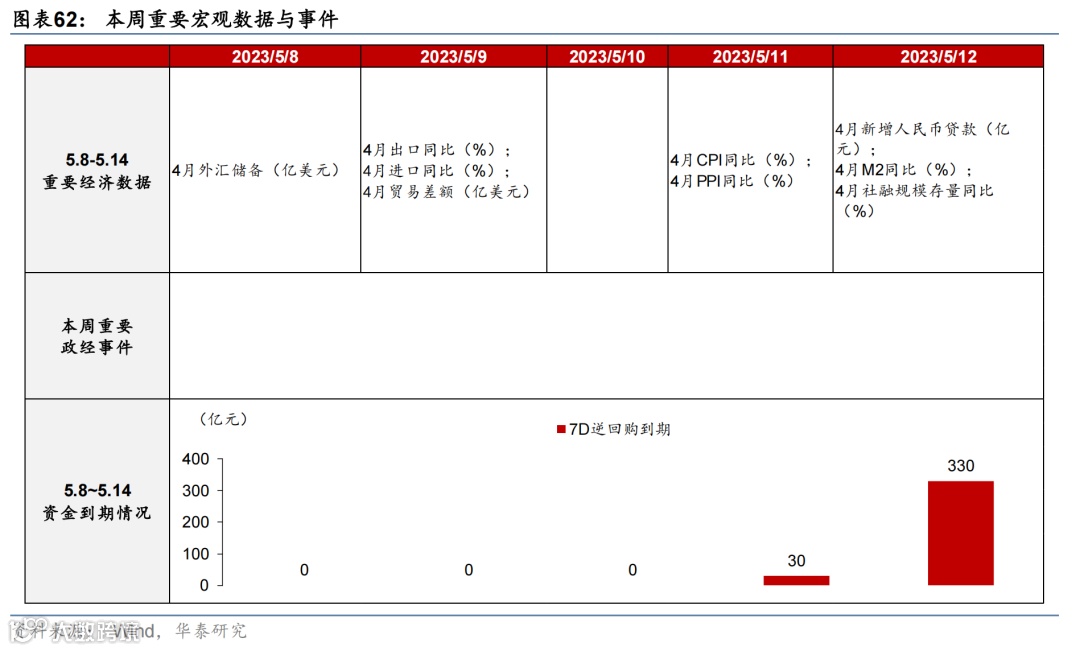

本周将发布4月外贸、通胀及金融数据。我们预计4月出口实际增速较3月小幅回落但仍在高位,而进口降幅小幅走阔至3%。内需环比回落背景下食品价格下行,而核心CPI仍有韧性;受高基数及海外经济动能减弱拖累影响,PPI或将下行至-3%左右。此外,我们预计4月社融同比增速在强信贷周期的推动下上行至10.6%左右。

风险提示:地产需求回升不及预期、外需回落超预期。

主要图表

01 消费活动跟踪

02 投资、库存及地产周期

03 价格指标及通胀变化

04 利率、汇率及金融市场环境

05 宏观政策指标跟踪

文章来源

免责声明

▲向上滑动阅览

华泰证券宏观研究

欢迎关注华泰证券宏观研究,感谢您的支持!我们将与您一同剖析宏观经济、关注资本市场!