如果您希望第一时间收到推送,别忘了加“星标”!

如果您希望第一时间收到推送,别忘了加“星标”!

核心观点

9月美国非农数据点评

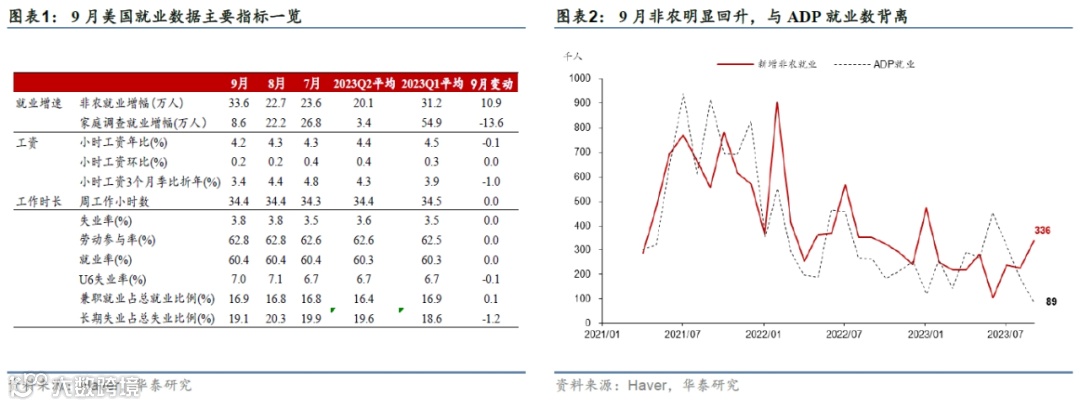

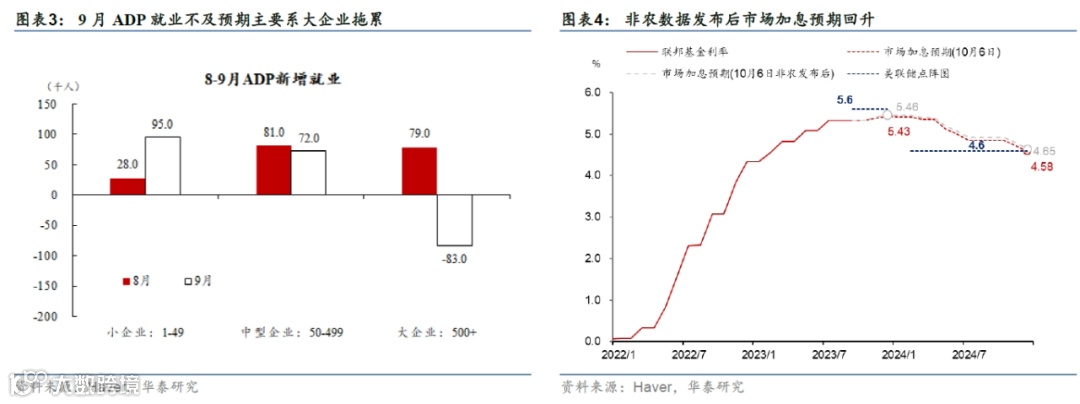

9月美国新增非农33.6万(企业调查数据),显著高于彭博一致预期的17万人, 8月上修4万人至22.7万人;小时工资环比持平于0.2%,低于彭博一致预期的0.3%;失业率维持在3.8%,高于彭博一致预期的3.7%;劳动参与率录得62.8%,与彭博一致预期一致(图表1)。9月家庭调查显示新增非农就业仅为8.6万,与失业率高于预期一致,但由于家庭调查样本量小于企业调查,超预期的企业调查数据更有信息量。此外,9月非农就业与ADP就业再次出现明显背离(图表2),部分是因为非农数据中包含表现较好的政府就业,且侧重于大企业的ADP数据中大企业新增就业明显下滑(图表3)。数据公布后市场加息预期回升,美元和美债收益率整体上升,美股先跌后反弹:截至北京时间10月6日晚上22:15,相对数据发布前,美元指数上涨0.3%至106.7,2年期和10年期美债分别上行3bp和8bp至5.09%和4.82%,美股三大股指下跌后反弹,纳指下跌近1%随后转涨;市场隐含的美联储11月-12月累计加息概率从39%升至50%,首次降息时点维持在2024年7月,2024年底政策利率预期上行9bp至4.65%(图表4)。

9月非农新增就业显著超预期,服务就业是主要支撑,商品就业仍在放缓。9月服务业新增非农就业23.4万人,较8月上升10.4万人。其中,受暑期出行提振较大的休闲酒店业新增非农就业达到9.6万,是8月新增非农就业的2倍以上;除医疗保健业外的多数服务行业新增就业也较8月增加(图表5)。9月商品部门新增非农新增就业仍在放缓,9月仅为2.9万人。其中,建筑业新增就业仅为1.1万,较8月大幅下降2.5万,显示房贷利率不断攀升打压房地产相关需求。由于对经济周期更敏感的临时就业9月进一步下降0.4万(图表6),且9月Markit和ISM服务业PMI分别回落0.4和0.9pct至50.1和53.6,当前服务业就业的高景气或难以持续,甚至不排除后续出现一定程度的下修。

9月小时工资环比增速仅为0.2%,低于预期(0.3%),其中商品部门工资环比增速上行,服务部门放缓。9月小时工资环比维持0.2%,3个月季比折年从8月的4.4%大幅回落至3.4%。其中,商品部门的时薪环比回升0.1pct至0.3%,而3个月季比折年增速从6.0%回落至5.0%;服务部门时薪环比回落0.1pct至0.2%,3个月季比折年增速从3.9%回落至3.0%。就业超预期,且劳工薪资同比增速放缓显示劳动市场供给修复为就业市场降温,美国超额劳工需求仍在正常化。虽然8月岗位空缺超预期回升至961万人,但岗位空缺与失业人数之比回落至151%,且高频指标Indeed job posting和Lightcast job posting均指示岗位空缺的回升或不可持续(图表8)。

往前看,虽然9月新增非农就业大超预期,一定程度推升加息预期,但11-12月是否加息仍需要观察后续数据表现。考虑到非农数据波动较大,且四季度美国增长存在下行风险,超预期新增非农就业或难以持续。近期美债收益率涨破4.8%,创2007年以来新高,叠加信用放宽、美元升值,美国金融条件明显收紧,或拖累增长(参见《如何判断联储是否会再加息?》,2023/09/24)。此外,高频/领先指标指示近期美国增长动能或进一步放缓(参见《增长和劳工需求降温但总体韧性犹存》,2023/9/24)。因此,我们认为9月超预期的非农数据尚不成为美联储在11-12月加息的充分条件,还需要观察后续数据表现,例如10月12日公布的美国9月CPI数据。我们维持此前的基准预测,如果金融条件继续收紧、就业市场继续降温、通胀维持偏弱态势,预计11-12月加息概率略低于50%(参见《联储如期暂停加息,指引偏鹰》,2023/9/21)。

风险提示:高利率下美国金融风险暴露;欧美陷入衰退概率增加。

文章来源

本文摘自2023年10月7日发布的《9月非农显著超预期,持续性存疑》

易峘 研究员 SAC No.S0570520100005 | SFC AMH263

胡李鹏 联系人 PhD SAC No.S0570122120062

齐博成 联系人 SAC No. S0570122080197

免责声明

▲向上滑动阅览

华泰证券宏观研究

欢迎关注华泰证券宏观研究,感谢您的支持!我们将与您一同剖析宏观经济、关注资本市场!