如果您希望第一时间收到推送,别忘了加“星标”!。

如果您希望第一时间收到推送,别忘了加“星标”!。

核心观点

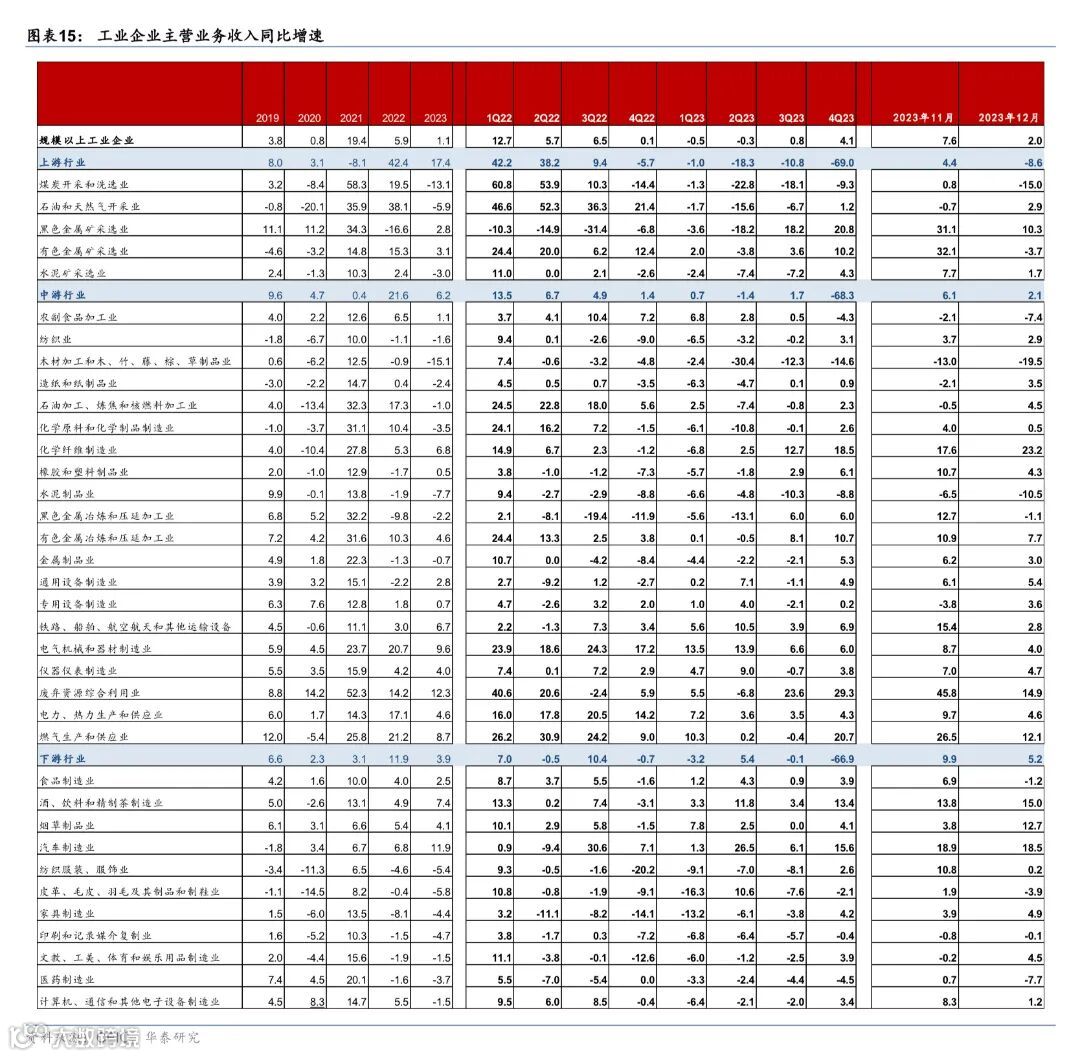

2023年及12月规模以上工业企业利润数据点评

2023年规模以上工业企业利润同比降幅从2022年的4%收窄至2.3%,两年复合增速录得-3.2%。量价拆分来看,营业收入增速从2022年的5.9%回落至1.1%,两年复合增速为3.5%;利润率亦从2022年的6%小幅回落至5.7%。其中,上中下游工业企业之间呈现明显分化,上游行业全年利润同比增速从22年的49.7%回落至-19.7%,或受到原材料价格回落的冲击,同期PPI同比从4.1%回落至-3.1%,而中游行业或受益于原材料价格回落,利润增速从22年的-10.3%明显上行至4.1%,下游行业利润降幅从8.6%收窄至1.9%,其中烟草、饮料和汽车行业连续4年实现利润同比正增长。

单月来看,12月工业企业利润同比增速小幅放缓至16.8%、但仍明显高于1-11月累计增速-4.4%。拆分而言,量价均有贡献——经我们估算,营收增速约从11月的7.6%回落至2%,2年复合增速也从11月的3.2%回落至0.6%。利润率(季调后)较11月的6.8%略回落至6.7%,但仍为全年较高水平,或体现出年末投资收益相对集中入账对利润率的影响持续。上游利润降幅继续走阔。此外,工业企业库存同比有所回升。行业中,化学制品、化纤、有色金属冶炼、汽车制造、电力热力供应行业保持较高增速,对工业企业利润同比增速的贡献均超过2个百分点,而石油天然气开采、石油加工、黑色金属加工增速在较弱区间,对利润增速拖累超过1个百分点。

具体看:

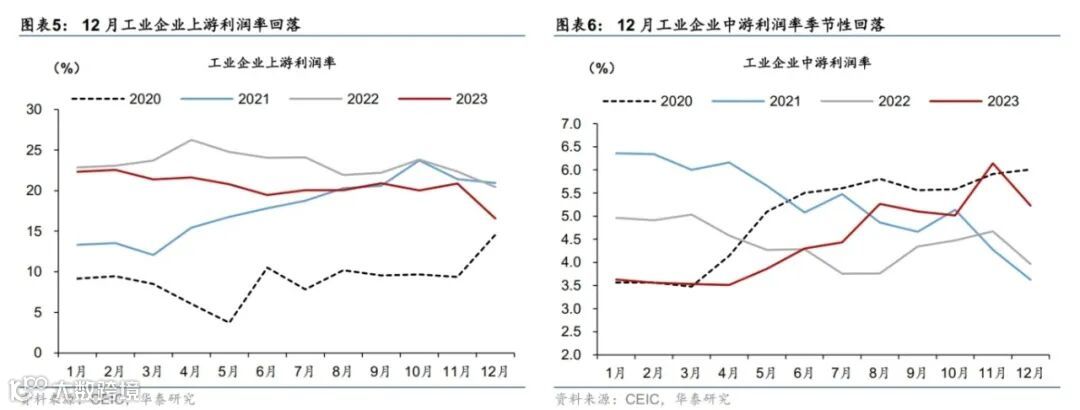

1)上游行业利润同比降幅走阔、主要受基数影响,2年复合增速收窄至-5.8%。其中石油天然气开采业利润增速明显回落、或受油价下行影响。上游行业利润同比跌幅由11月的2.3%回落至71.4%、2年复合增速从11月的-5.8%走弱至-49.7%,主要是石油天然气开采行业受利润率下行的影响,降幅从11月的3.9%大幅回落至74.1%,对工业企业利润同比增速的拖累约1.7个百分点,2023年12月布伦特油价从11月均的82美元/桶进一步环比回落约6%至77.3美元/桶,或对上游石油开采行业利润率带来冲击。此外,煤炭开采2年复合降幅从24.6%收窄至3%,而有色金属采选2年复合增速从18.3%进一步回升至39.6%。

2)中游制造业利润同比增速从11月的42.1%回落至37%,22-23年复合增速亦从29.2%回落至19.5%,但仍为年内较高增速。其中,化学原料、电力热力供应、有色金属冶炼、化学纤维对盈利增速同比的贡献分别为7.4、6.3、2.8、2.5个百分点,合计约19个百分点。分行业看,电力热力供应利润同比保持在97.4%的高增速,或部分受寒冬天气影响;化学原料和化纤的利润同比从11月的24.5%/193.6%上行至79.1%/303.4%,有色金属冶炼利润同比增速维持高位、利润两年复合增速也从11月的78.2%回升至98.2%。此外,电气机械、通用设备利润同比的2年复合增速也从11月的9.8%/12.9%上行至20.6%/22.5%,水泥制品利润同比降幅2年复合增速从11月的22.2%继续收窄至14.2%,或受到年底基建活动的提振。

3)下游制造业利润同比增速从11月的26.9%小幅回落至25%,但2年复合增速从11月的6.2%回落至-13%,主要受收入增速放缓影响。其中,汽车制造对利润同比的贡献达到2.5个百分点,利润的2年复合增速从11月的9.3%上行至18.6%;计算机通信行业对利润同比的贡献达到约1.7个百分点,但2年复合增速从11月的16.8%回落至-28.7%,营收2年复合增速亦转负。此外,食品制造、纺织服装、家具制造的2年复合利润增速亦有回升。

2023年国企利润增速22年的3%回落至-3.4%,私企/外资工业企业利润增速则从2022年的-7.2%/-9.5%回升至2%/-6.7%。单月而言,国企、私企和外企的1-12月累计增速均较1-11月累计增速回升,或部分受到年末投资收益相对集中入账的提振。

季调后,12月工业企业整体利润率较11月的6.8%略回落至6.7%、仍为年内较高水平。其中,上游从11月的21.4%明显回落至1.9%,而中游和下游分别从6.2%/7%小幅回落至5%/6.3%。

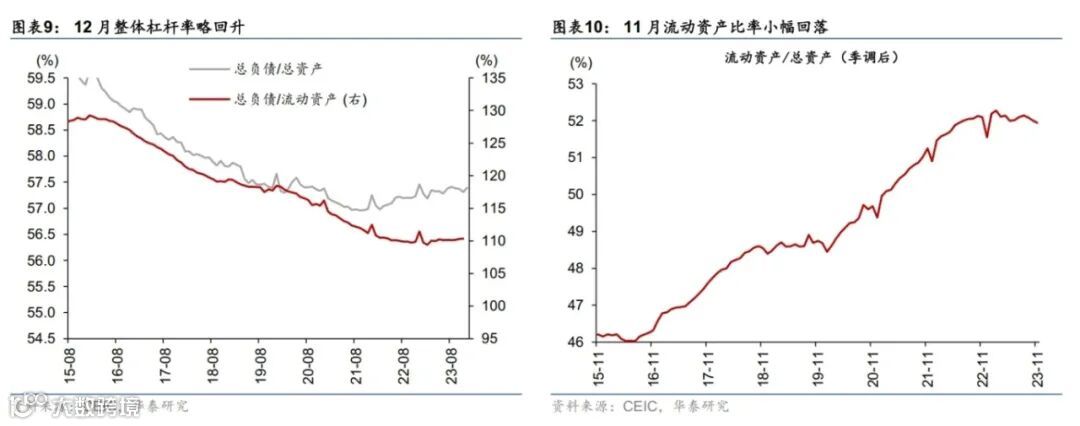

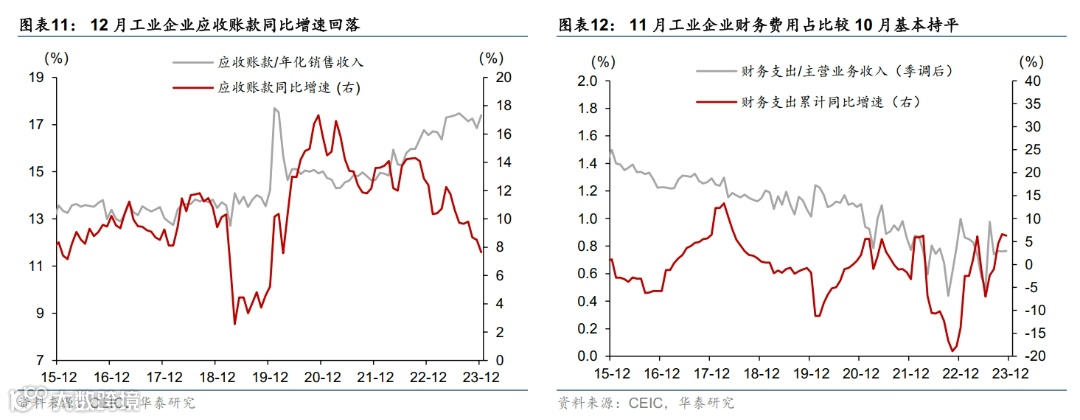

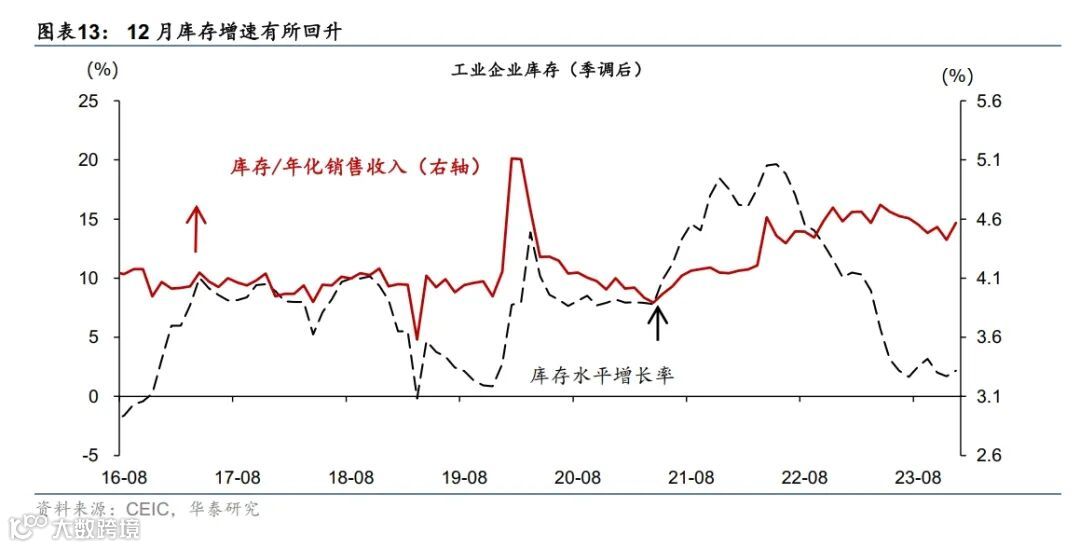

季调后,12月产成品库存增速从11月的1.7%回升至2.2%,库销比则从4.4%略回升至4.6%。12月工业企业总体资产负债率从57.3%略回升至57.4%,应收账款(与销售收入)比率较11月的16.9%回升至17.4%。

11月工业企业亏损额累计同比再度走阔,财务费用收入占比持平,流动资产比例略回落(由于12月工业企业财务费用、流动资产和亏损额数据到目前为止未披露,我们将在下月点评中一并更新)。

整体而言,2023年工业企业利润较2022年有所改善,上游原材料价格回落或对中下游制造业利润改善有所支撑。12月以来出口改善或对电气机械、汽车等外需敞口较大行业有所提振。往前看,1-2月工业企业利润增速可能受去年同期“流行期”的低基数提振,布伦特油价虽环比小幅上行但同比降幅仍有走阔,中下游企业利润率有望边际改善。同时,高频数据华泰出口需求指标(HDET)显示1月1-26日出口拟合指标同比回升至8%左右,显示春节错位或对1月出口有所提振、出口相关企业营收或得到支撑。2024年以来,地产需求侧政策持续加码,如广州宣布限购区域范围内购买建筑面积120平方米以上(不含120平方米)住房,不纳入限购范围;并继续加大住房保障力度,2024年计划筹建配售型保障性住房1万套、保障性租赁住房10万套,发放住房租赁补贴1.8万户。城中村及保障房相关政策加速推进,有望对地产需求形成一定支撑,但考虑到筹建项目中部分为存量转化、对水泥、建材等实物量的推动或较为有限。

风险提示:1)内需回升动能偏弱拖累企业盈利;2)海外经济基本面超预期下滑,外需或有扰动。

文章来源

本文摘自2024年1月27日发表的《年末效应提振工业企业利润增速》

易峘 研究员 SAC No. S0570520100005 | SFC AMH263

吴宛忆 联系人 SAC No. S0570122090215

免责声明

▲向上滑动阅览

华泰证券宏观研究

欢迎关注华泰证券宏观研究,感谢您的支持!我们将与您一同剖析宏观经济、关注资本市场!