如果您希望第一时间收到推送,别忘了加“星标”!

如果您希望第一时间收到推送,别忘了加“星标”!

核心观点

2023年10月海外宏观月报

美欧增长动能分化:美国增长边际放缓,但仍有较强韧性,欧元区增长动能维持疲弱。油价回升推高8月美国通胀,或难以持续。9月联储与欧英日央行立场出现分化:联储释放出利率high for longer的信号;欧央行加息但暗示或已抵达终点;英日央行按兵不动。美国2024财年预算谈判陷入僵局,若不能在10月1日前达成短期融资协议,可能再次出现政府关门。

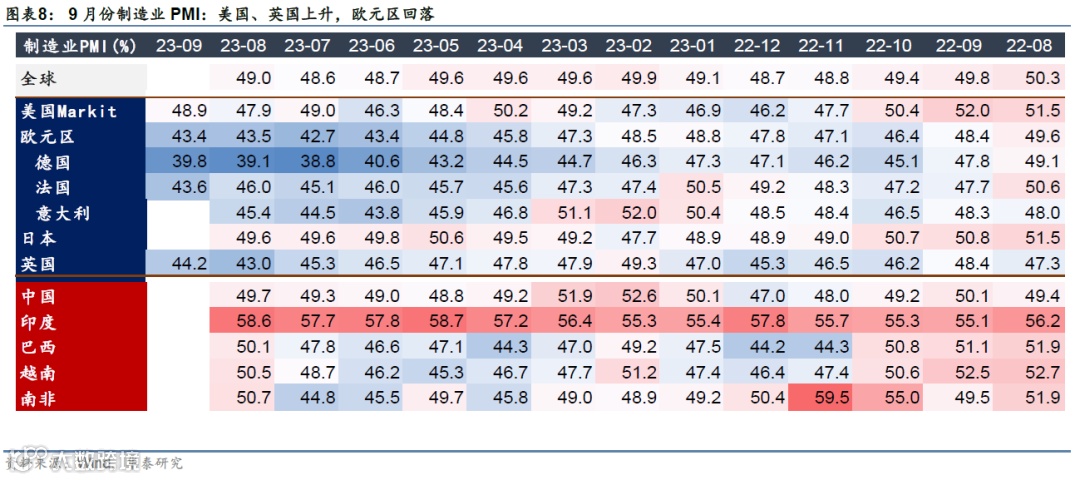

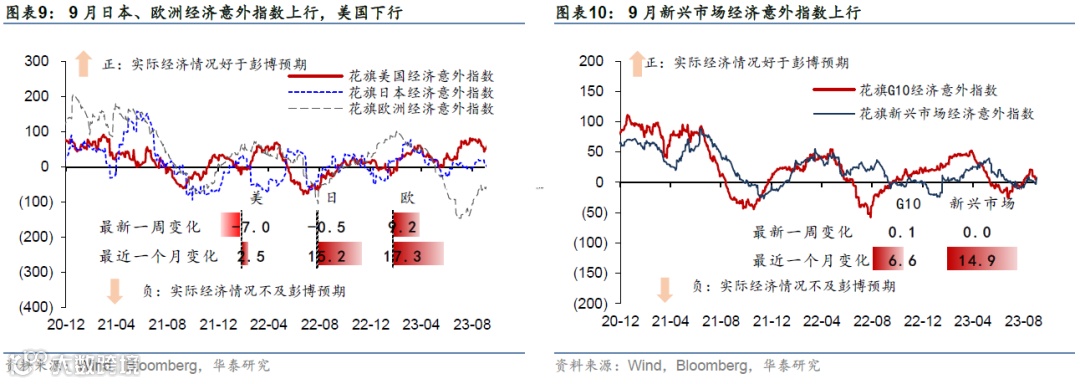

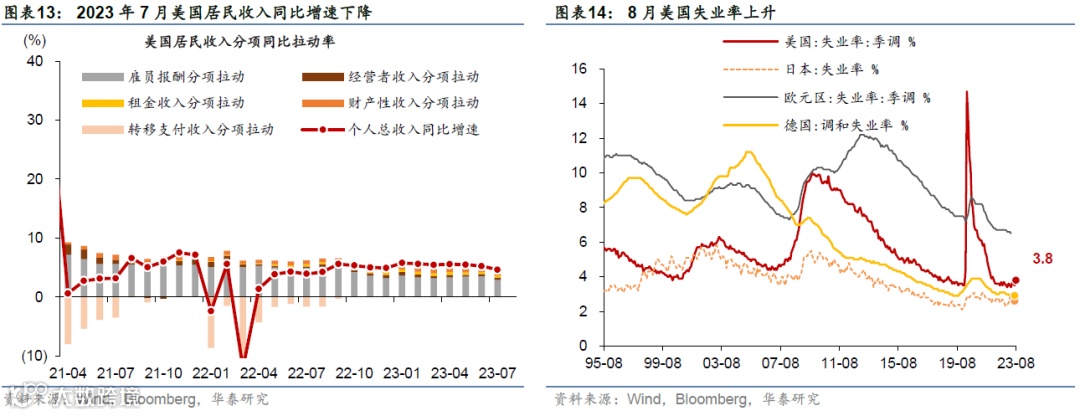

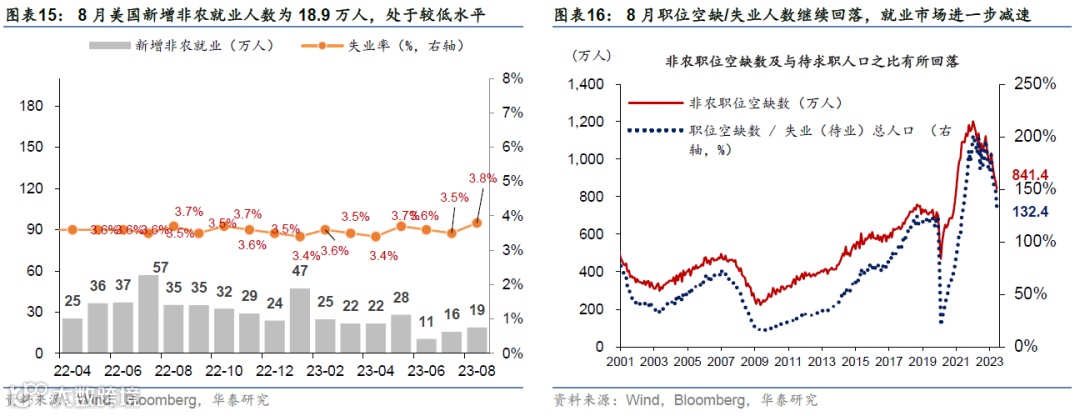

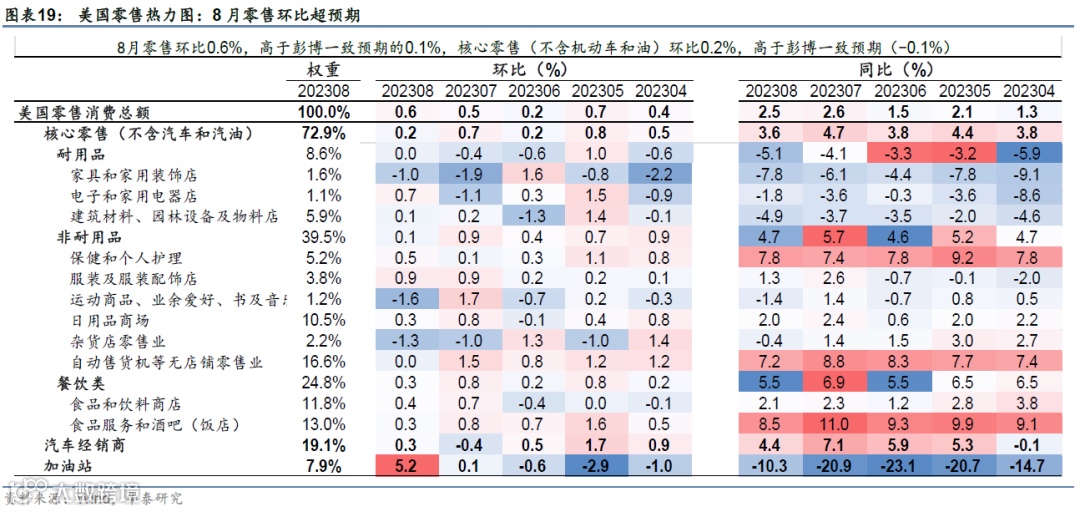

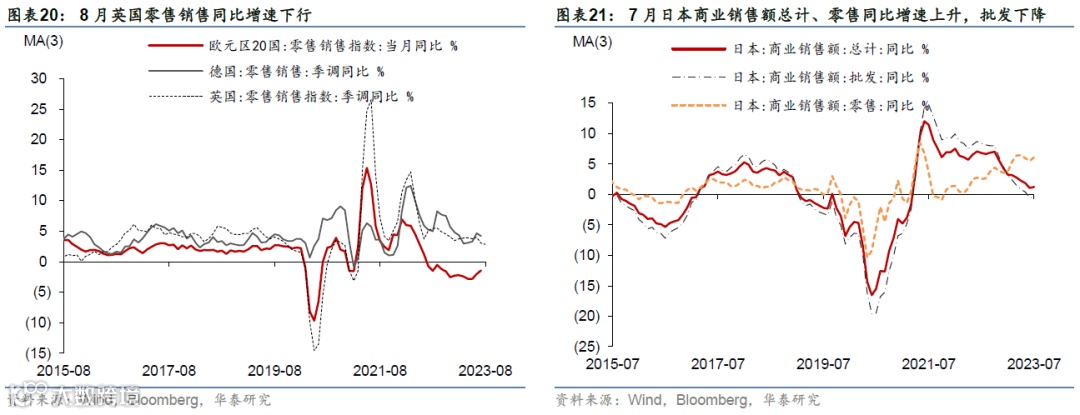

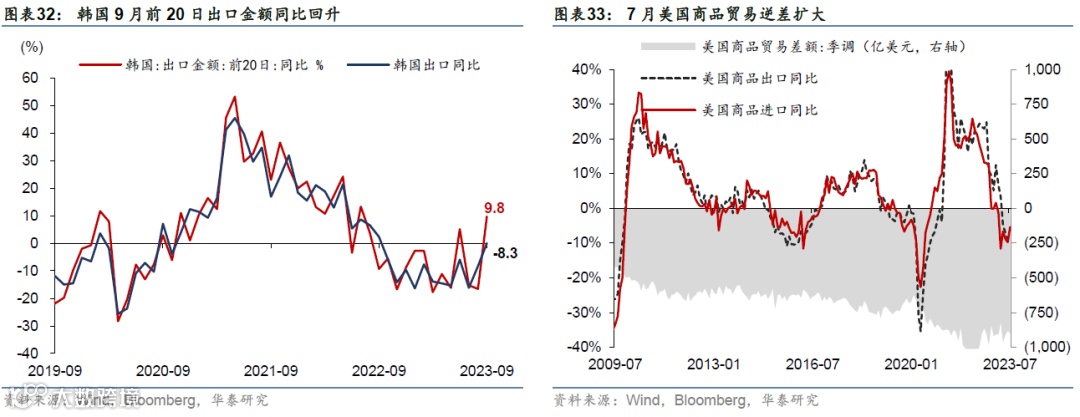

增长:9月以来,美国增长边际放缓,但经济韧性仍强于欧元区。美国8月零售超预期,房地产有所走弱。8月零售及核心零售环比分别录得0.6%和0.2%,均高于彭博一致预期(0.1%和-0.1%);8月新屋开工和销售环比分别录得-11.3%和-8.7%,低于彭博一致预期的-1%和-2.2%。美国劳工市场“再平衡”仍在进行中。8月美国新增非农18.7万,连续三个月低于20万人,6-7月合计下修11万;劳动参与率回升推动失业率上行至3.8%,小时工资增速放缓,就业市场仍在降温。亚特兰大联储GDP Now模型显示,三季度GDP季比折年增速9月下降1pp至4.9%,但仍显著高于二季度。欧元区增长动能维持疲弱。9月欧元区综合PMI维持在47.1的低位,制造业PMI下行至43.4;服务业PMI维持在48.4的低位,连续两个月低于荣枯线。

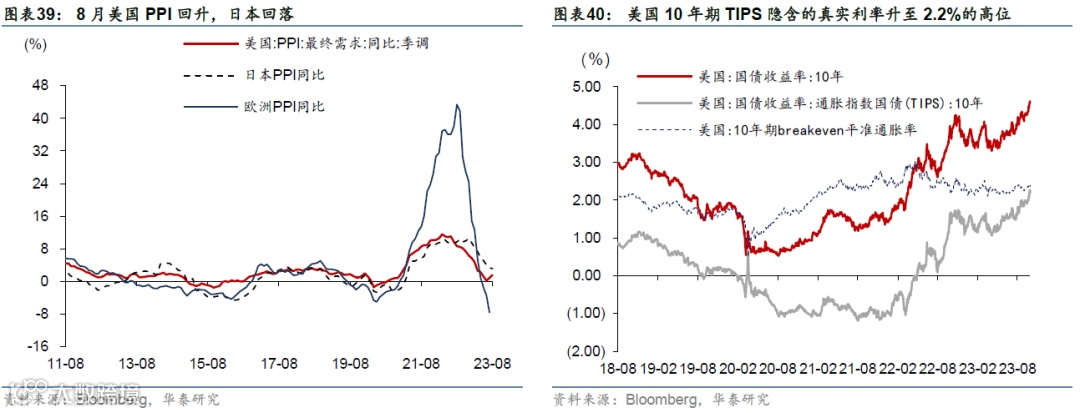

通胀:油价回升推高美国CPI及服务价格,或难以持续。8月美国CPI环比从0.2%回升至0.6%,与彭博一致预期相同;核心CPI环比0.3%,高于彭博预期和前值的0.2%。8月通胀回升主要系油价大幅上行推升能源服务以及运输服务等分项,或难以持续。欧元区通胀延续回落态势。9月HICP以及核心HICP同比分别录得4.3%和4.5%,均低于前值(5.2%和5.3%)。

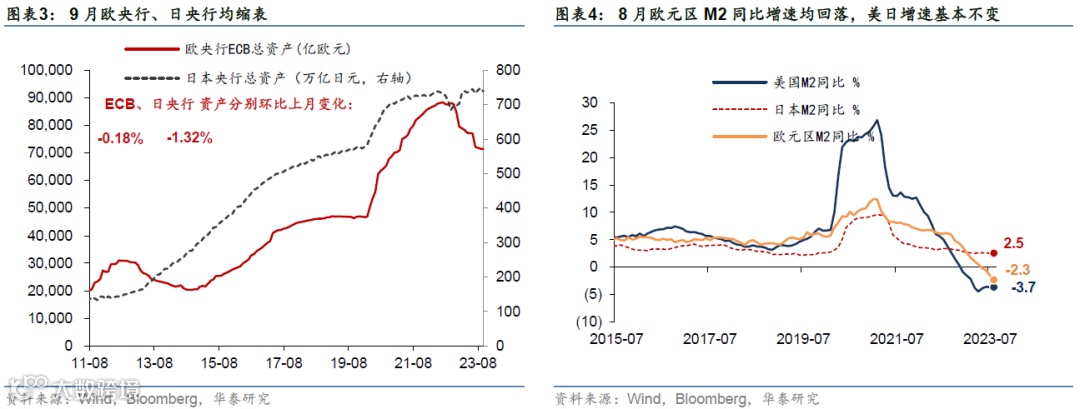

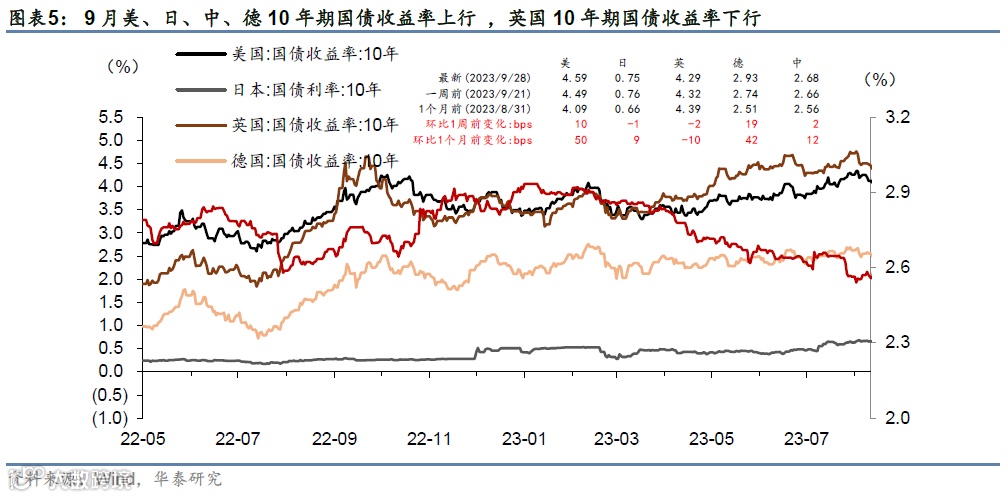

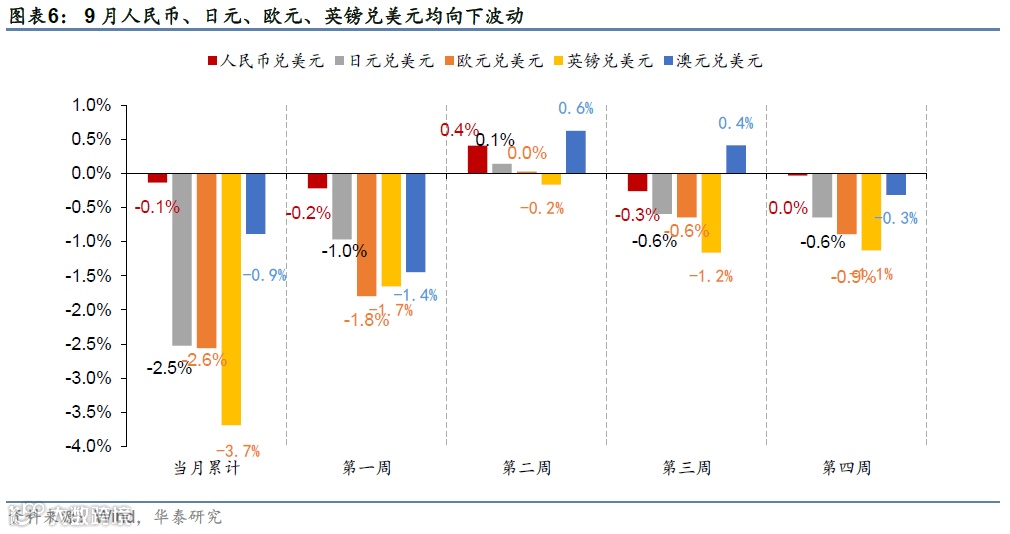

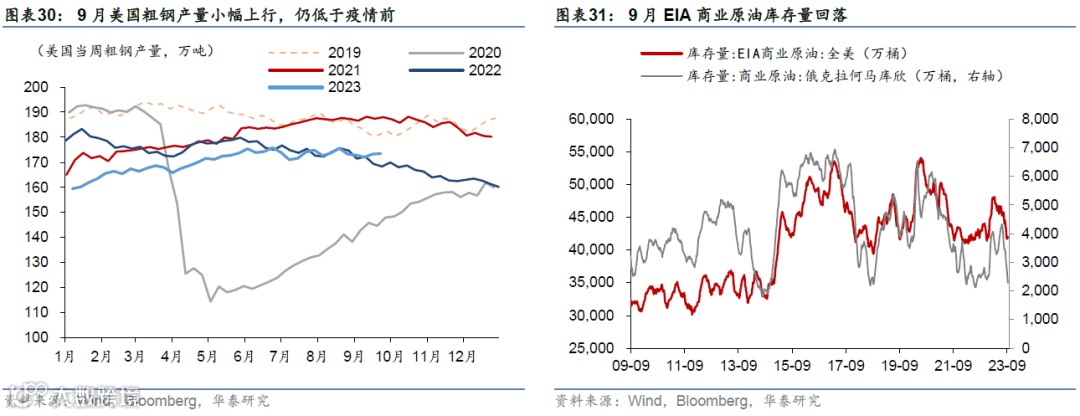

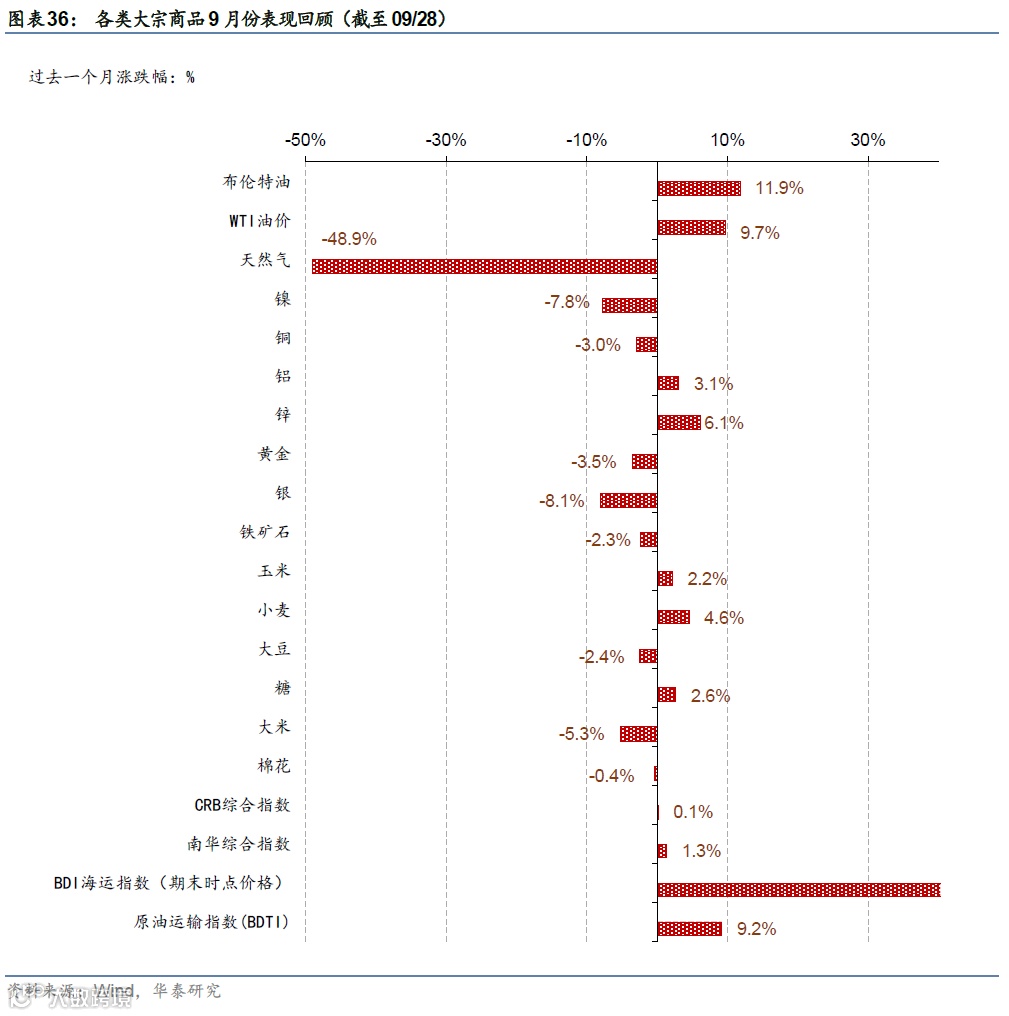

市场:联储鹰派前瞻指引导致降息预期回落,美欧日长端利率上行,主要股指普遍下跌,美元指数回升,大宗商品价格涨跌互现。截至9月28日,美国、德国、日本10年期国债收益率分别较8月上升50bp、42bp、9bp至4.59%、2.93%、0.77%。9月全球主要股指普遍下跌,标普500、纳斯达克和道琼斯指数分别下行-2.4%、-2.9%和-2%,欧元区STOXX 50指数下降-3.7%。美债收益率明显上行导致美元走强,截至9月28日,美元指数累计上涨2.4%至106.1。大宗商品价格涨跌互现,布伦特和WTI原油价格累计上涨11.9%、9.7%至98、91.7美元/桶,天然气价格下跌48.9%;黄金下跌3.5%;工业金属,镍(-7.8%)与铜(-3%)跌幅较大;粮食方面,糖(2.6%)涨幅领先,大米(-5.3%)跌幅领先。

政策:联储与欧日央行政策立场出现分化。联储如期暂停加息指引偏鹰,释放利率Higher for longer的信号。根据9月点阵图,年内再加息1次,2024年降息幅度从4次削减至2次,2026年利率维持在2.9%,高于长期联邦基金利率预测(2.5%)。欧央行如期加息但暗示或已抵达终点。欧央行表示,当前利率水平持续足够长时间,能够使通胀及时回到目标,暗示或已达到加息终点。英国央行和日央行按兵不动。由于通胀回落超预期,9月21日英国央行将以 5 比 4投票将基准利率维持在5.25%,结束加息周期的可能性上升。9月9日日本央行行长植田和男暗示 政策正常化或加速,但9月22日日央行议息会议维持负利率和收益率曲线政策不变。

本月看点:美国2024财年预算谈判进展、9月非农和CPI数据、欧日央行10月议息会议。

风险提示:高利率导致金融脆弱性暴露,海外衰退压力超预期加大。

主要图表

01 美联储继续缩表、海外国债收益率普遍上行

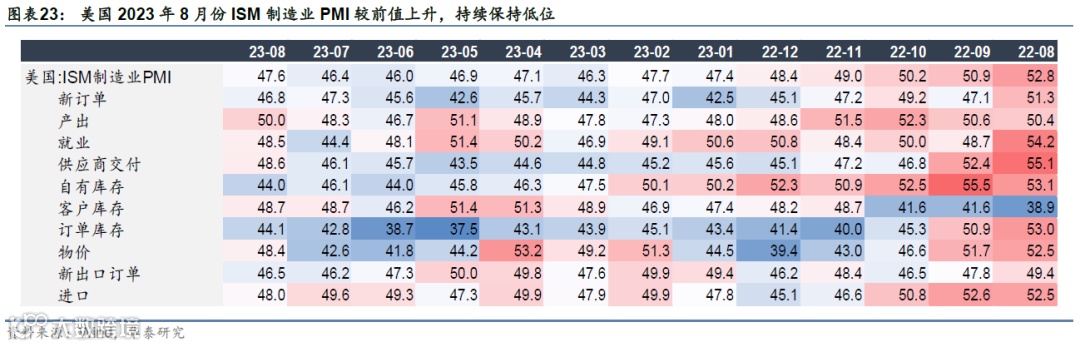

02 9月美国制造业PMI回升,欧元区磨底

03 美国就业市场降温

04 美国制造业指标小幅回升,但地产数据走弱

05 9月韩国前20日出口金额同比增速回升

06 油价上涨,但海外主要经济体核心通胀仍处于回落区间

文章来源

本文摘自2023年9月29日发表的《 美欧周期分化加剧; 美元美债利率冲高》

易峘 研究员 SAC No. S0570520100005 | SFC AMH263

胡李鹏 联系人 PhD SAC No. S0570122120062

胡昊 联系人 PhD SAC No. S0570122090198

齐博成 联系人 SAC No. S0570122080197

免责声明

▲向上滑动阅览

华泰证券宏观研究

欢迎关注华泰证券宏观研究,感谢您的支持!我们将与您一同剖析宏观经济、关注资本市场!