作者 机会园丁

前文谈过,夫妻联合报税的应纳税收入taxable income $315K是个分水岭:对于低于$315K的人群,越接近$315K越受益,其中以$315K者受益最多; 而处于$315K-$470K之间的“高中产”人群,减税额则低于“低中产”。

图解税改收益波动

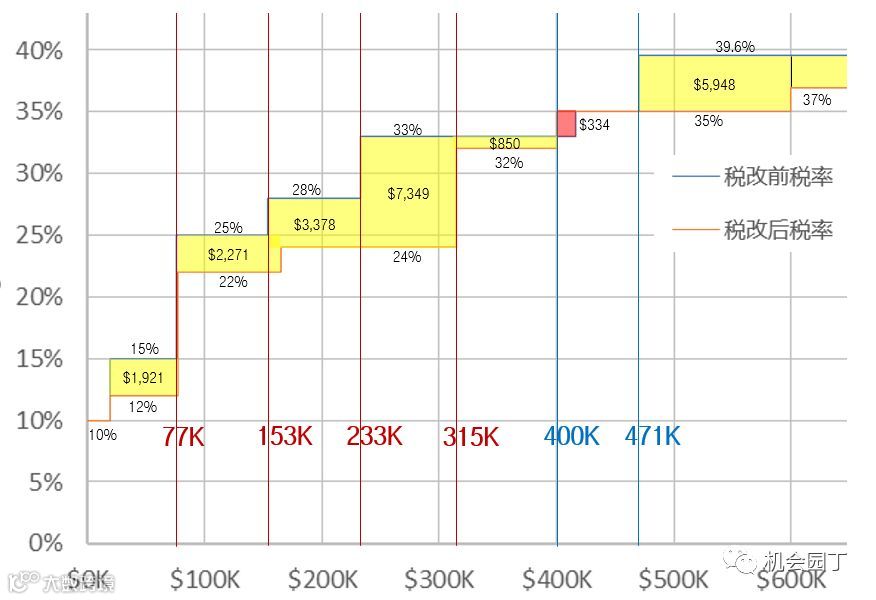

下面图示夫妻联合报税(married filing jointly) 的税改受益。横向是应纳税收入taxable income, 纵向是税率。

某个纳税家庭税改后的纳税总额,就是这个家庭的应纳税收入数左面税改后税率红线下面的面积总和;而这个纳税家庭税改后的受益,(简单说)是其应纳税收入左面所有黄色区域的面积的总和;每个黄色区域的的高是这个区间税改前后的税率差,宽是这个区间收入额。比如从$233K - $315K这个区间,高是9%(33% - 24%), 宽是$82K($315K - $233K), 这个区间的税改受益(黄色面积) $7,349 = 9% x $82K。

应纳税收入$233K的家庭,从税改中的受益是$7,640 =( $1,921 +$2,271 + $3,378 )

应纳税收入$315K的家庭从税改中受益是$14,989 = ( $7,640 + $7,349 ) 即$233K左面的受益区域面积再加上其右面与$315K之间的大块黄色区域的面积 - 其高度达到了9%,所以这宽度$82K的税改受益几乎与前面$233K的税改受益相当了。

应纳税收入$471K的家庭的从税改中的受益只有$15,505: 比$315K多出的这$156K的收入税改受益只有区区$516 ( $850 - $334 )

从最大化税改收益的角度来看,夫妻联合报税的上中产或高中产的家庭应该把应纳税收入优化到$315K。

调整收入投放策略

税改后,taxable income $233 - $315K的税率特别优惠,报税家庭应想方设法把 taxable income 往 $233K - $315K这个区间里优化,其中一个手段是改变401K的投放。

大部分中产阶级。预期自己59.5岁以后的税率会比现在低,把退休基金投放到税前401K,等到将来59.5岁后取用时,按届时税率缴税 (defer tax)。而Roth401K (即税后收入退休金,其获益将来免税)基本无人问津。

税改后,应该调整401K的投放策略。

在高州税的地区(如加州)还是应当把税前的收入放入退休基金普通401K。因为税前401K不仅推迟联邦税,还推迟州税。59.5岁退休后如果把税务家庭搬到无州税地区,就可以完全免掉州税(而不仅仅是推迟)。

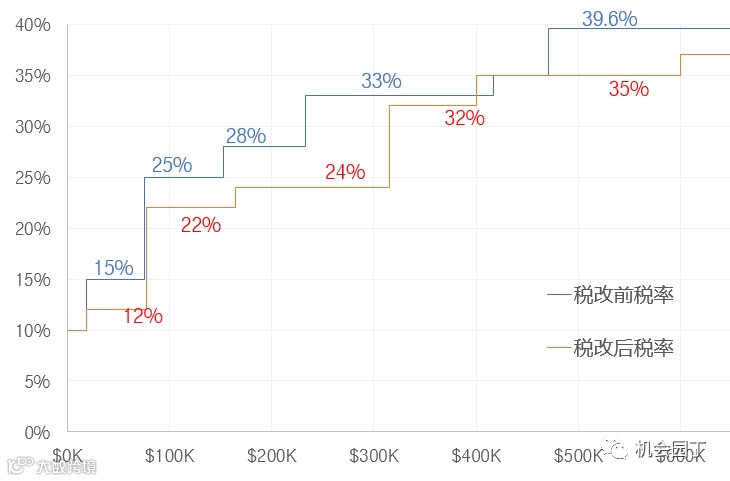

在无州税地区,如华盛顿州,德克萨斯州,应纳税收入 taxable income $233K-$315K区间的家庭,税改前,把退休基金放入普通401K,延迟缴税的预期比较好;税改后,用普通401K延迟缴税的获益预期不高。

税改以前

如果将来退休后的应纳税收入$153K以下,可以少缴8%(33%-25%)的税;将来退休后的应纳税收入$77K以下,更是少缴18%(33%-15%)的税

税改以后

如果将来退休后的应纳税收入$153K以下,少缴2%(24%-22%)的税;

将来退休后的应纳税收入$77K以下,少缴12%(24%-12%)。

税改后,在无州税地区,夫妻联合报税taxable income 在$315K以下,可以考虑把放入普通401K的退休金,转到税后401K(Roth 401K)。