9月18日,重庆百货发布公告称,于当日收到《上海证券交易所并购重组审核委员会2023年第6次审议会议结果公告》。上交所重组委对重庆百货提交的拟以向重庆渝富资本运营集团有限公司、天津滨海新区物美津融商贸有限公司、深圳嘉璟智慧零售有限责任公司、重庆商社慧隆企业管理咨询合伙企业、重庆商社慧兴企业管理咨询合伙企业发行股份的方式吸收合并重庆商社(集团)有限公司进行了审议,审议结果为暂缓审议。

这是上交所并购重组审核委成立以来,第一张“暂缓审议”于昨晚(9月18日)给出。此前上交所并购重组审核委5次会议均为通过。

上市公司重庆百货(600729),其能否收购控股股东,实现重大资产重组仍保有悬念。

同时,记者发现,上交所重组委发出19问,重点问询了商社化工债务问题及可能带给上市公司的影响、仅披露模拟编制的重庆商社财务报表的原因及合理性、吸收合并完成后,上市公司认定为无实际控制人是否准确、说明商社慧隆、商社慧兴无财务数据的原因及合理性等。

其中,商社化工债务问题及可能带给上市公司的影响被问及最多。上交所要求重庆百货公司上市公司代表说明商社化工注册资本仅0.7亿元的情况下形成73.87亿元债务的原因。

不过9月19日,上市公司重庆百货的股价比较平缓,略微下跌了0.36%,收至33.32元/股,总市值为135亿元。这份平静,似乎是在等待下次上会的安宁。

收购控股股东

资料显示,重庆百货是西南地区传统百货巨头,旗下拥有重庆百货、新世纪百货、商社电器、商社汽贸等业务品牌,开设各类商场、门店近300个,经营网点分布重庆和四川、贵州、湖北等地,是西部地区百货零售龙头企业,连续十余年跻身“全国零售100强”前列。

从营收规模看,重庆百货仍位于行业第一阵营。2022年,公司实现营业收入183.04亿元,利税逾34亿元,规模与效益位居A股百货类上市公司前列。

2018年,重庆百货控股股东商社集团混合所有制改革启动,于2020年3月完成混改,引入物美集团、步步高集团两大战略投资者。2022年12月21日晚间,重庆百货披露了吸收合并重庆商社(集团)有限公司暨关联交易预案,拉开吸收合并股东的序幕。

截至9月19日,重庆百货的控股股东为重庆商社(集团)有限公司(下称“重庆商社”),直接持股比例为51.41%。

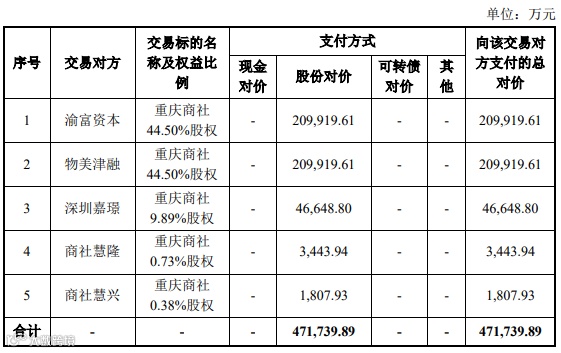

此次重大资产重组,重庆百货便是想用发行股份的方式,将重庆商社吸收合并。重庆商社持有的重庆百货股份将被注销,重庆商社的股东渝富资本、物美津融、深圳嘉璟、商社慧隆、商社慧兴等将成为重庆百货的股东。

交易摘要,数据来源:上会稿

需要指出的是,此次重大资产重组并不是简单的“间接持股变为直接持股”。比如,重庆百货总股份和股东持股比例会发生变化。

上会稿显示,重庆百货本次交易前总股本为4.07亿股。根据本次交易方案,本次吸收合并拟发行2.51亿股股份,重庆商社持有的重庆百货2.09亿股股份将被注销,本次交易实际新发行股份数量为4166.18万股股份。在不考虑现金选择权行权的情形下,交易完成后重庆百货总股本增至为4.48亿股。重庆商社的股东渝富资本等合计持股比例将有所提升。 初步计算,比如渝富资本及其子公司重庆华贸的持股比例将提升1.91个百分点,即由23.99%升至25.9%。

初步计算,比如渝富资本及其子公司重庆华贸的持股比例将提升1.91个百分点,即由23.99%升至25.9%。

交易前后股东摘要,数据来源:上会稿

本次交易完成后,重庆百货作为存续公司将承继及承接重庆商社的全部资产、负债、业务、人员及其他一切权利与义务,重庆商社的法人资格将被注销。这也使得重庆商社的零售业务将实现整体上市。

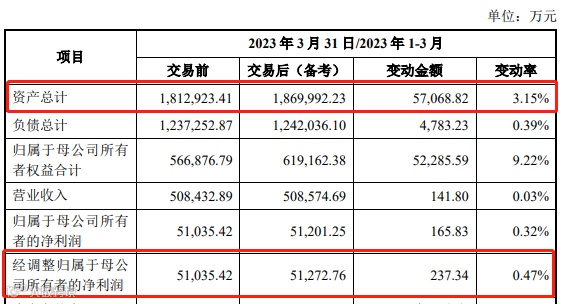

从财务数据来看,根据天健审计出具的《备考审阅报告》,重庆百货交易前截至2023年3月31日的总资产为181.29亿元,交易后该数额变为187亿元,变动率为3.15%;2023年第一季度经调整归母净利润,交易前为5.1亿元,交易后为5.13亿元,变动率为0.47%。

2022年经调整归母净利润,重庆百货交易前为8.83亿元,交易后为8.88亿元,变动率为0.56%。

交易前后财务摘要,数据来源:上会稿

值得一提的是,虽然交易后,重庆百货总资产和经调整归母净利润均有所提升。但由于交易实施后重庆百货总股本规模将进一步扩大,所以重庆百货存在即期回报指标被摊薄的风险。根据天健审计出具的《备考审阅报告》,重庆百货交易前2023年第一季度经调整基本每股收益为1.29元/股,交易后则下降至1.17元/股,变动率为-9.3%;重庆百货交易前2022年经调整基本每股收益为2.23元/股,交易后则下降至2.03元/股,变动率为-8.97%。

或因此,并购重组审核委要求重庆百货在重组报告书中补充披露,本次交易是否有利于提高上市公司资产质量、增强持续经营能力。

另外,并购重组审核委还要求重庆百货说明,本次重组文件中仅披露模拟编制的重庆商社财务报表的原因及合理性;重庆商社股东商社慧隆、商社慧兴无财务数据的原因及合理性;结合合伙人实际投入资金、投资增值等情况,说明是否存在利益输送的情形。

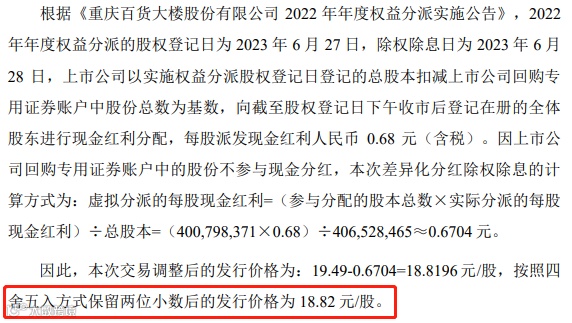

这里再说一个点,重庆百货上会稿中,相关发行价格为18.82元/股。而截至9月19日,重庆百货收盘价为33.32元/股,差异不算小。

关于发行价格的计算方法,重庆百货在上会稿中表示,基于上市公司停牌前的市场走势等因素,充分考虑各方利益,交易各方确定本次吸收合并的发行价格为定价基准日前 60 个交易日上市公司股票交易均价的90%,即19.49元/股。同时考虑现金分红等因素,因此本次交易调整后的发行价格为18.82元/股。

不过,重庆百货也在上会稿中表示,本次吸收合并的最终发行价格应以经上市公司股东大会批准,并经证券交易所审核通过及中国证监会注册的发行价格为准。

上会稿中发行价计算摘要,数据来源:上会稿

标的前子公司被反复问询

重庆商社化工有限公司(下称“商社化工”)是重庆商社实施分立前的全资子公司。据每日经济新闻2019年10月的报道,商社化工为橡胶贸易企业,2017年销售总额为150亿元,实现天然橡胶销售数量近120万吨。而2018年中国天然橡胶产量是83.70万吨,中国表观消费天然橡胶也才600多万吨。但2019年9月27日,商社化工董事长庞庆军疑似失联,当日商社化工发布了致供应商的《说明函》,宣布从即刻起将对外暂停所有业务。

关于事件详细的后续, 暂未找到。不过,中纪委2021年6月发布的文章提及,重庆市国资委针对商社化工原党委书记、董事长庞庆军案件反映出的落实管党治党主体责任不力,靠企吃企、围啃国企等突出问题,在国企领域部署开展“以案四改”。

暂未找到。不过,中纪委2021年6月发布的文章提及,重庆市国资委针对商社化工原党委书记、董事长庞庆军案件反映出的落实管党治党主体责任不力,靠企吃企、围啃国企等突出问题,在国企领域部署开展“以案四改”。

庞庆军案摘要,数据来源:中纪委官网

关于“庞庆军案”,重庆百货在上会稿中谈的不多,只点了4处,且内容相近。比如提及,商社化工因原董事长庞庆军个人的违法犯罪行为于2019年爆发债务危机,于2022年进入破产清算程序。

或因此,并购重组审核委要求重庆百货在重组报告书中补充披露,商社化工原董事长庞庆军个人的违法犯罪行为具体情况,认定个人违法犯罪行为导致国有企业爆发债务危机的原因及依据;重庆商社是否存在参与相关违法违规行为、对子公司的管控机制失效、曾编制含有重大差错信息的财务报告等情形,未有效防范或及时发现商社化工相关风险的原因。

在庞庆军案发后,重庆商社社于2021年开始实施存续式分立,即分立出重庆商管和目前的重庆商社。

重庆百货在上会稿中表示,分立后商社化工股权及其债权债务均由重庆商管承继。重庆商社及其全体股东在《分立协议》约定,商社化工债权人提出的要求商社化工股东履行相关义务或承担相关责任均由重庆商管履行或承担。

不过,并购重组审核委仍对这块保持关注。比如,购重组审核委要求重庆百货说明,商社化工2019年爆发的债务危机情况,破产清算程序进展;商社化工注册资本仅0.7亿元的情况下形成73.87亿元债务的原因,重庆商社为商社化工债务提供担保情况以及至今尚未还清的担保债务;若重庆商管和商社化工债权人全部起诉重庆商社,说明重庆商社代偿债务的最大风险敞口。

那么,重庆百货能否实现这次重大资产重组?或许还要等待其给并购重组审核委的答复。

来源 | 观察者网、时代周报

- End -

所发文章内容仅作分享

添加小编微信(ID:BGXB2345)

邀您加入【并购标的信息交流群】

了解最新并购资讯

get更多并购干货