企业在税务筹划时会遇到的问题

企业在面对税务筹划时往往会遇到以下问题:

1、企业缺乏事前、事中、事后的统筹考虑经验;

2、企业对税务筹划策略理解不明确;

3、企业税务筹划的目标不明确,没有考虑企业整体利益;

4、企业存在对税务政策理解不全面,会计政策运用不当等问题。

香港进行税务筹划的主要方式

利用香港公司进行税收筹划的主要方式:

1、利用“导管公司”进行所得调配

举个例子:A公司一直在与美国一家公司C做生意,并取得一定数量的营业收入和利润,A公司也按照取得的营业收入及利润向当地政府纳税。如果现在改由A公司与香港离岸公司B(实际上同A属一家)作中转,再由B公司向A公司买货卖给美国的C公司,由于A公司只是反映出一小部分的营业收入和利润,其余大部分的收入和利润由B公司反映,这样A公司的税款大大降低。如果B公司申请的离岸豁免被税局通过,则无须缴纳利得税。

这就是所谓的以“导管公司”(香港离岸公司)进行税收筹划的典型做法,不过值得注意的是,现行CRS政策下,申请离岸豁免也有机会被要求在实际业务所在地交税。

2、利用香港公司雇用高级职员进行税收筹划

许多跨国公司经常通过香港公司来雇用海外雇员,达到降低个人税金的目的。

3、利用香港公司进行投资节税

利用香港公司可以降低资本收益尤其是红利收益的税收负担。

4、利用香港税收双边协定及相关税收优惠政策。

香港公司税务筹划常见问题解答

1、大陆企业转让持有的香港公司的股权,在大陆交税还是在香港交税?

用以下表格可以说明:

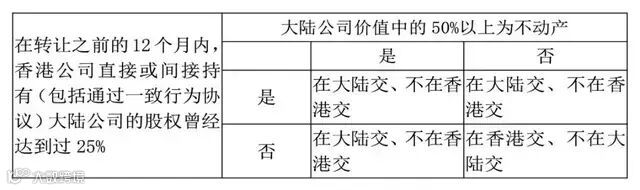

2、香港公司转让其持有的大陆企业的股权,在大陆交税还是在香港交税?

用以下表格可以说明:

3、香港公司作为股东,取得的大陆公司的股息,在大陆如何交税?

用以下表格可以说明:

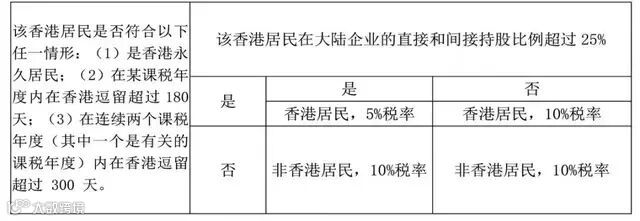

4、香港居民个人作为股东,取得的大陆公司的股息,在大陆如何交税?

用以下表格可以说明:

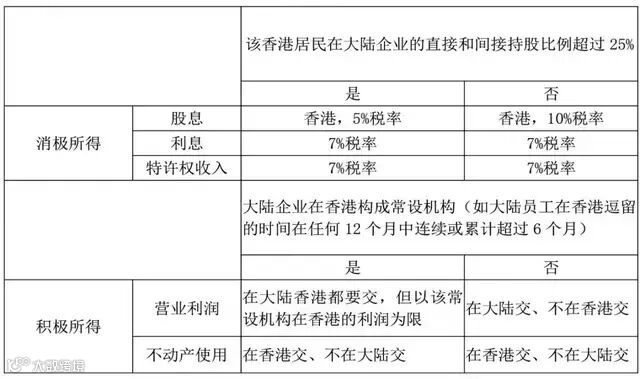

5、大陆企业作为股东,取得的来自香港企业的收入,在哪里交税?如何交?

用以下表格可以说明:

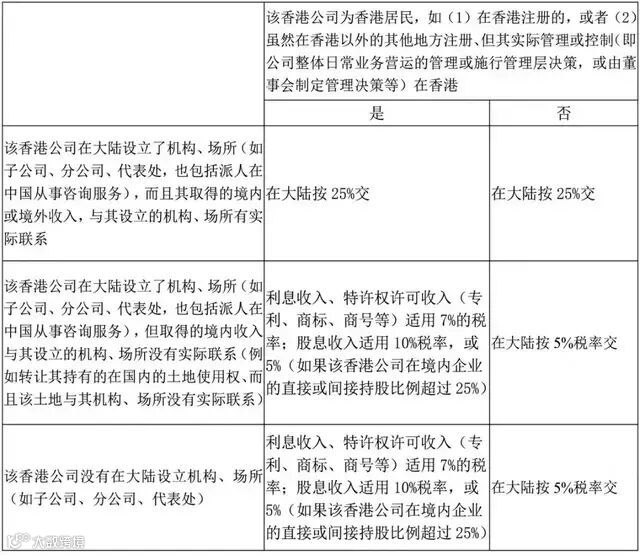

6、香港公司取得的来自大陆企业的收入,如咨询费,如何交税?在哪交?常设机构如何认定?