首次覆盖给予“买入”评级,目标价4.50港元

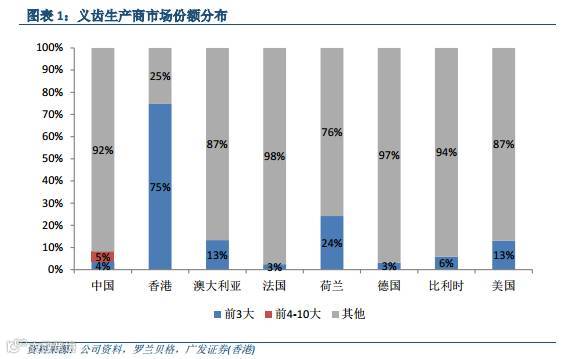

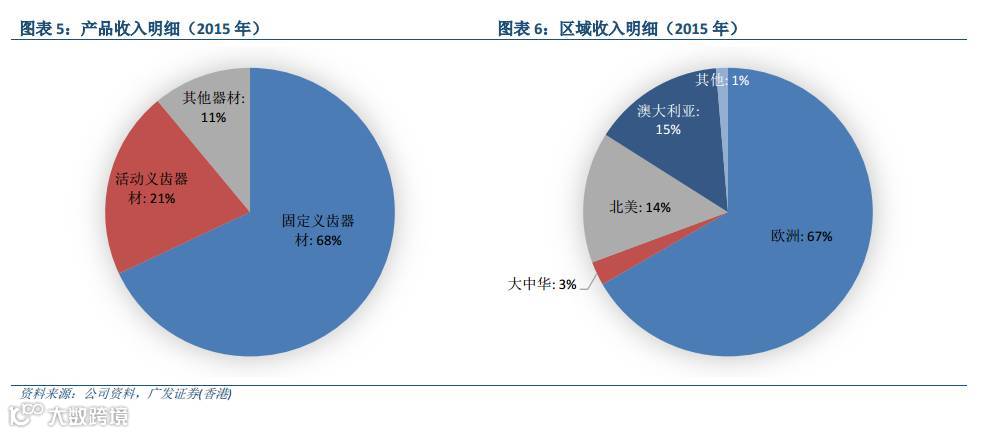

现代牙科是一家专注中端市场的义齿器材生产商,按收入计算在西欧和香港/中国市占率领先。公司业务分布20多个国家,主要集中在发达国家市场;其海外业务占2015年总收入的73%。

随着公司继续在主要市场巩固其领先地位,进一步扩大其销售及分销渠道,并整合收购所得的业务部门以提高盈利能力,我们认为其增长战略具有持续性。

我们最近在深圳进行的厂房调研发现:1)公司注重保留和培养优质牙科技师;2)实行分层生产流程,其中客户服务和售后服务为重要组成部分;3)人手劳动和数字化生产之间在生产效率而言取得平衡。

内生外延驱动增长高于同业

截至2016年中,现代牙科在中国有三个集中生产中心,在非洲有一个,另有分布于六个国家的15个实验室。公司在中国有21个销售点,在海外有29个服务中心。我们预计分销网络的扩张将是未来盈利增长的主要动力。公司通过就近销售产品以提供高效客户服务(例如在北美,20%以上的牙科诊所均位于公司的本地服务网络范围内),因此我们认为公司通过扩大其地理覆盖范围获得业务机会,其收入增长可望高于市场增速。

公司股价相对全球牙科器材个股有50%折让

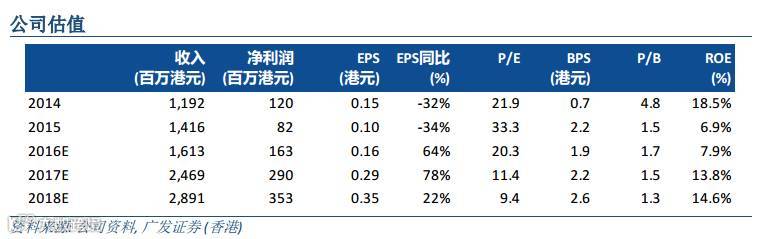

公司目前股价对应11.4倍2017年预测市盈率,而全球牙科器材股票估值为22.5倍。我们认为该股价折让之所以存在,是由于市场较为分散,现阶段没有单一公司占有显著较大的市场份额。作为港股和A股市场上唯一的大型牙科器材个股,我们认为公司为投资者提供了切入全球牙科器材市场的难得机会。

估值

我们预计2016-2018年公司收入复合增长26.9%,而EPS年复合增长率为52.5%。我们认为因为公司增长较快(2017-2019年预测EPS年复合增长率为38%,而行业平均为14%),起码应达到与可比同业一致的估值水平。不过,由于公司上市时间不长,我们以同业平均估值折让30%作为公司的目标市盈率。我们目前的目标价4.50港元隐含36%的上涨空间。

风险因素

1)能有效抢占公司市场份额的本地竞争对手早于预期出现;2)管理层不遵循其长期发展战略;3)公司作为小盘股,交易量较低。

憋说话,扫我!!