1

公司净利润增长47.1%,毛利率小幅下降

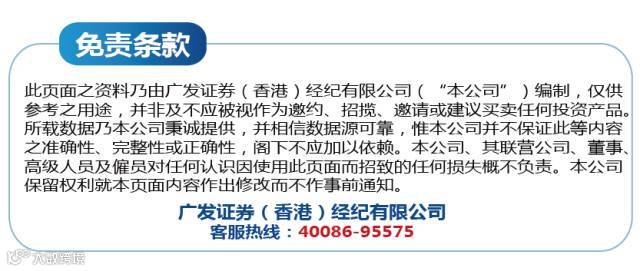

2016年公司营业收入为16.54亿港币,同比增长39.6%。归母净利润为4亿港币,同比增长47.1%,主要因为运营能力的增加带来售电和垃圾处理费收入的增加(科伟完成技改),以及若干BOT项目带来的建设收入增加。2016公司的综合毛利率达到35.6%,同比减少1.5%,同时,公司计划派发每股期末股息1.6港仙。

2

扩张公司在手项目丰富,垃圾处理能力高速增长

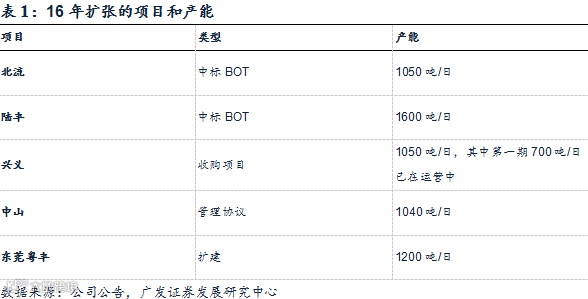

16年内公司有兴义等5个涉及产能扩张的项目,截止16年底,公司的垃圾日处理量增加5940吨/日到18340吨/日,同比增长47.6%。随着有条件的获取广东信宜项目,公司目前的设计处理量已经达到19090吨/日。公司预计17年新增项目规模在此基础上还会增加30%左右。

3

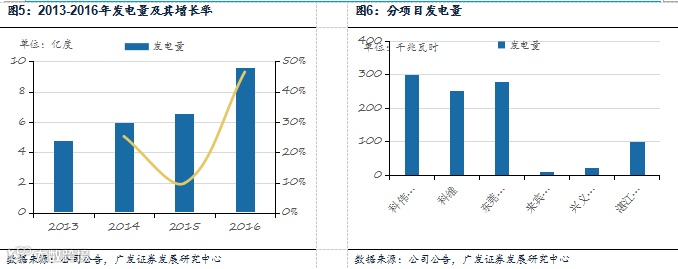

发电量增长46.5%,系科伟一期完成技改投运

2016年,总的发电量为962.9千兆瓦时,同比增长46.5%,其中科伟一期贡献了发电量增长的69%。公司实现售电收入5.2亿港币,同比增长38.1%。发电与售电比率为87.5%(-0.2%),基本保持稳定,发电量的高速增长带动了集团售电收入的增加。

4

盈利预测与投资评级

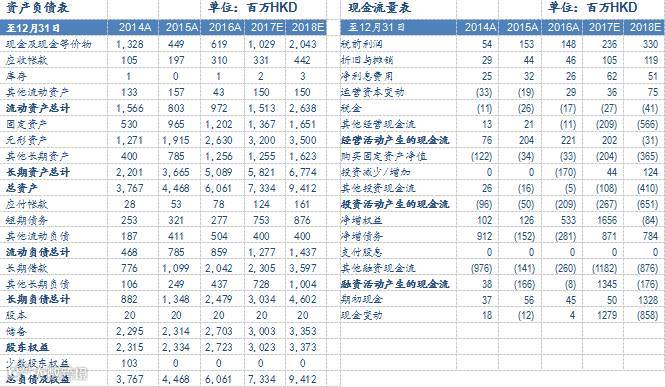

2017年3月27日,粤丰环保(1381.HK)收盘价为4.63港元,我们预测公司2017-2018年EPS分别为0.249港元、0.351港元.对应市盈率分别为18.6和13.2。维持“谨慎增持”评级。

5

风险提示

邻避效应导致项目落地难,项目进度不达预期风险 。

一、公司净利润增长47.1%,毛利率小幅下降

2016年公司营业收入为16.54亿港元,同比增长39.6 %;归母净利润为港币4亿港元,同比增长47.1%%,主要因为运营能力的增加带来售电和垃圾处理费收入的增加(科伟完成技改),以及若干BOT项目带来的建设收入增加。公司计划派发每股期末股息1.6港仙。

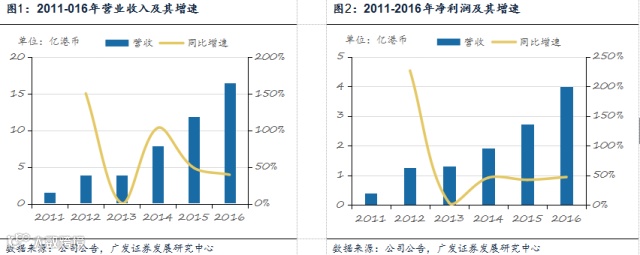

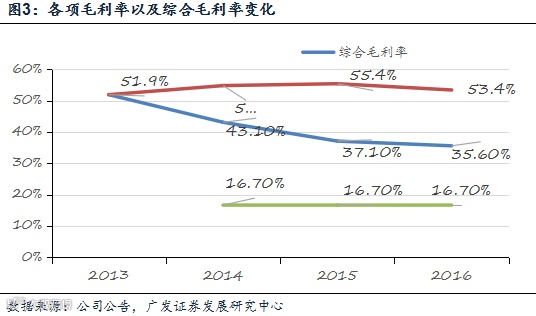

集团综合毛利率为35.6%,下降1.5%,主要由于营运成本增加导致运营中的发电厂毛利率下降以及BOT建设收入(占总收入51%)的毛利率较售电和垃圾处理业务毛利率较低。

来自BOT项目建造服务的建设收入8.44亿港元,同比增加44.7%,在总收入中占比51%,毛利率为16.7%;售电收入和垃圾焚烧处理收入共计7.7亿港币,同比增加32.8%,占总收入的46.9%,毛利率为53.4%;来自BOT项目的财务收入0.34亿港币占总收入的2.1%,毛利率为100%。

二、公司在手项目丰富,垃圾处理能力高速增长

截止16年年底,公司的垃圾日处理量增加5940吨到18340吨/日,同比增长47.6%。并随着有条件获取广东信宜的垃圾焚烧发电站的项目,公司的垃圾处理能力还在进一步提升,预计完成后公司垃圾日处理能力可以达到19090吨/日。

16年垃圾处理能力的增长主要得益于新扩展的5个项目。其中北流和陆丰处理能力分别为1050吨/日和1600吨/日;兴义项目是收购项目,处理能力达1050吨/日,其中第一期700吨/日已在运营中;中山项目订立管理协议,主要管理发电厂的建设和运营,垃圾处理能力为1040吨/日;另外东莞粤丰展开了1200吨/日的扩展可行性研究。

截止17年3月,公司共有13个垃圾焚烧发电项目,其中1个为委托管理。13个项目中5个在运营,8个项目在建设或规划。已确认及公布的垃圾总处理能力达19090吨/日,平均项目规模超过1470吨/日,加权平均垃圾处理费约人民币98元/吨。若项目按期进展,预计公司在2017年新增项目规模将在此基础上增加30%左右。

三、发电量增长46.5%,系科伟一期完成技改投运

2016年集团利用发电量为962.9千兆瓦时,同比增长46.5%,发电量的高速增长,带动公司售电收入的增加。2016年发电量与售电量的比例是87.5%(-0.2%),基本保持稳定。

2016年公司的发电量实现962.9千兆瓦时,同比增长305千兆瓦时。发电量的增长主要来于科伟一期发电量的大幅增长,同比增加210.28千兆瓦时,这是由于科伟一期进行了技术改造升级,大幅提升了集团的总发电量。科伟一期发电量的增长占总发电量增量的69%。

四、盈利预测与投资评级

2017年3月27日,粤丰环保(1381.HK)收盘价为4.63港元,我们预测公司2017-2018年EPS分别为0.249港元、0.351港元.对应市盈率分别为18.6和13.2。维持“谨慎增持”评级。

五、风险提示

邻避效应导致项目落地难,项目进度不达预期风险。

来源:广发证券海外研究

憋说话,扫我!!