广发香港

专业、专心、专为您

广发证券首席宏观分析师 郭磊 博士

报告摘要

第一,三季度出口增长-0.4%,季频看较一二季度的正负1%波动不大。这里应已包含了二季度2000亿商品关税升级的影响。所以关税越进入必需品区,越靠近中国比较优势的底仓,边际影响弹性越小。

第二,9月单月降幅有所上升,主要拖累是对美出口增长-22%,跌幅扩大应主要源于3000亿相关商品加税。我们估计若3000亿商品关税不取消,其影响明年一季度达到最大;但考虑基数下台阶,同比降幅大致可控。

第三,往中期看,此轮中美贸易摩擦将带来三点深刻的变化:

变化一:中国出口已度过高增长期和中高增长期,趋势增长率可能会长期维持中低增速。

变化二:中国出口正自发经历新一轮的“去加工贸易化”,出口产业将进一步结构升级。

变化三:越南等地是中低端产业外移的主要受益方。中国的“工程师红利”和东南亚的“低成本替代”将是未来十年全球制造业分工和专业化的主线索。

第四,进口数据偏弱,可能是内需存在压力的一个表现。我们预计10月政治局会议有必要进一步维持稳增长的主基调。

正文

三季度出口增长-0.4%,季频看较一二季度的正负1%波动不大。这里应已包含了二季度2000亿商品关税升级的影响。所以关税越进入必需品区,越靠近中国比较优势的底仓,边际影响弹性越小。

三季度以美元计价出口增长-0.4%,从季频看,和一季度的1.3%、二季度的-1%大致在同一水位线上。这样的一个增速呈现出的韧性比较明显,因为三季度出口环境一则包含了欧美经济的下行(美国9月的PMI为47.8,创2009年6月以来最低。欧元区PMI9月为45.7,创2012年10月以来最低);二则包含了5月份2000亿美元相关商品关税税率从10%升级为25%的影响。

从500亿25%、2000亿10%、2000亿25%的影响来看,其边际影响确实是逐步减弱的。我们理解其背后原因是最先开征关税的商品是价格弹性最大的;而关税越进入必需品区,越靠近中国比较优势的底仓(替代性较低),则边际影响弹性越小。

9月单月降幅有所上升,主要拖累是对美出口增长-22%,跌幅扩大应主要源于3000亿相关商品加税。我们估计若3000亿商品关税不取消,其影响明年一季度达到最大;但考虑基数下台阶,同比降幅大致可控。

9月单月出口为-3.2%,较上月降幅(-1%)进一步小幅下行,主要是9月对美出口增速为-21.9%,较上月的-15.9%和1-8月的-8.9%跌幅扩大。

我们理解这一过程主要源于3000亿美元相关商品的加税。9月1日,美国对中国3000亿美元相关商品中的部分商品加征15%关税;另一部分商品关税则计划于12月征收。

逻辑上说,关税影响一般包括两个阶段:一是当期,当期会带来出口下行,或者部分时段存在的抢出口;二是3-6个月后,即更换订单季。如果是叠加跨年,则影响会更集中,因为涉及一些年度订单的变化。2018年的2000亿10%关税是9月下旬开征,其影响在2019年一季度达到最大;而按照这一经验,若3000亿相关关税不取消,其影响的一个集中释放的区域可能是2020年一季度。

但考虑到2018年四季度、2019年一季度出口增速已经下台阶,3000亿商品关税的同比影响可能低于环比影响。我们估计明年一季度的出口增速仍有较大概率在-5%以内,即出口影响大致可控。

往中期看,此轮中美贸易摩擦将带来三点深刻的变化:

变化一:中国出口已度过高增长期和中高增长期,趋势增长率可能会长期维持中低增速。

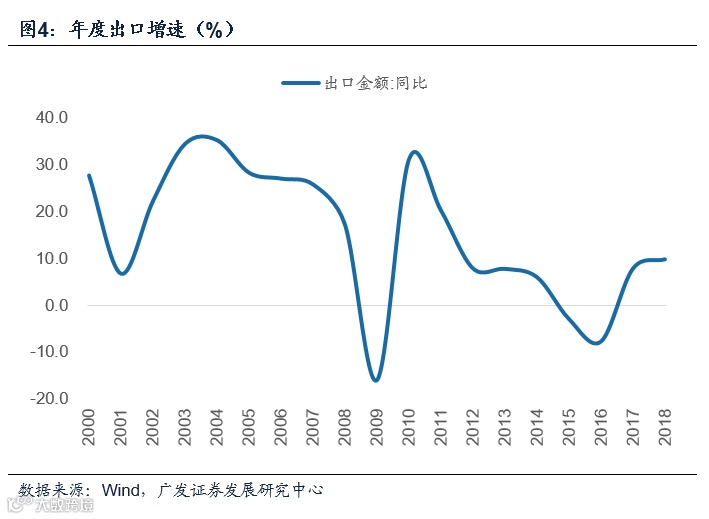

从出口的年平台增速来看,2000-2011是一个周期,年均增速22%;2012-2019年是一个周期,年均增速3.6%(其中2012-2014年平均增速7.3%,可以视为中高增长期;2015年以来的年平均增速1.4%,今年1-9月累计增速-0.1%)。这里面包含一定的周期性,但从大的趋势上来说还是一个增速逐步回归的过程。这一过程的驱动之一是中国劳动力成本从偏低到逐渐回归正常化,相对市场份额变化的典型时段结束。中国出口目前已到2.5万亿美元的年规模,从占全球比重来看,2014年之后一直在13%左右,进入了一个相对稳态。这意味着市场份额提升接近结束,它在某种意义上进入了一个主要受全球经济周期和全球需求影响的过程。这一背景下如果贸易条件变化,比如目标需求国对于相互之间的顺逆差有更多关注和诉求,则对于目前体量来说,出口的总体增速区间会更不易突破。我们预计未来出口增长率年均值会维持在低个位数。

变化二:中国出口正自发经历新一轮的“去加工贸易化”,出口产业将进一步结构升级。

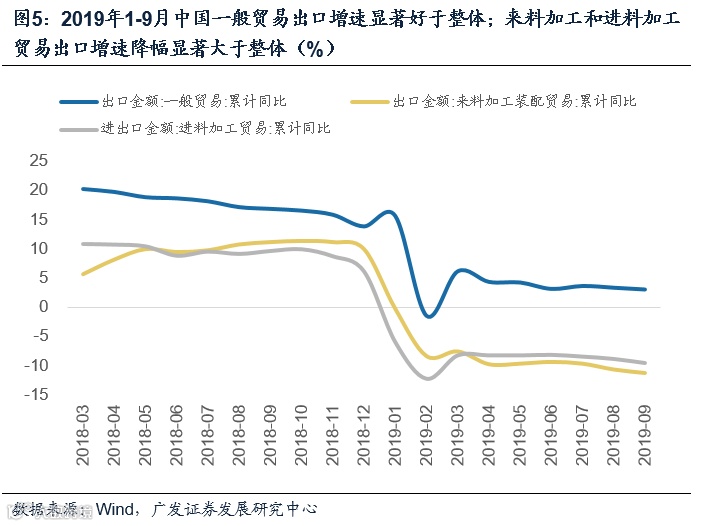

2019年1-9月中国一般贸易出口增速为3%,要显著好于整体。来料加工和进料加工贸易出口增速分别为-11.3%和-9.6%,降幅显著大于整体。两种加工贸易的进口增速也较弱,预示后续加工贸易出口也不会太好。加工贸易的变化在2019年比较明显,我们理解驱动因素之一是贸易环境的变化。关税加征的大环境下,出口制造企业的成本变得更为敏感,加工贸易的利润率较低,将进一步加快萎缩。随着加工贸易的比例被动下降,中国出口产业将进一步品牌化、技术化和结构升级。换句话说,此次贸易摩擦将加快中国外向型制造业从劳动力成本驱动转向“工程师红利”驱动的过程。

变化三:越南等地是中低端产业外移的主要受益方。中国的“工程师红利”和东南亚的“低成本替代”将是未来十年全球制造业分工和专业化的主线索。

出口数据中,一个值得注意的现象是外资企业出口增速明显低于整体,这可能和产能转移有关。今年前8个月,中外合资经营企业、中外合作经营企业、外商独资企业、外商投资企业的出口累计增速分别为-9.5%、-26.8%、-3.3%、-9.0%。

贸易摩擦背景下,部分中低端产业链会有外迁动力。东南亚年轻劳动力相对充裕,劳动力成本低,又已度过了发展门槛,因此会是目标地之一。

越南1-9月出口累计增速8.2%(9月单月出口增速12.2%),国内经济部分出口增速(不含外资)为16.6%。有研究显示,去年二季度至今年一季度,由于关税导致的贸易分流使越南增加的出口订单相当于越南国内生产总值的7.9%[1]。

1-9月中国对越南出口累计增速为15.3%,显著高于整体,可能一方面源于越南工业化加速阶段有所上升的总需求;另一方面则是因为部分外迁产业的上下游辅助产业链还在中国,从而派生一部分出口需求。

中国的“工程师红利”和东南亚的“低成本替代”将是未来十年全球制造业分工和专业化的主线索。

进口数据偏弱,可能是内需存在压力的一个表现。我们预计10月政治局会议有必要进一步维持稳增长的主基调。

9月进口同比增长-8.5%,低于上月的-5.6%和1-8月的-4.5%。在主要大宗品中,铜的进口大幅下降,本月增速-14%(但一定程度和基数有关)。大豆进口增速2.3%,略低于上月。

虽然单月跌幅扩大不排除偶然性因素,但数据在低位本身映射出内需偏弱。

我们估计10月政治局会议将会维持“六稳”的定调,同时将通过长期政策和中短期政策结合的方式,对经济保持一定程度托底,以稳定预期,应对内外部不确定性。

核心假设风险:宏观经济变化超预期,外部环境变化超预期

[1] http://www.mofcom.gov.cn/article/i/jyjl/m/201906/20190602874423.shtml