广发香港

专业、专心、专为您

广发证券首席宏观分析师 郭磊 博士

报告摘要

第二,从最新的高频数据看,10月第四周至今猪肉绝对价格连续两周回落。但11月基数也将大幅走低,因此11月CPI继续上行仍是大概率。

第三,历史上的三轮猪周期和本轮均有实质性不同,在宏观区间上没有太直接的参考意义。

1)2006年那一轮猪周期在诸多特征上和本轮比较像,但一个实质的不同是当时实际增长在扩张期。

2)2010年那一轮猪周期实际上是一轮比较典型的通胀,非食品、PPI、房价都在同步大幅上行。

3)2015-2016那一轮经济处于下行压力期,PPI通缩与CPI上行并存也比较像,但那轮猪肉斜率偏低,CPI高点只有2.3%。

第四,本轮特点是“增长有压力、通缩不典型、猪肉偏高、房价可控”,我们估计货币政策可能会随通胀走高趋于中性,同时用偏积极的财政政策继续稳增长。

第五,10月的PPI有较大概率是本轮底部,关注它对于制造业库存短周期的指示意义。

正文

CPI同比增速上行至3.8%,猪肉价格是主要带动。由于高频数据10月前三周斜率大幅趋于陡峭,市场已有了一轮初步的预期修正。

10月CPI同比为3.8%,高于9月的3.0%。其中猪肉价格上涨101.3%,影响CPI上涨约2.43个百分点,占CPI同比总涨幅的近三分之二。牛肉、羊肉、鸡肉、鸭肉和鸡蛋价格涨幅在12.3%-21.4%之间,五项合计影响CPI上涨约0.41个百分点。

由于10月高频数据斜率明显变陡(22省市猪肉10月第三周环比9月末上行41%),因此市场对于通胀走高有一定预期,10月出现了一轮较为普遍的预期修正(在《关注猪肉价格和水泥价格的趋势》中,我们上修10月食品项带动为2.83个点,和最终结果亦近似)。

从最新的高频数据看,10月第四周至今猪肉绝对价格连续两周回落。但11月基数也将大幅走低,因此11月CPI继续上行仍是大概率。

从22省市猪肉看,10月25日上触56元/千克之后,11月1日、11月8日分别回落至55.9元/千克、54.3元/千克,即环比进入了调整期。

但去年11月开始基数下降较大,如果维持目前价格不变,则11月22省市口径下的猪肉价格同比将从10月的126%进一步上行至167%。这意味着11月CPI较10月的3.8%继续上行仍是偏大概率。

基数从11月至明年2月都比较低,这意味着同比意义上这个阶段压力最大。考虑到1月存在春节错位,因此将大概率是本轮猪周期高点之一。

再往后,明年4月、7月、8月基数将会有三轮抬升,环比冲破的难度逐步加大;即如果1月不是同比顶,同比见顶位于3月、6月和7月之前的概率将逐步增大。

历史上的三轮猪周期和本轮均有实质性不同,在宏观区间上没有太直接的参考意义。

从历史上看,猪肉价格经历过几轮比较大的上行周期,即所谓“猪周期”:

第一轮上行期是从2006年年中,至2008年一季度。

第二轮上行期是从2010年二季度,至2011年年中,同比最高至57%。

第三轮上行期是从2015年年初,至2016年年中,同比最高至34%。

第四轮是当前这轮,2018年下半年就开始逐步上行,加速上行期是从2019年年初开始。

前三轮猪周期对于本轮有参考意义么?

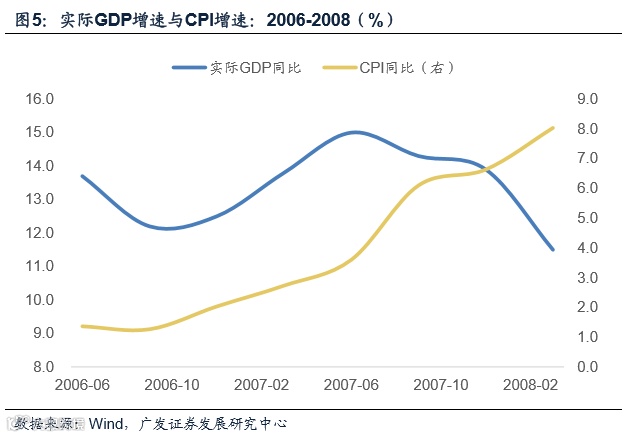

一)2006年那一轮猪周期在诸多特征上和本轮比较像,但一个实质的不同是当时实际增长在扩张期。

2006年的第一轮在表象上和本轮比较像:

1)幅度偏高。那一轮同比最高至80.9%;第二第三轮同比最高分别只有57%、34%;

2)非食品CPI震荡下行。那一轮非食品CPI在猪肉上涨周期中也是震荡走低,其余两轮非食品与猪肉同涨。

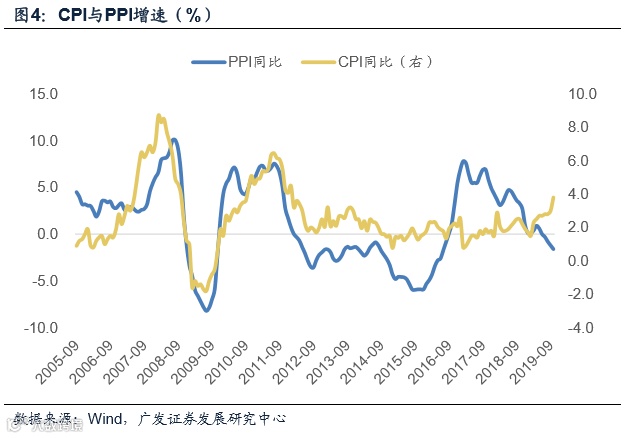

3)PPI震荡下行。那一轮PPI在猪肉上涨过程中震荡下行,后半段触底(2007年7月)。

但一个实质性的不同是2006年的猪周期上升同时,实际GDP在扩张期,实际GDP增速从2016年一季度的12.5%上行至2017年年终的15%;政策紧缩有充分空间。房价在那一轮中上行压力明显,政策紧缩的主要目标也是控房价。

政策基本上采取了逐步紧缩的节奏,利率和存款准备金率都有所上调。

二)2010年那一轮猪周期实际上是一轮比较典型的通胀,非食品、PPI、房价都在同步大幅上行。

2010-2011年那轮猪周期启动的时候,实际GDP是在下行的区间,和这轮类似。

但有一点实质不同是,那一轮非食品伴随着食品上行;PPI也是同步,高点最高至7.5%;房价也出现较大幅度上行。所以可以被视为一轮典型的通胀。

那轮周期中政策同样推动了紧缩,利率和存款准备金率都以较快的步伐逐步上调。

三)2015-2016那一轮经济处于下行压力期,PPI通缩与CPI上行并存也比较像,但那轮猪肉斜率偏低,CPI高点只有2.3%。

2015-2016年的猪周期受到猪PEDV病毒和环保政策影响的助推;而且当时经济亦处在下行压力期,GDP从7.0%逐步下行至6.7%。PPI在当时也处于负增长区间。

但工业通缩程度远高于目前(PPI低点近-6%);但由于猪肉斜率最高只至34%,CPI斜率并不高(CPI同比从0.7%走至2.3%)。

所以那轮猪周期过程中,货币政策基本上延续对抗通缩、持续宽松的基调,连续五次下调存款准备金率。

本轮特点是“增长有压力、通缩不典型、猪肉偏高、房价可控”,我们估计本轮货币政策可能会随通胀走高趋于中性,同时用偏积极的财政政策继续稳增长。

随着后续CPI的逐步走高,我们理解货币政策将受到一定约束:

1)猪肉价格涉及面比较广,对人民群众生活影响较大。

2)猪肉是“供给冲击而非货币因素”并不是一个合理理由,从前几次猪通胀来看,每次都有供给冲击助推,2006年是蓝耳病,2010年是口蹄疫,2015-2016年也是猪瘟与环保影响并存。

3)猪肉绝对价格过高的时候,通胀预期会偏强。这时候货币政策偏宽容易导致预期自强化。

但这一轮非食品和PPI价格没有上行(不同于2010年),房价又整体可控(诱发调控的两轮,共同特点是房价上行),CPI斜率较高但拐点效应相对明确,经济刚刚开始改善但压力仍在,目前看不至于导致政策紧缩。PPI又非深度通缩(不同于2015年),货币显著扩张亦没有必要性。我们估计随着通胀走高,货币政策可能会趋于中性,或者更偏一些结构性政策工具。

与此同时,在基建尚在低位的背景下,可能会有偏积极的财政政策继续推动基建中枢修复,对冲外部环境不确定性,以确保2020年的增长率大致在合理区间。

10月的PPI有较大概率是本轮底部,关注它对于制造业库存短周期的指示意义。

10月PPI环比增长0.1%,同比增长-1.6%,符合预期。

目前原油价格、南华工业品价格表现大致稳定;预计随着基建的逐步修复,工业品价格将受到一定支撑。叠加低基数,后续PPI将逐步回升。

关于PPI底对于制造业库存周期的指示意义,即明年初会不会随基建修复、汽车产业链修复、竣工回升,以及或有的贸易条件修复,出现一轮或强或弱的制造业补库存。我们前期在《经济中主要变量分别处于短周期什么位置》中指出,“库存在经验上又滞后于价格信号比如PPI 1-3个月不等,即上游一旦价格企稳,企业将开始补库存。从PPI的数据看,10月前后出现底部的概率较大,这意味着库存可能会滞后在四季度末确认底部,而这约等于制造业投资的底部区域”。

核心假设风险:宏观经济变化超预期,外部环境变化超预期