查看。

查看。

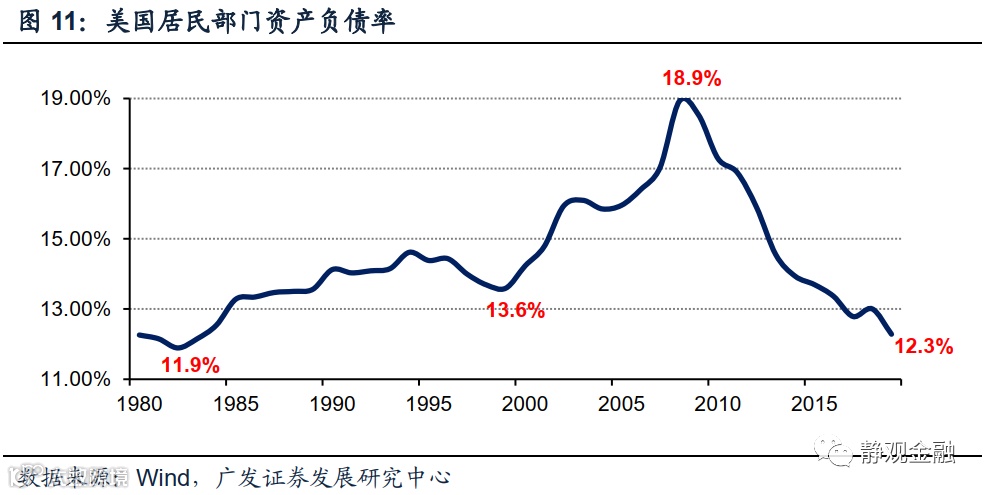

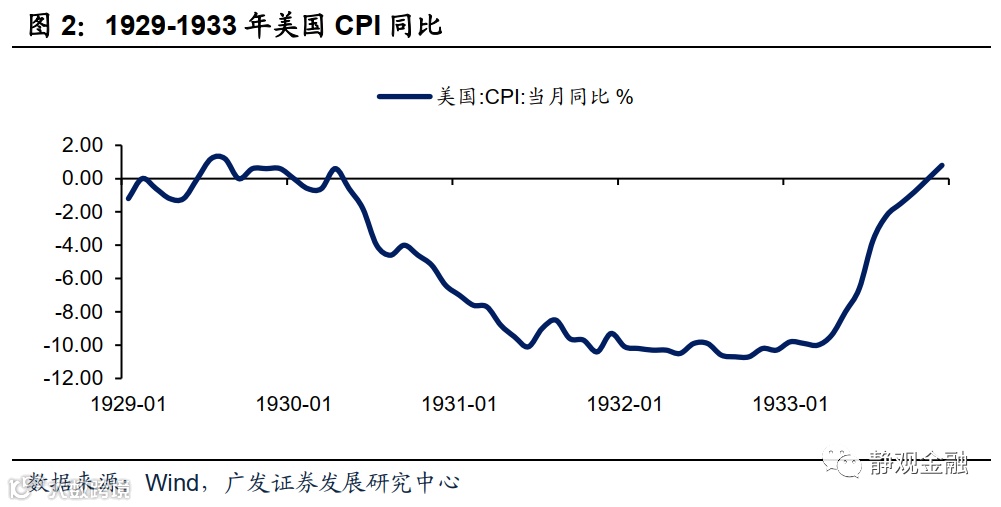

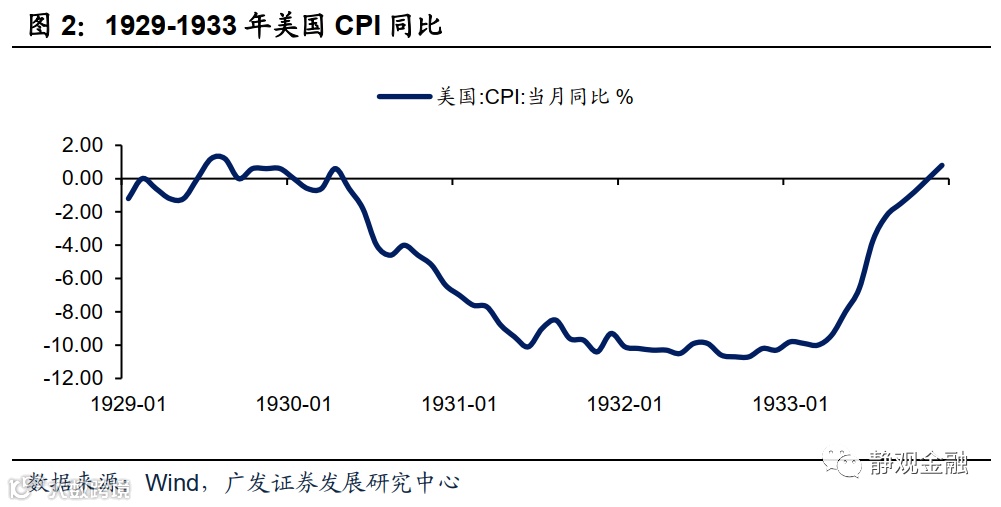

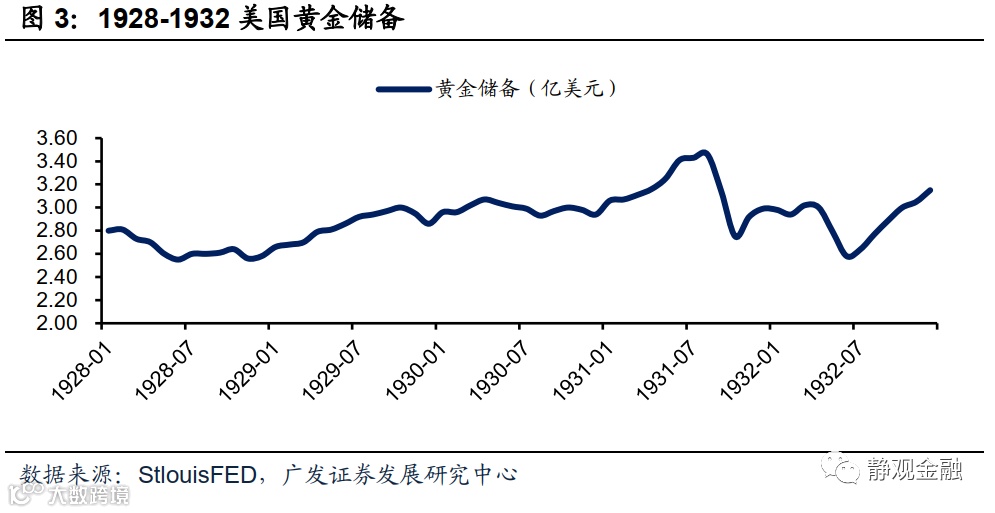

金本位是1929-1932年美国经济大萧条的根源。1929年股灾后,为防止黄金储备流失,美联储上调基准利率加剧了信贷收缩引发通货紧缩。当下,美国货币政策弹性较大、工具较丰富,可有效避免信用收缩。2008年美国经济危机是居民部门资产负债表恶化的结果,宏观背景是人口结构恶化叠加地产泡沫破灭所致。目前美国人口结构略有改善、居民杠杆率较低,与2008年情况也有较大差异。

当前美国经济更像哪个历史阶段?由美国三部门杠杆水平及人口结构评估。

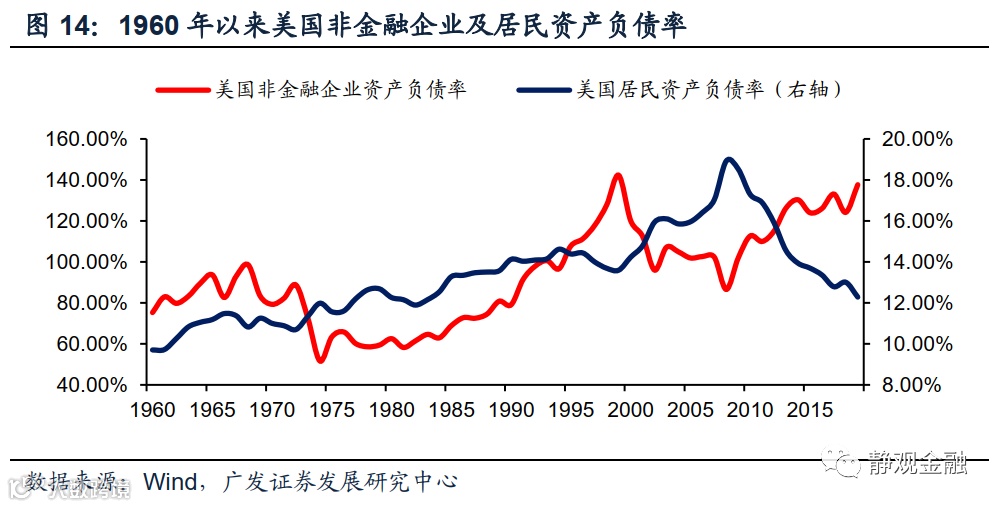

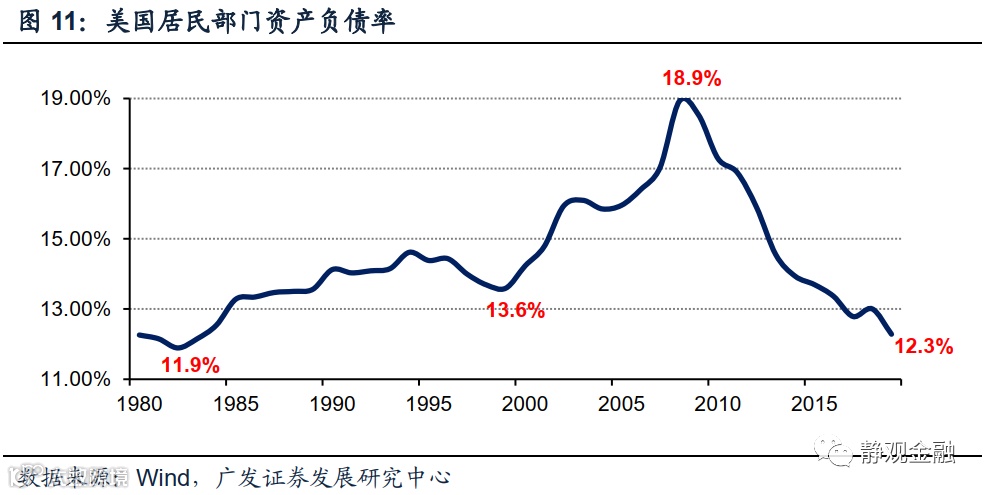

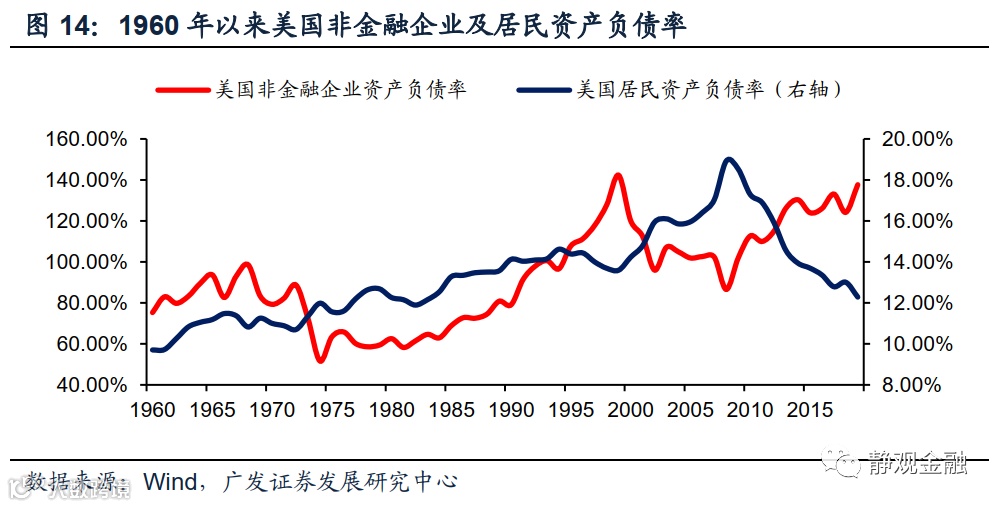

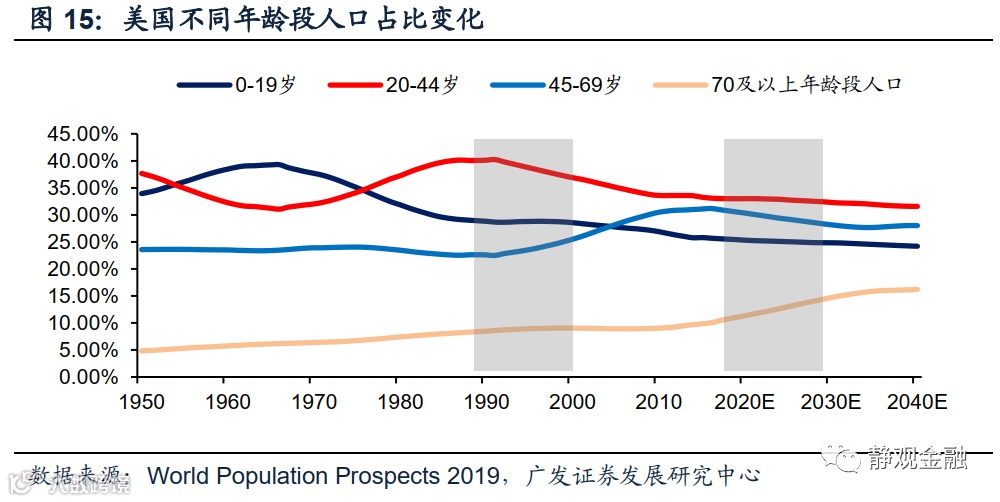

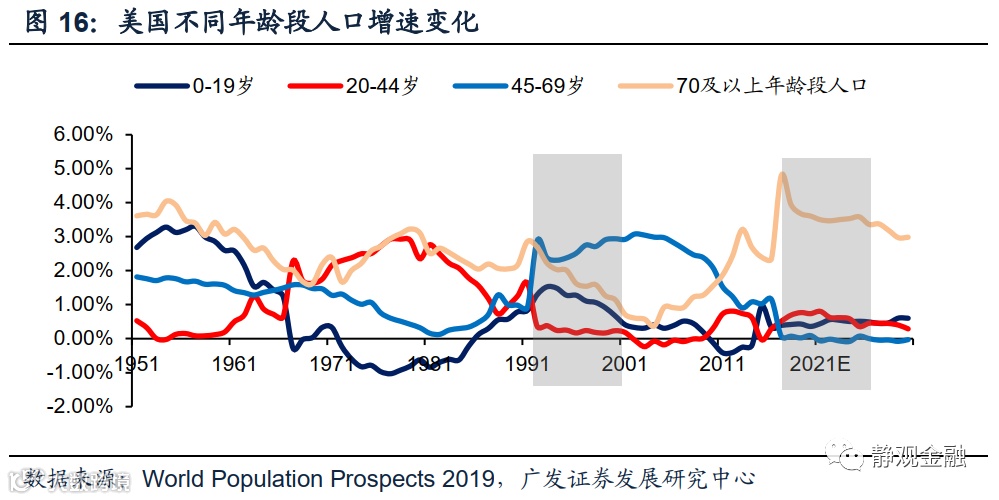

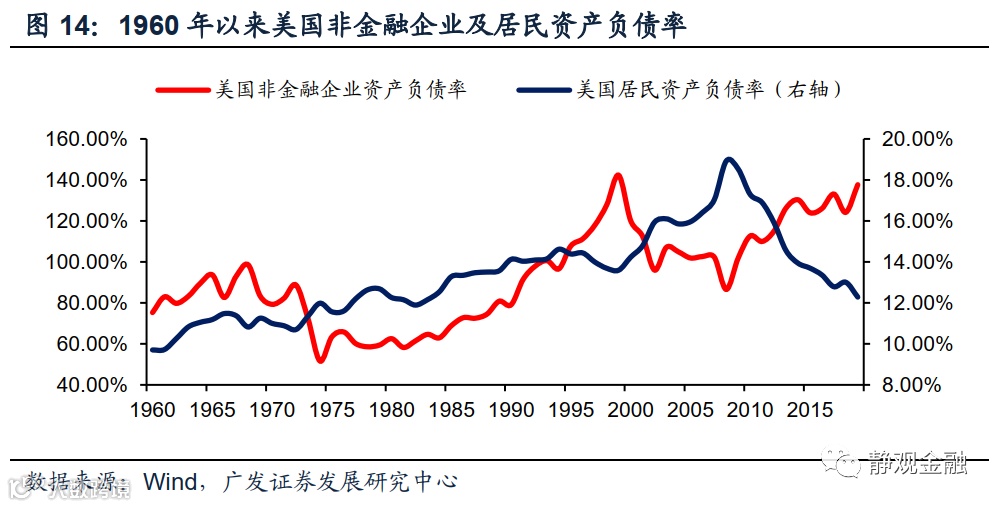

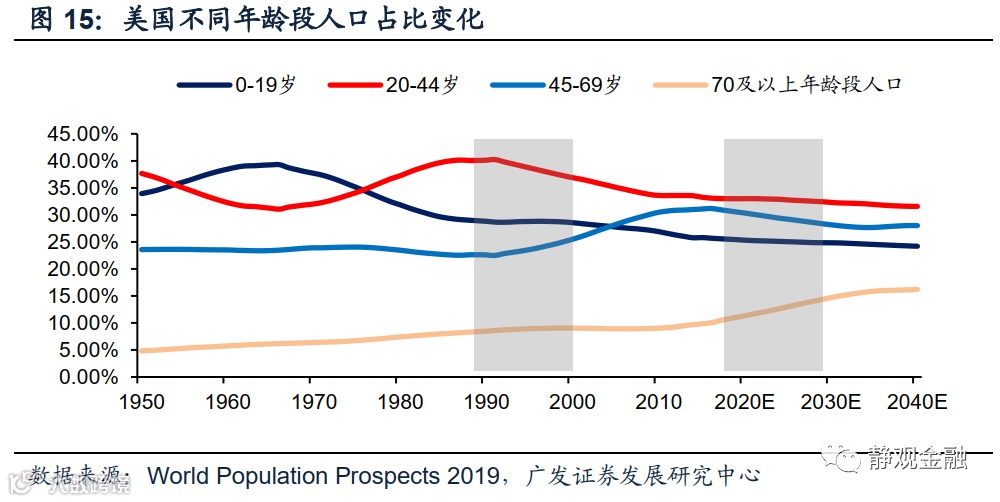

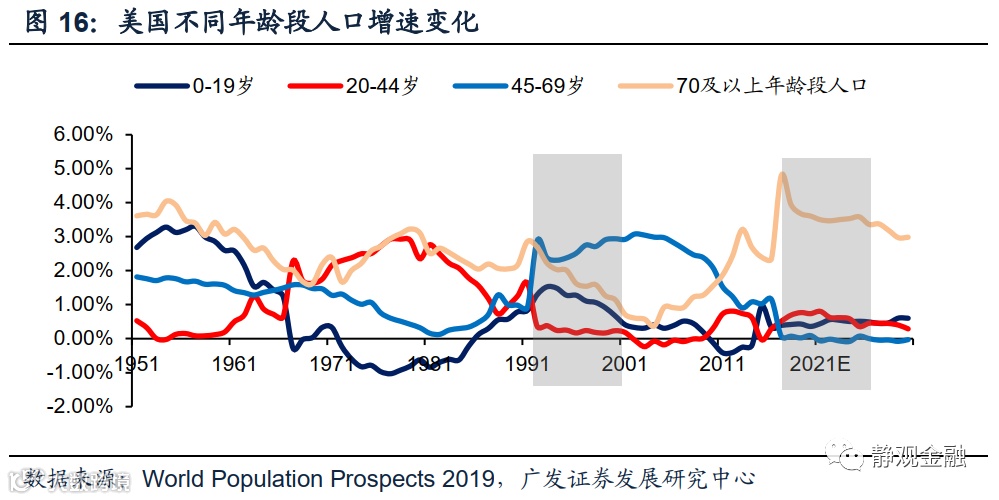

2019年美债规模占GDP比重已高达106.2%。疫情冲击下,今明两年该指标或将攀升至130%-140%。疫情结束后的几年内美国亦将处于高债务、低利率环境,类似上世纪40年代末到50年代初。金融危机后美国非金融企业部门资产负债率持续回升,2019年美国非金融企业资产负债率为138%,略低于1999年的142%,为有数据以来的次高水平。金融危机后居民部门则一直去杠杆:2008年美国居民资产负债率为18.9%,2019年该指标已降至12.3%,为35年以来最低水平。整体而言,目前美国私人部门杠杆率水平类似上世纪90年代末。疫情结束后,企业部门或进入降杠杆阶段,居民部门则有望进入加杠杆周期。此外,未来十年美国人口结构或为低配版的90年代。

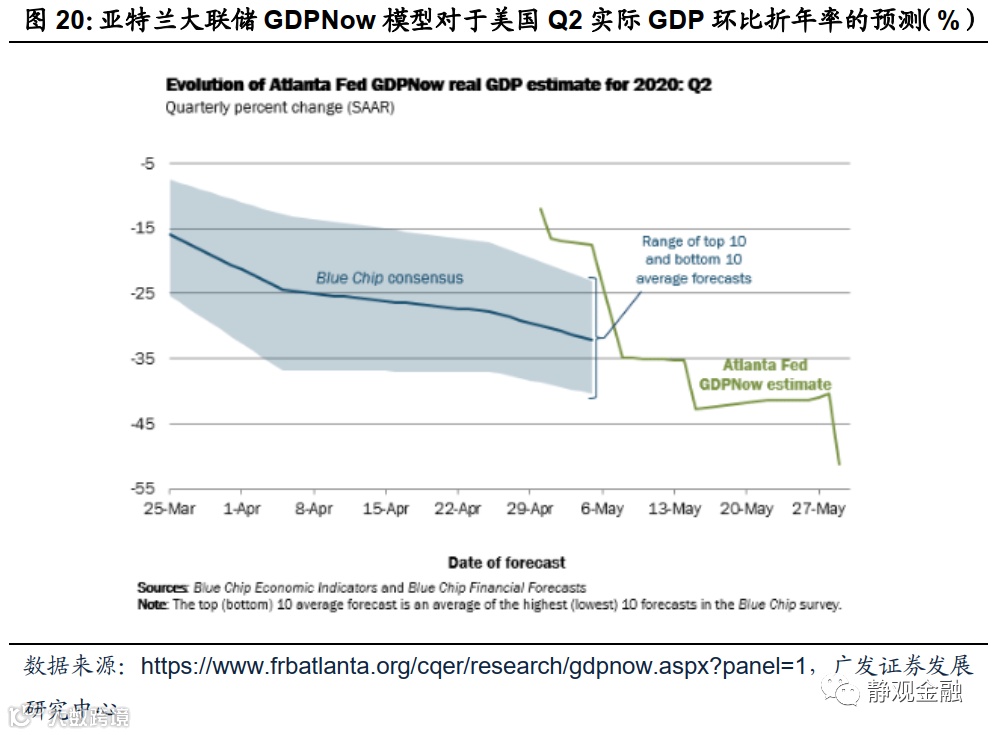

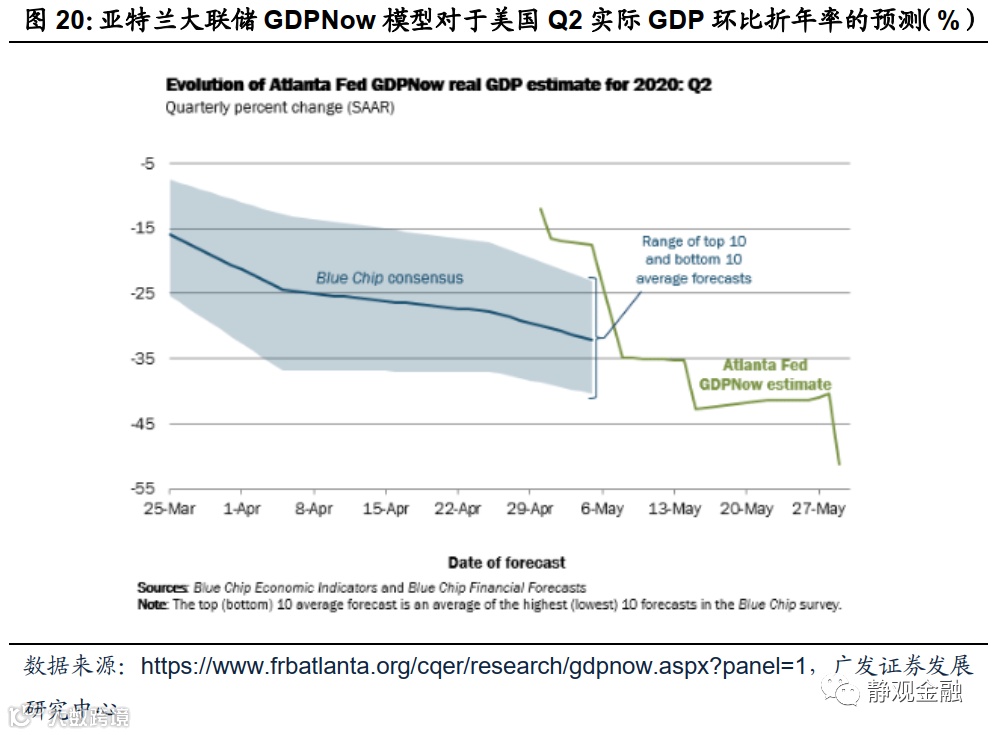

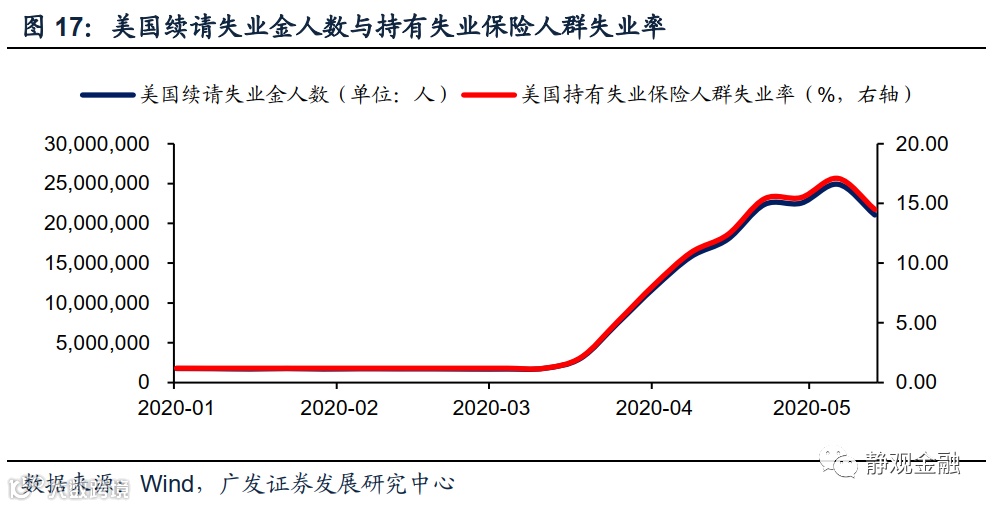

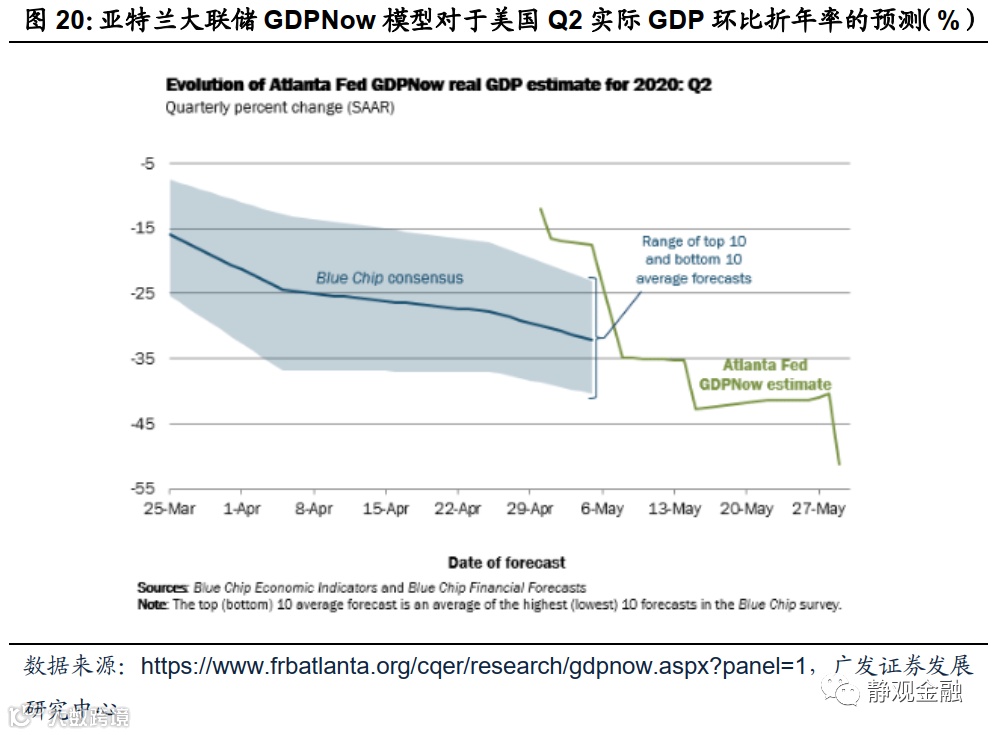

根据亚特兰大联储GDPNow模型的最新估算,Q2美国实际GDP环比折年率或为-51.2%。理论上复工后Q3美国实际GDP环比折年率或将出现两位数正增长。但美国实际GDP同比增速由负转正的时间或将出现在明年H1。此外,疫情爆发前美国经济处于金融危机后的经济晚周期阶段,表现为充分就业。疫情令美国经济由经济晚周期切换到经济衰退期,4月失业率攀升至14.7%。往后看,美国失业率大概率在一年内就能快速脱离两位数的极端水平,但重新回到4%或者更低水平则可能需要5-8年时间。

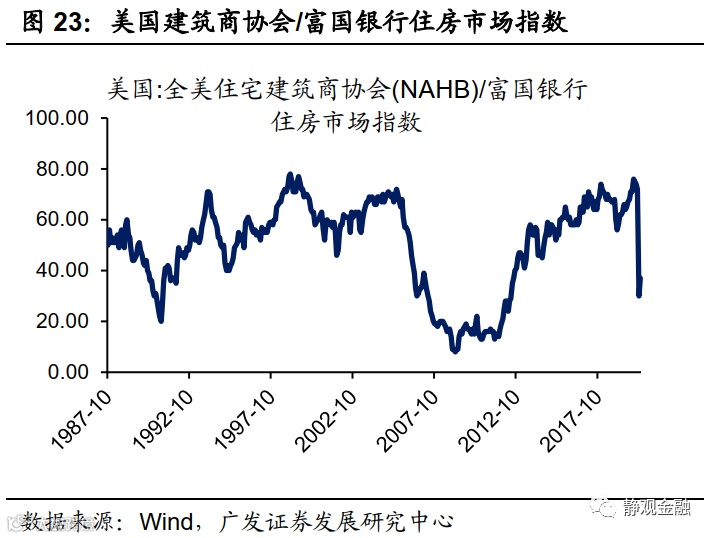

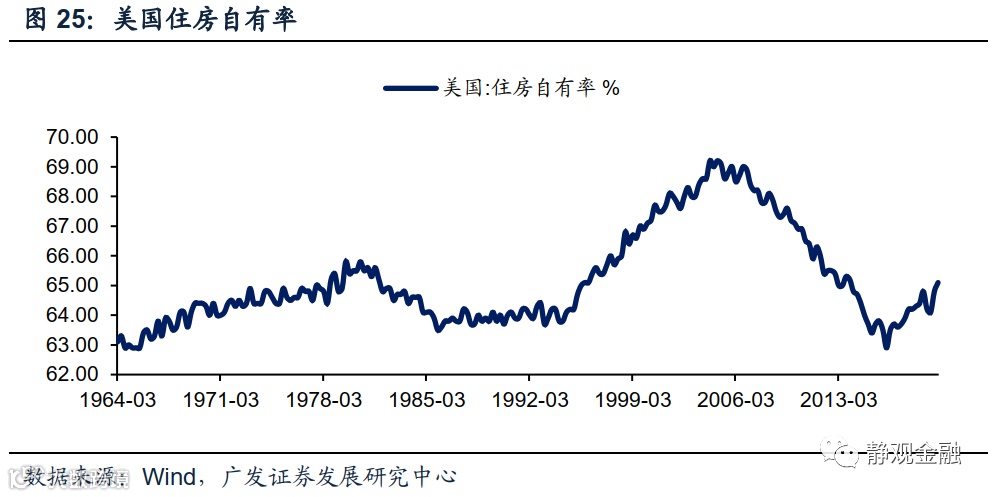

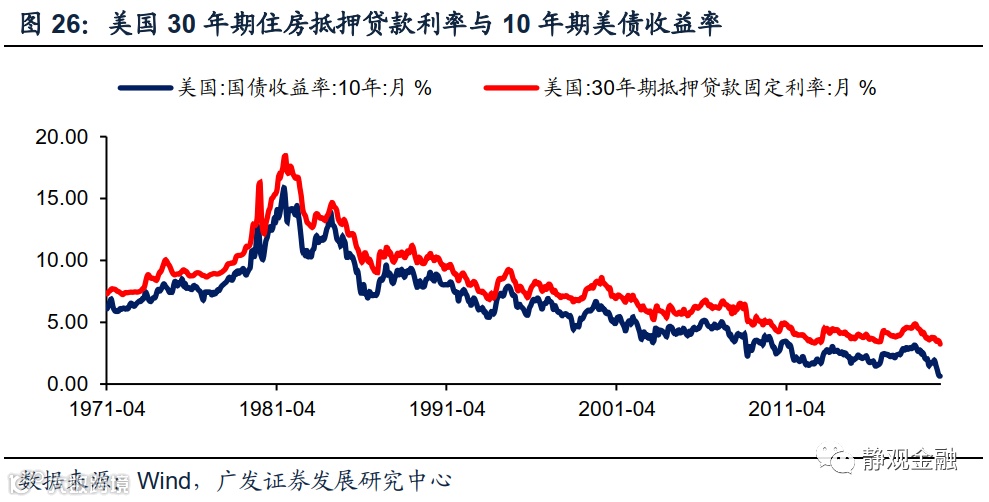

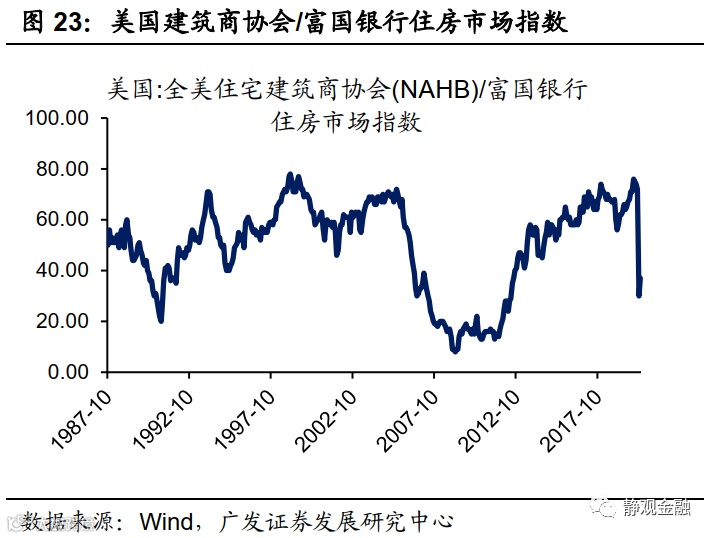

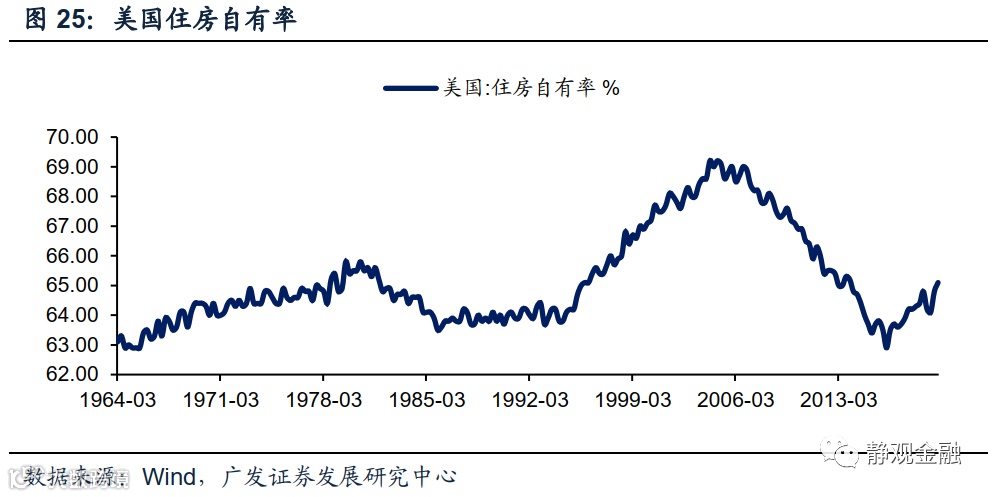

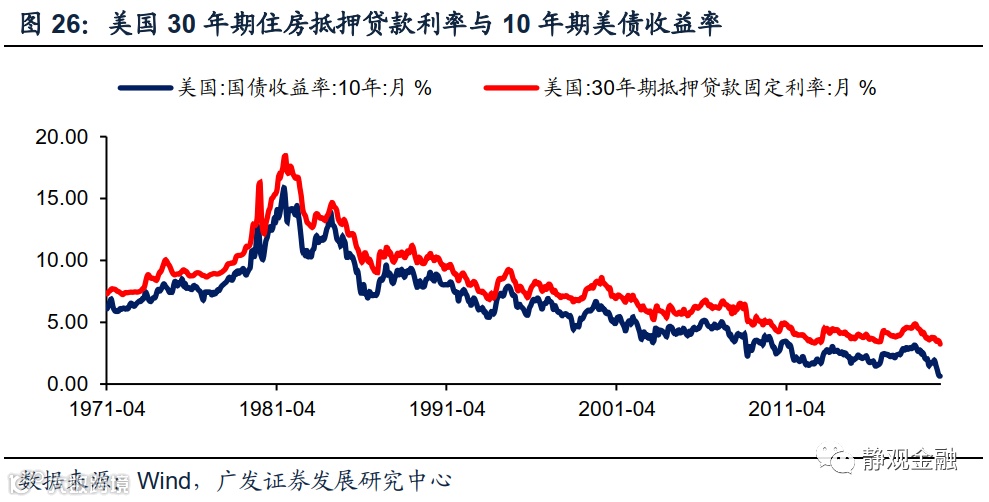

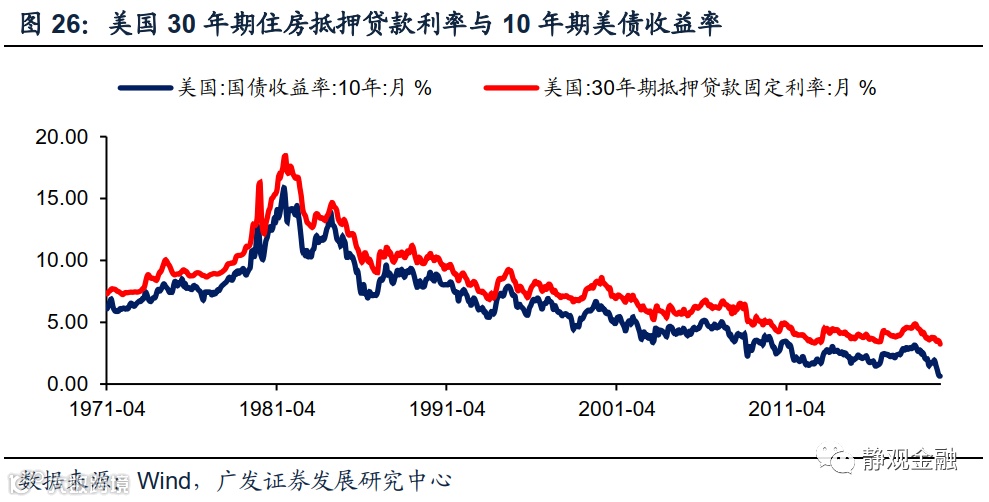

疫情影响下,美国居民购房以及房企开工行为皆受阻,地产相关数据大幅下滑。结合美国人口结构和居民资产负债率可知,一旦疫情彻底结束,地产景气度将重新回升。此外,10年期美债收益率是美国住房抵押贷款利率的锚,换言之,疫情结束后的相当长时间内美国居民的购房成本均偏低。预计疫情过后,地产将为美国重要经济增长点。

一、当前美国经济更像哪个历史阶段?

1. 疫情与大萧条影响不同

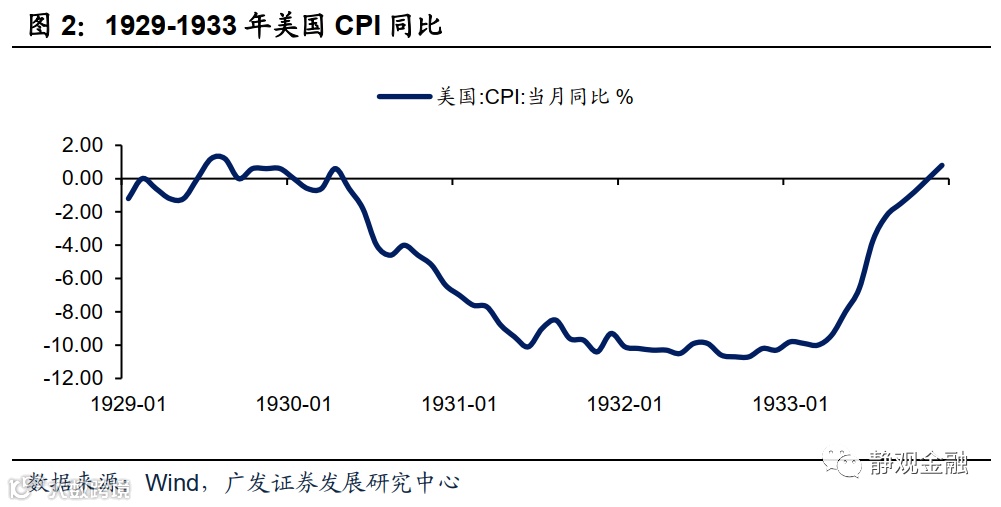

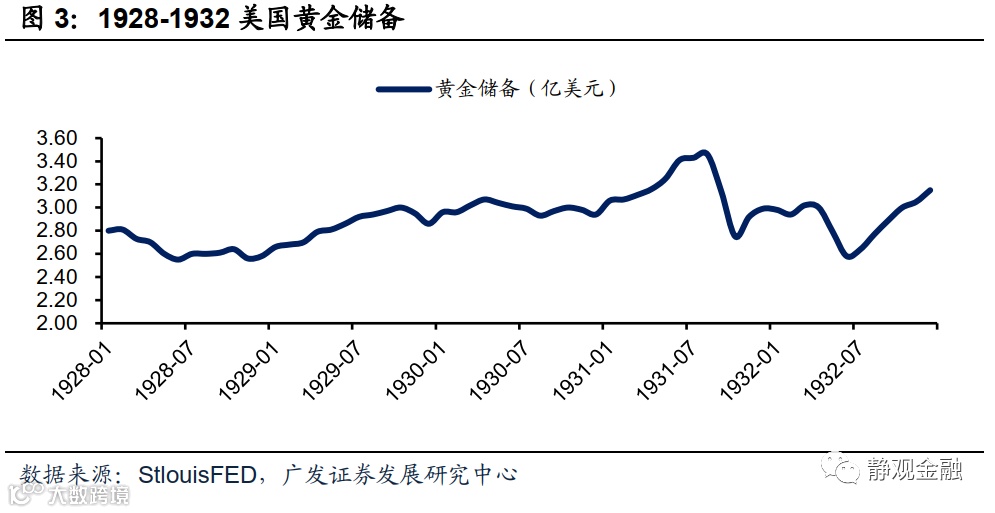

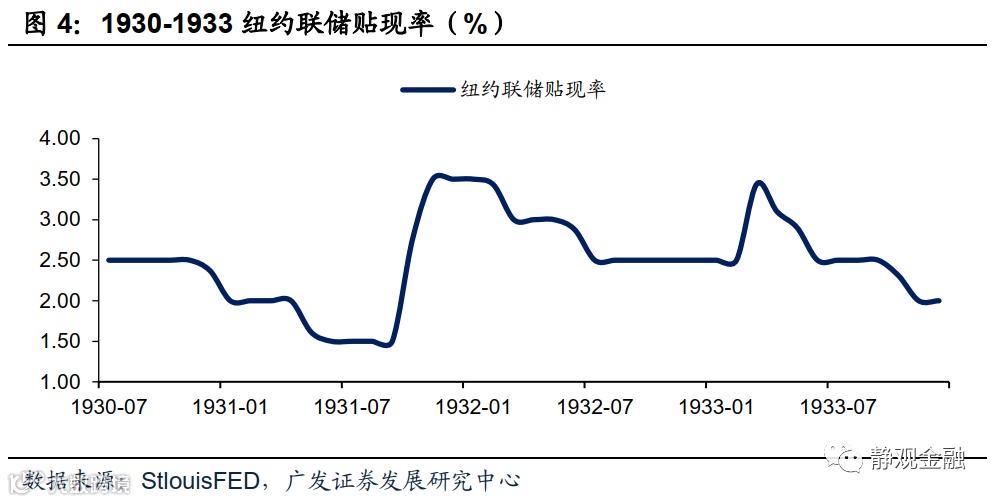

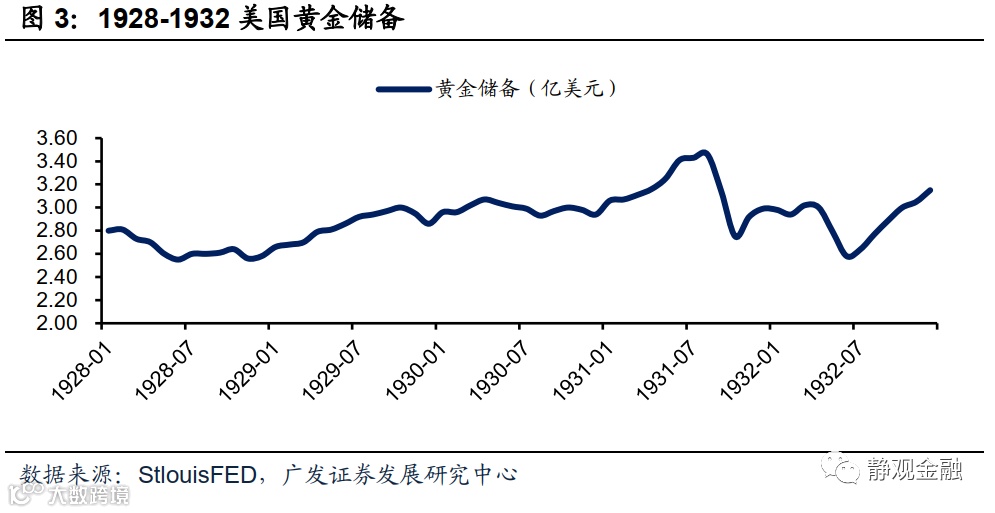

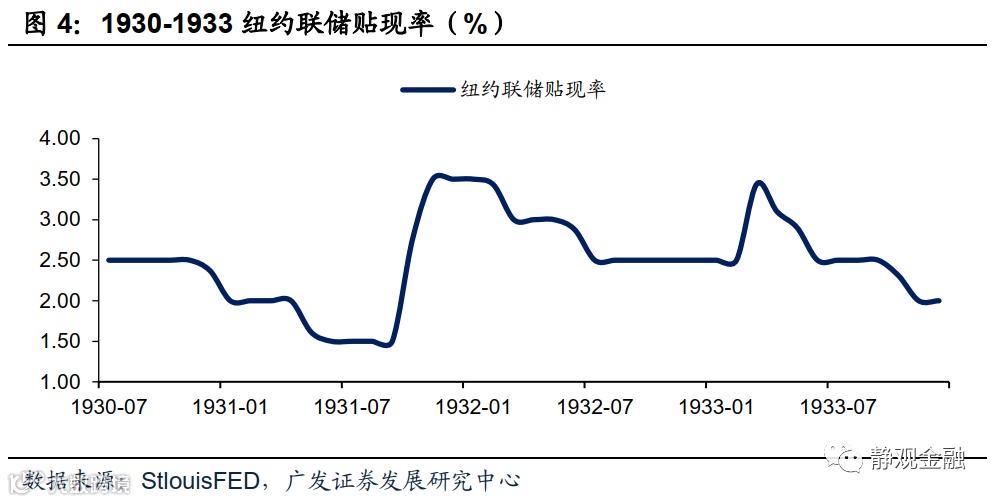

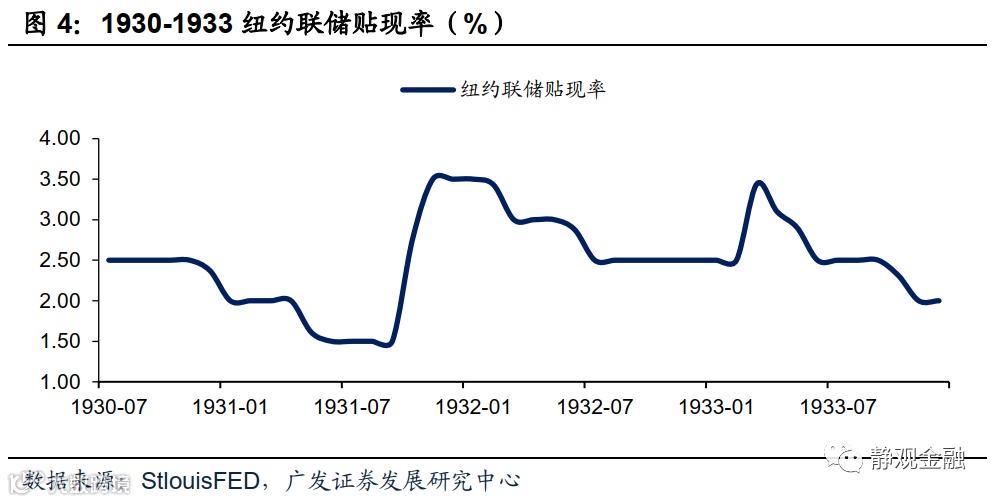

金本位是1929-1932年美国经济大萧条的根源。1929-1932年美国经济持续萎缩、通货长期紧缩,此阶段被称为“大萧条”。美国在一战结束后就立即恢复了金本位制,美联储的黄金储备决定货币发行量。1929年美国股灾后,1931-1932年外国央行和私人投资者纷纷撤出投资导致黄金储备外流。为防止黄金储备进一步流失,美联储将再贴现率从2.5%提升到了3.5%,但却加剧信贷收缩引发通货紧缩。1933年罗斯福政府中止了黄金与货币的自由兑换并禁止黄金出口后,美国就逐渐走出了大萧条。当下,美国货币政策弹性较大、工具较丰富,因此疫情影响与大萧条截然不同。

《斯穆特.霍利关税法案》加剧了大萧条。1930年6月17日斯姆特-霍利关税法(The Smoot-HawleyTariff Act)经签署成为法律,该法案将20000多种的进口商品关税提升到历史最高水平。该法案通过后多国对美国采取了报复性关税措施,使美国贸易额骤降。1929年美国出口总金额峰值为5.29亿美元(1929年10月),1930年5月降至3.2亿美元。法案颁布后1931年8月美国出口金额萎缩至1.65亿美元,该指标又于1932年7月进一步下滑至1.07亿美元。也就是说《斯穆特.霍利关税法案》最终导致两年内美国贸易额萎缩了66.6%。该法案加剧了美国乃至全球的大萧条。有了前车之鉴,美国即便实施贸易保护,也难以达到当时的量级和影响程度。

居民部门是经济核心,其资产负债表恶化引发发达经济体的经济危机。在支出法下,经济总量等于个人消费支出、政府采购、投资以及外需的总和,但个人消费支出才是发达经济体的内需核心。我们在报告《衰退还是危机:实质差异及历史比较》中指出上世纪70年代以来全球发达经济体爆发过三次经济危机:90年代初的日本经济泡沫、2008年美国次贷危机以及2010-2012年欧债危机。共同特征是作为内需核心的居民部门的资产负债表恶化,导致内需长期疲软并最终由“经济调节部门”政府部门承担了驱动经济增长的任务。

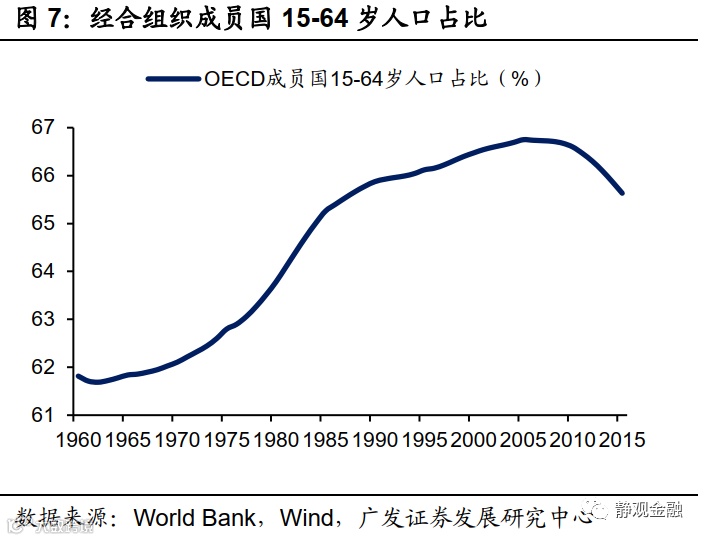

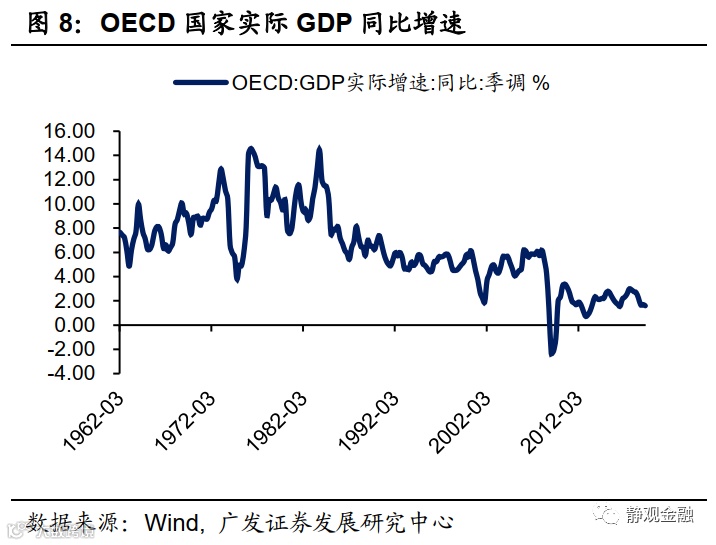

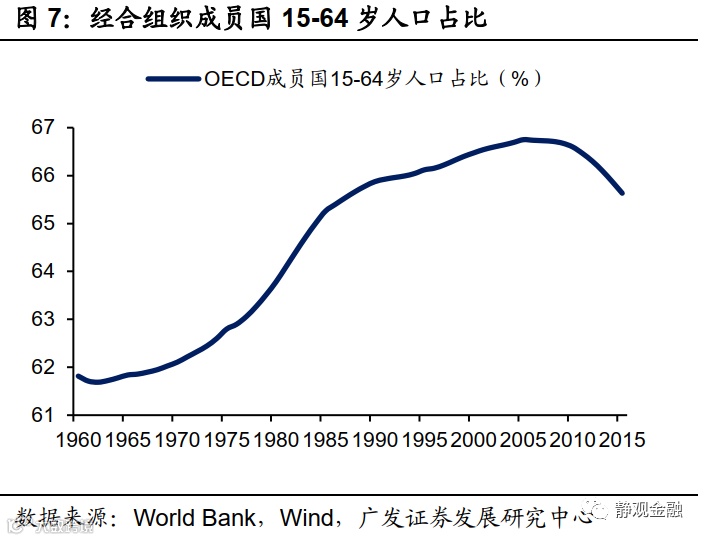

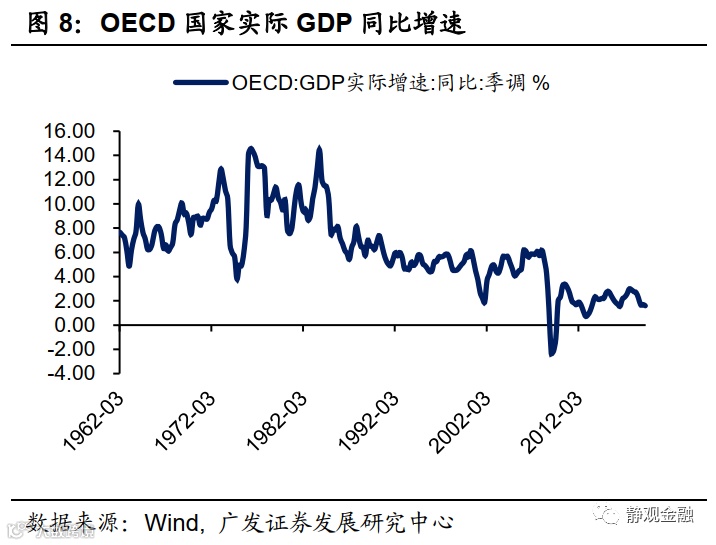

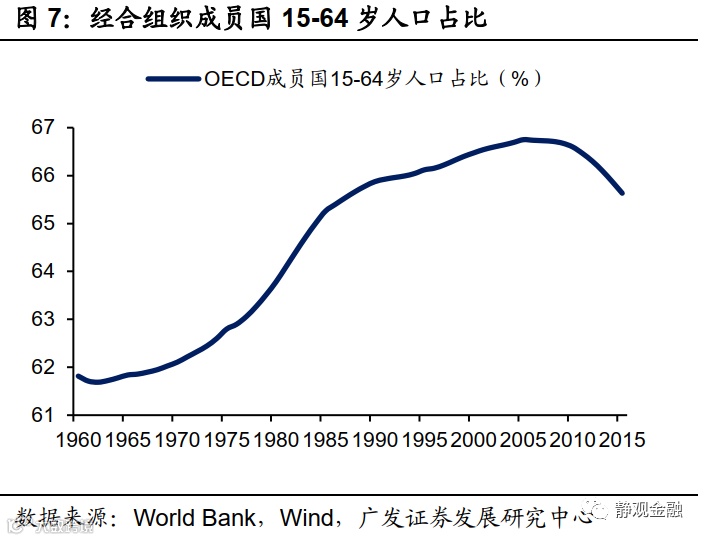

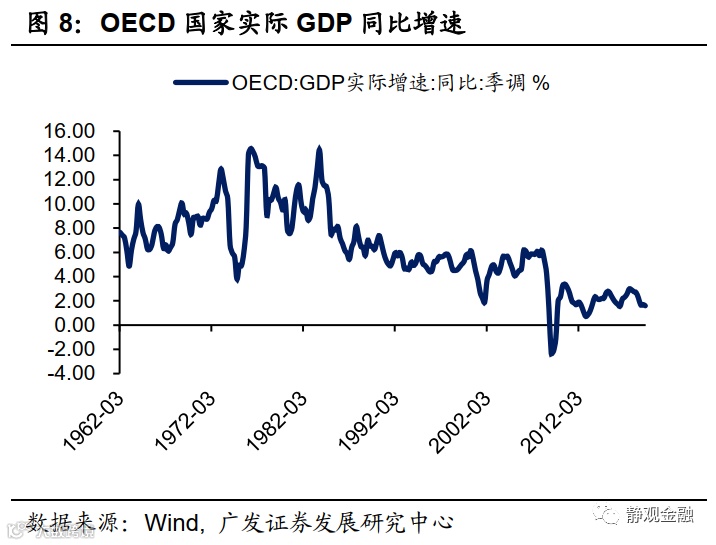

居民部门资产负债表恶化是人口结构的拐点叠加地产泡沫破灭所致。OECD国家的数据极为明显地反映人口因素对于总需求和经济增长的影响。1965年-1984年OECD国家15-64岁人口占比持续攀升阶段其实际GDP增速中枢为9.5%;1985年-2004年OECD国家15-64岁人口占比攀升斜率扁平阶段其实际GDP增速中枢降至5.5%;2005年后OECD国家15-64岁人口占比触顶回落以来其实际GDP增速中枢进一步下滑至2.7%。在日本经济泡沫破灭、美国次贷危机以及欧债危机爆发前后上述三大经济体的抚养比都出现了长期拐点。此外,日本、美国以及欧洲债务国(希腊、意大利、西班牙、爱尔兰及葡萄牙等)在经济危机前夕都出现了显著的地产泡沫(详见报告《衰退还是危机:实质差异及历史比较》)。

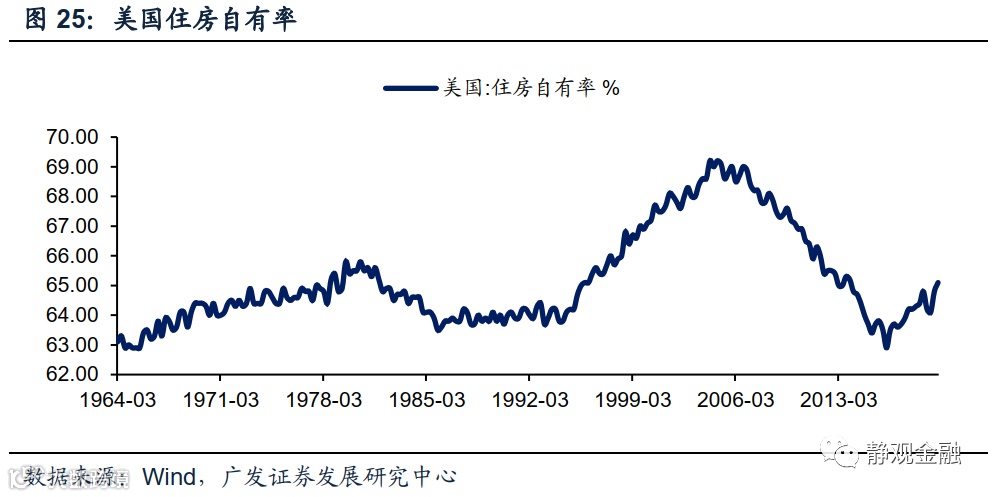

反观当下,美国人口结构改善且居民资产负债率降至80年代的低位水平,并无危机证据。但正如我们在报告《欧债危机是如何爆发的?对当下有何启示?》中指出,疫情确实会引发两个尾部风险:一是疫情触发的经济衰退将令美国企业违约率大幅上升;二是转移支付行为加大了财政和债务压力,不实施负利率的背景下美国财政弹药锐减。

(二)高债务形势类似40年代,私人杠杆水平接近90年代末

疫情结束后的几年内美国将处于高债务、低利率环境,类似上世纪40年代末到50年代初。2019年美国国债余额占GDP比重已高达106.2%。美国国会预算办公室预计受疫情影响,2020年美国将增加3.8万亿美元财政赤字,2021年将增加2.1万亿美元财政赤字。今明两年美国国债余额占GDP比重或将攀升至130%-140%。未来1-2年美国政府部门的高债务形势与上世纪40年代相比,也可谓是有过之而无不及。上世纪40年代末到50年代初美国消化高债务过程,10年期美国国债收益率也处于历史底部水平。预计疫情结束后的几年内,美国消化高债务过程也仍将对应着低利率环境。

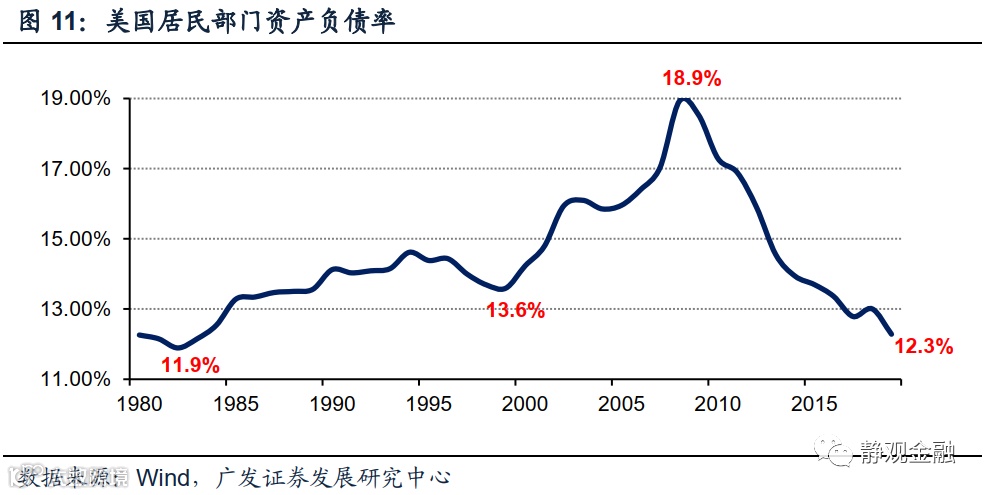

私人部门杠杆率类似90年代末,疫情过后或迎企业部门与居民部门杠杆行为切换。金融危机后美国非金融企业部门资产负债率持续回升,2019年美国非金融企业资产负债率为138%,略低于1999年的142%,为有数据以来的次高水平。相比之下,金融危机后居民部门则一直去杠杆。2008年美国居民资产负债率为18.9%,2019年该指标已降至12.3%,为35年以来最低水平。整体而言,目前美国私人部门杠杆率水平类似上世纪90年代末。疫情结束后,企业部门或进入降杠杆阶段,居民部门则有望进入加杠杆周期。

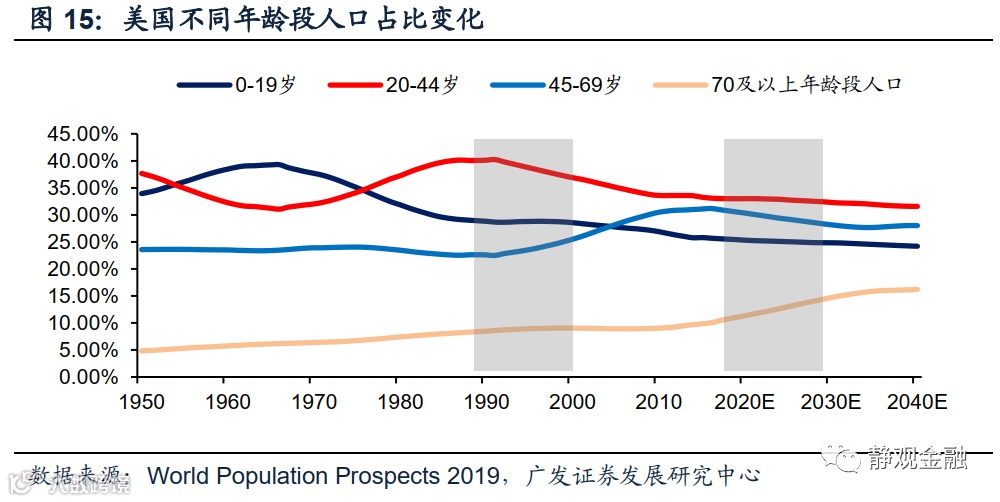

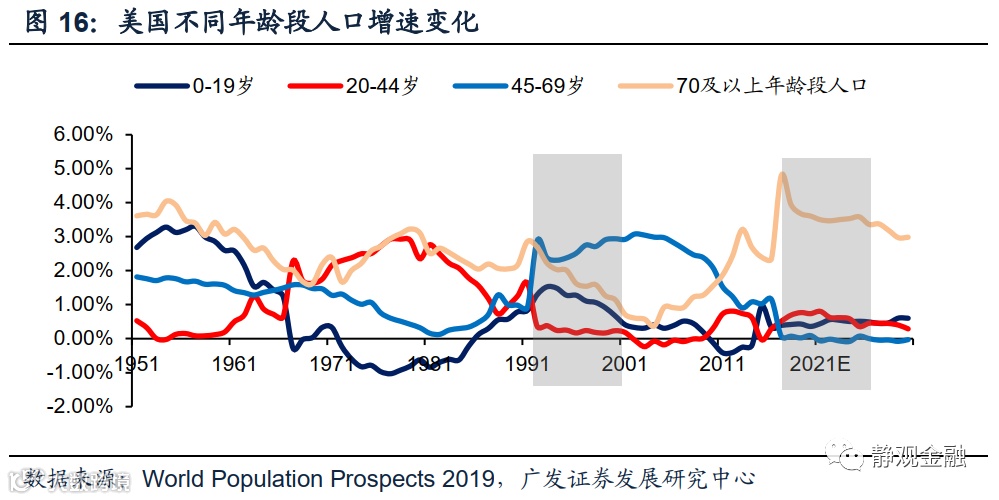

长期来看,美国老年化程度与日俱增,但如图15所示,2020年及此后的若干年0-19岁、20-44岁以及45-69岁年龄段人口占比都相对稳定。2017年后美国70岁及以上年龄段人口增速开始由高位回落,且同期0-19岁、20-44岁以及45-69岁年龄段人口增速也在低位企稳。整体而言,未来十年美国人口结构或比较稳定,算得上是低配版的90年代水平。

二、疫情过后美国经济复苏节奏如何?

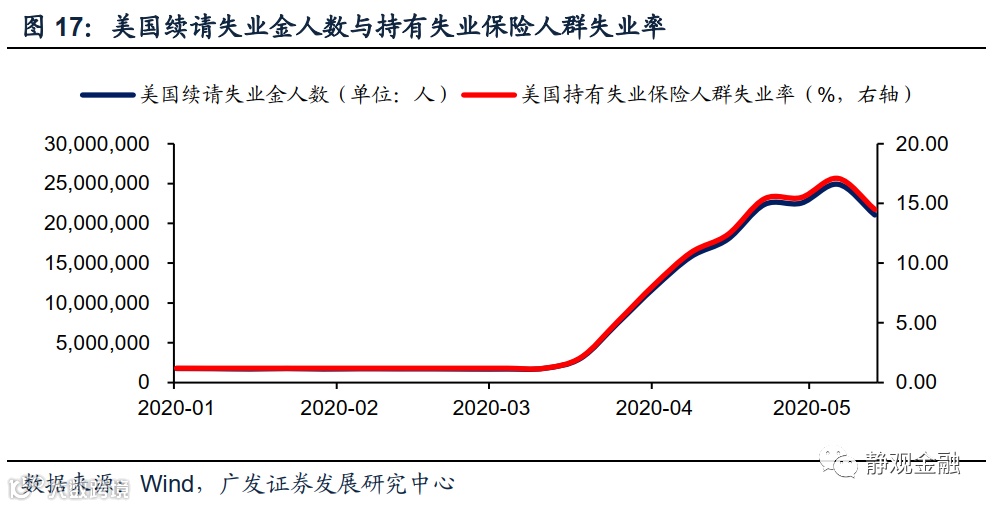

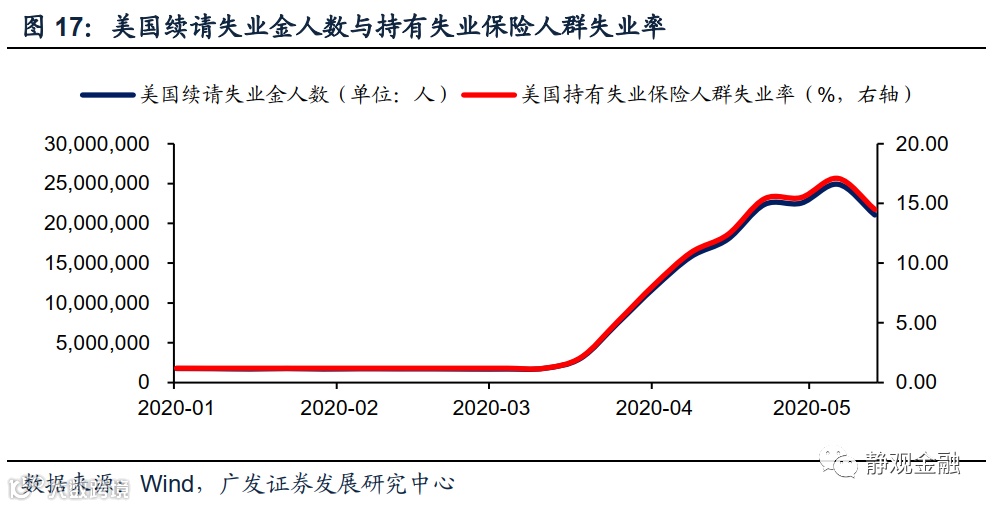

疫情爆发前美国经济处于金融危机后的经济晚周期阶段,表现为充分就业。疫情令美国经济由经济晚周期切换到经济衰退期,4月失业率攀升至14.7%。从续请失业金人数和持有失业保险人群失业率两个周度就业数据来看,5月失业率大概率进一步攀升,随后美国失业率将于6月后开始落后。

但是疫情引发的经济衰退结束后,美国应该经历经济复苏、过热才能过渡到经济晚周期的充分就业阶段。也就是说,复工推进下美国失业率大概率在一年内就能快速脱离两位数的极端水平,但重新回到4%或者更低水平则可能需要5-8年时间。

(二)环比折年率Q3反弹,实际GDP同比或于明年H1转正

美国实际GDP同比由负转正或需等到明年H1。就业与经济增长的关系十分密切。一般情况下就业数据属于滞后指标,我们很难以就业数据为锚倒推美国经济增速。但是疫情导致美国经济行为中断,失业率上行斜率极为陡峭,加上美国复工后各个行业恢复速率差异较大,因此就业数据反而成为理解经济复苏节奏的重要宏观指标。

如图19所示,美国失业率同比与实际GDP同比有较高的负相关性。截至今年3月美国失业率仍处于低个位数水平,因此今年Q2到明年Q1美国失业率同比均在高位,表明年内Q2-Q4美国实际GDP同比大概率为负增长。再往后看,基数效应下,美国实际GDP同比由负转正的时点最早出现在明年Q1,最迟或出现在明年Q2。

当然,美国惯用的是实际GDP环比折年率口径。用环比折年率计算,美国或仅今年Q2单季衰退。根据亚特兰大联储GDPNow模型的最新(5月28日)估算,Q2美国实际GDP环比折年率或为-51.2%,理论上复工后Q3美国实际GDP环比折年率也很可能出现两位数正增长。

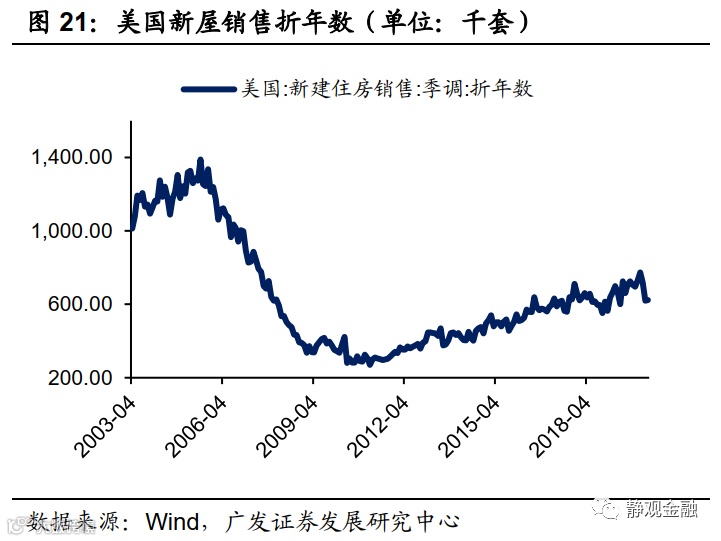

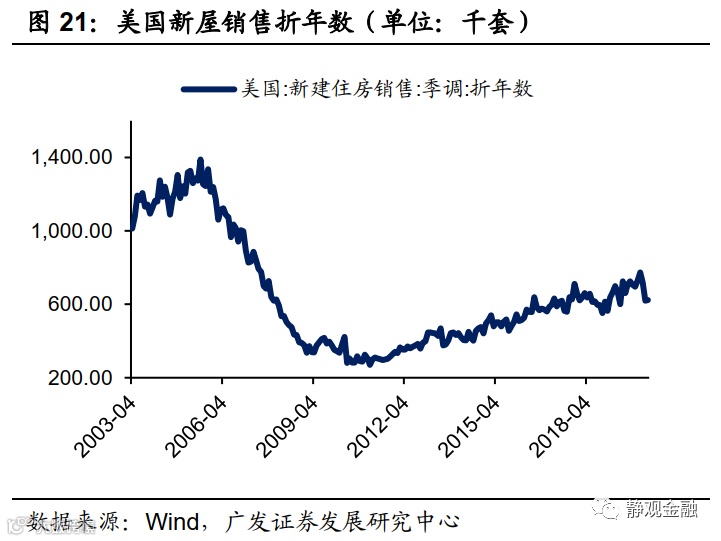

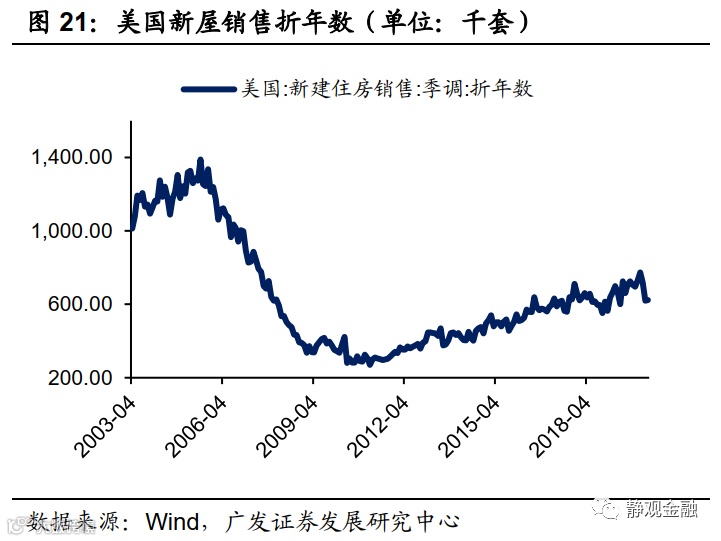

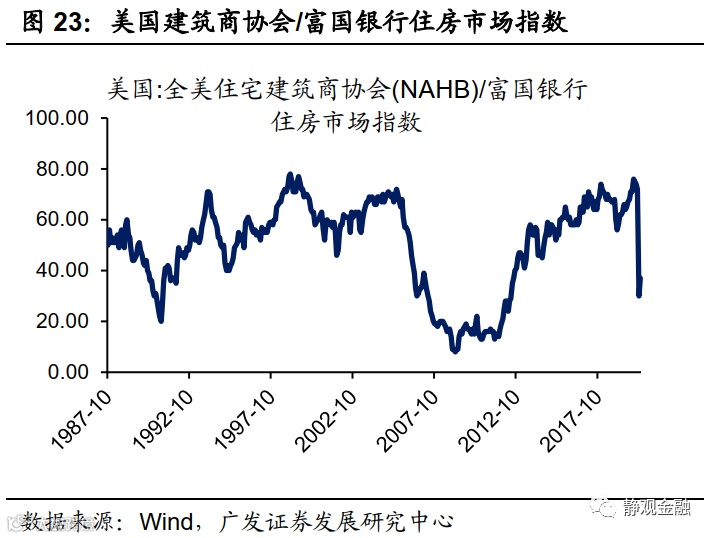

疫情影响下,美国居民购房以及房企开工行为皆受阻。2019年6月至2020年2月间有7个月美国新屋销售同比为两位数正增长,但3-4月该指标则分别降至-11.6%及-6.2%;2020年4月也是过去10个月间美国成屋销售同比增速首度转负。此外,由于地产库存极低,2019年10月至2020年2月美国新屋开工同比连续6个月两位数正增长,但4月美国新屋开工同比增速则骤降至-29.7%。

结合美国人口结构和居民资产负债率(图10-11)可知,疫情对美国地产的冲击应为暂时影响,一旦疫情彻底结束,地产景气度就将重新回升。此外,10年期美债收益率是美国住房抵押贷款利率的锚,换言之,疫情结束后的相当长时间内美国居民的购房成本均偏低。预计疫情过后,地产将为美国重要经济增长点。

风险提示

(一)美国疫情超预期

(二)美联储货币政策超预期

(三)美国财政政策超预期

本文选自广发证券发展研究中心研究报告:《当前的美国经济更像哪个历史阶段?》

对外发布时间:2020年5月31日

报告作者:张静静 分析师执业证书编号:S0260518040001/SFC CE No.BOP790

廣發香港財富管理

廣發香港財富管理