广发香港

专业、专心、专为您

广发宏观联席首席分析师 张静静

zhangjingjing@gf.com.cn

广发宏观郭磊团队

报告内容

历史上美国再通胀案例回顾

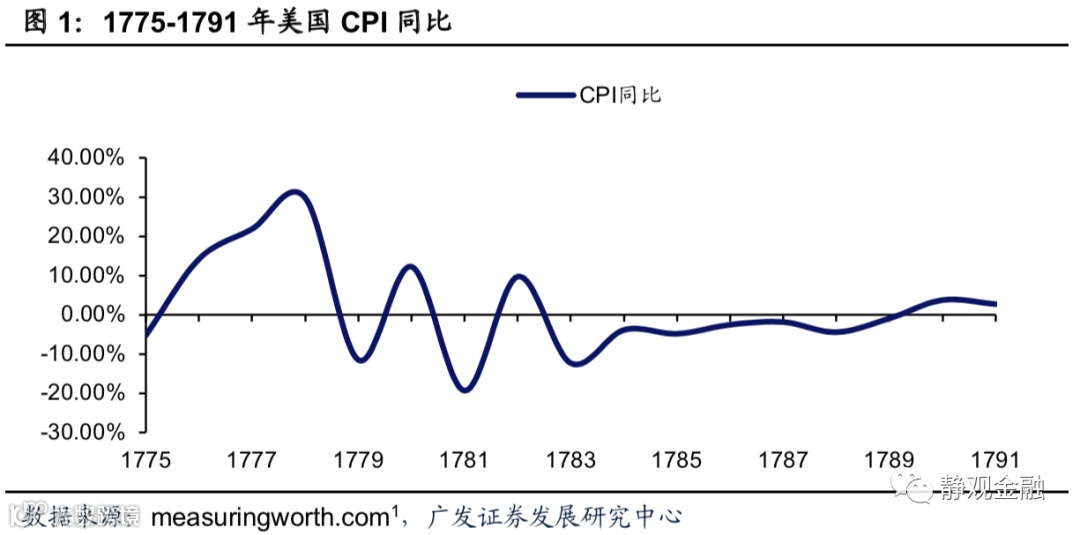

一、美国独立战争时期的高通胀

现象:1776-1778年美国独立战争期间出现了严重通胀,年均CPI同比增速达到21.77%。在高通胀结束后又在1779年、1781年和1783年还出现了通缩。

高通胀成因:战争债务货币化,但发行主体信用不足。1775年美国独立战争爆发后,美国13个州组成的大陆会议开始发行纸币,称为“大陆货币”来为战争筹措资金。到1780年美国国会发行了40次纸币,总计2.42亿美元,其他各州也发行了2.1亿美元纸币。大陆货币发行5年之后贬值了40倍,1781年5月大陆货币退出流通。“大陆货币”没有任何保证金作为支撑,只有北美大陆会议的口头承诺。英国还通过大规模伪造“大陆货币”来扰乱13州经济,更加损害了该货币的信用。大陆货币崩溃后,美国财务总监莫里斯于1782年建立北美银行,以其个人信用发行票据为战争的最后阶段提供资金。汉密尔顿于1791年建立了美国第一银行,偿还战争债务并建立良好的国家信誉后,才发行了新通用货币。

二、美国南北战争中的高通胀

现象:1861-1864年南北战争期间,美国年均CPI同比增速达到21.27%。南北战争后,美国进入了长期通缩,CPI同比直至1880年才转正。这是由于政府在战后推行将绿钞按照战前水平强制兑付黄金,尽管出于新政府信用绿钞得以逐渐升值,但也导致了长期的通缩。

高通胀成因:战争债务货币化,但发行主体信用不足;供给中断。北方州政府在1862年首次发行了1.5亿美元法币,被称为“绿钞”,来为军费支出筹集资金。南方邦联政府在战争初期尚可通过发行债券来支持军费开支。1861年5月政府发行了2000万美元的无息国债,1861年末邦联政府已有1.05亿美元未偿还债务。随着南方州战事告急,政府只能寻求不断的货币发行来筹措军费。北方军队在战争后期占领了部分联邦州,并大肆破坏联邦州的生产基础设施,生产的中断导致商品供应短缺。战争不断失利也使南方州政府信用破产,货币进一步贬值。可以看到南方州在战争最后6个月出现了更严重的高通胀。

战前美国货币体系混乱。1836年美国第二银行停业,银行业由各州自行掌握,私立银行涌现且用很少的保证金来发行纸币,内战爆发时美国有7000多种银行券。叠加战争前景极为不明朗,在1861年底美国民间已不接受黄金与纸币的兑换。假币的流行也加剧了纸币的贬值。

南方政府缺乏征税基础。南方州通过税收筹集的支出比例远低于北方。北方的税收在总收入中所占的比例约为20%,而南方的比例仅为8%。债务发行和货币发行分别占南方实际总收入的32%和60%。缺乏征税基础主因是南方各州反对强大的中央政府以及保护州征税权力的诉求。此外,战争中邦联政府封锁了南部海岸,导致来自欧洲的贸易关税收入大大减少。

三、美国一战期间的高通胀

现象:第一次世界大战发生在1914-1918年,美国1916-1920年间出现了高通胀,CPI同比均值高达14.8%。

成因:供需失衡,货币政策未能及时收紧以控制通胀攀升势头。一战期间美国作为后勤部,外需令其黄金持续流入、产出快速上升,1914-1919年美国经济迎来一段高速发展。但是当时刚刚建立的联储体系并没有在这之前及时地提高贴现率以对冲黄金流入、经济过热、物价快速上升。直到1920年1月,联储才将贴现率提高到6%,随后在6月进一步提高到7%。这直接导致了1920年下半年的价格崩溃,因此1916-1920年高通胀过后,美国又在1921年进入通缩阶段。

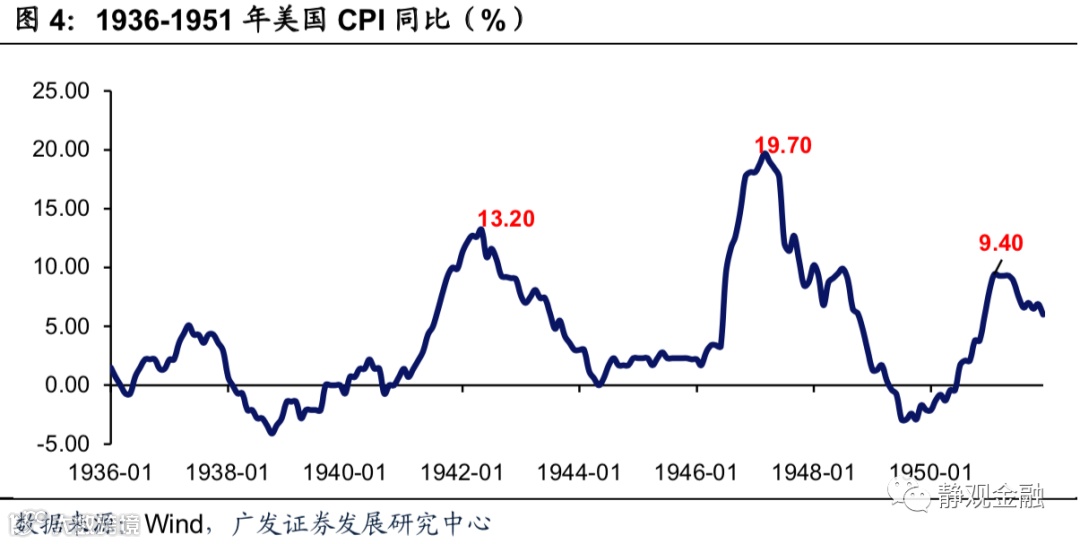

四、美国二战期间的高通胀

现象:第二次世界大战发生在1939-1945年。1941.Q4-1942.Q3以及1946.Q3-1948.Q3CPI同比均值分别为11.1%及12.6%,1949-1950年CPI同比下滑,但在1951年CPI同比攀升至9.4%。

成因:政府债务高企导致财政赤字货币化;供需失衡。二战期间由于政府债务高企,美联储实施了固定利率的收益率曲线管理政策。但根本原因是供给中断、需求恢复弹性较高导致的供需不平衡。美国战时工业生产在战后迅速陷入低谷,工业生产指数同比增幅在1945和1946年降至-14.16%和-13.84%。美国在1942到1946年实行了价格管制,商品与服务质量隐性下降,部分商品退出市场,战后随着价格管制的解除,民众对新商品的需求迅速反弹;另一方面,马歇尔计划下欧洲对于美国商品需求激增。供需不平衡才是通胀的根本原因。

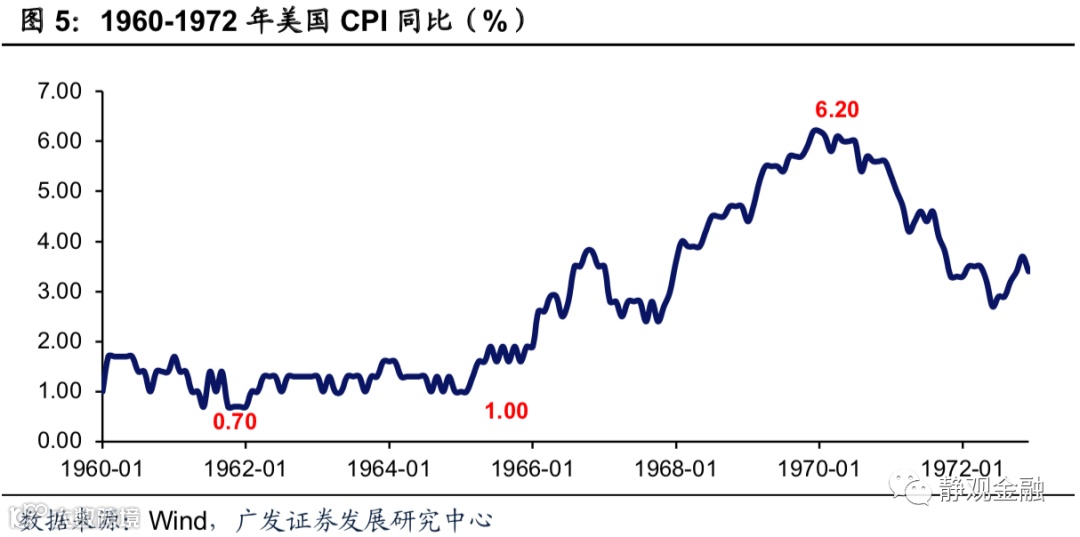

五、美国60年代的温和再通胀

现象:1965-1969年美国CPI同比由1%攀升至6.2%。

成因:肯尼迪税改叠加中产占比上升及婴儿潮人口成年共振下的消费力提升。1953-1960年间婴儿潮带来的未成年人抚养比急剧上升,加上战争消耗以及中性偏紧的财政政策,共同导致美国进入了“艾森豪威尔停滞”。1962年肯尼迪政府开始全面推行减税并实行税收优惠政策,但该税改法案直至约翰逊上任后的1964年2月才得以通过并实施。此外,60年代起二战后的婴儿潮人群就开始成年,而民主党加税政策令中产占比不断回升共同刺激了消费。

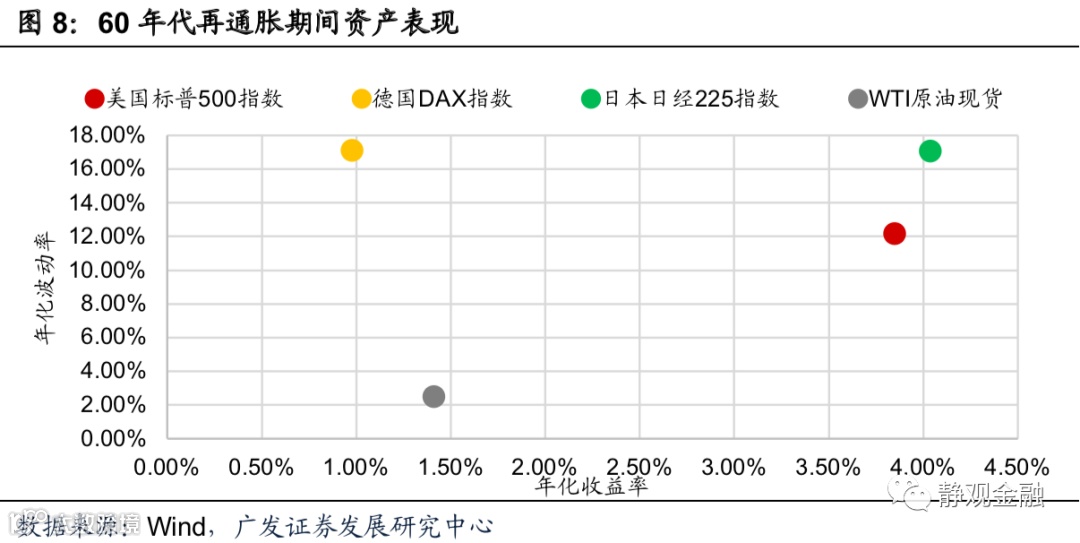

资产表现:日经、标普与德国DAX指数的年化收益率分别为4.0%、3.9%及1.0%。此外,WTI原油年化收益率为1.4%。但此间股票指数波动较高,相对来说资产的风险收益比较差。

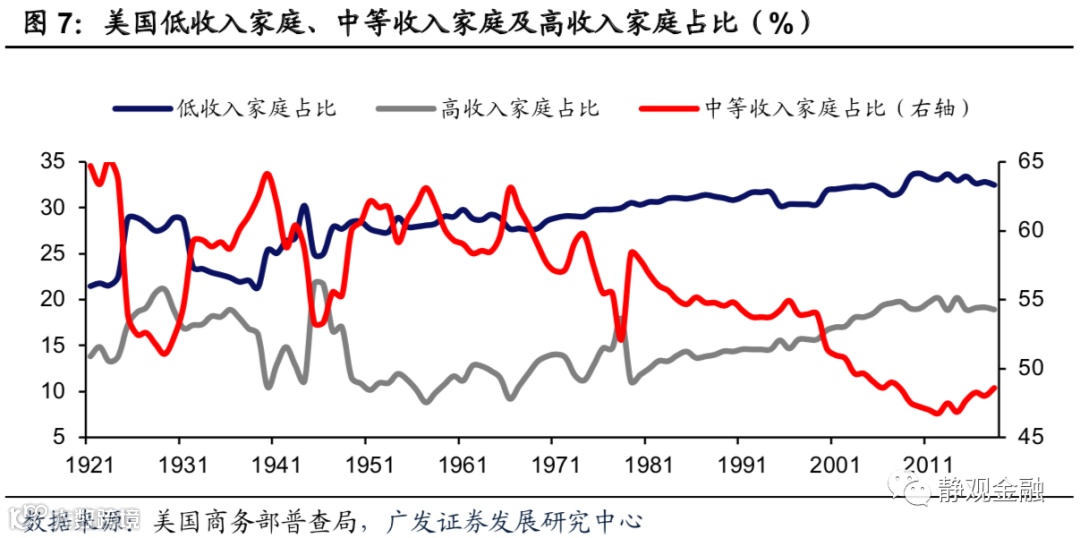

六、美国70年代两次石油危机期间的高通胀

现象:1972.06-1974.12美国CPI同比由2.7%攀升至12.3%,1976.11-1980.03美国CPI同比由4.9%攀升至14.8%。

成因:供需矛盾。婴儿潮推动的劳动力人口占比大幅上升叠加中产占比较高令需求强劲;两次石油危机令能源供给不足。如图7-8,此间美国劳动力人口占比与中产占比均处于较高水平,表明消费需求强劲,易于形成需求拉动型通胀。在此背景下,1973-1974年和1978-1979年两次石油危机令石油供给骤减、油价暴涨,原油等商品的供需矛盾令美国等发达国家(石油进口国)出现高通胀乃至滞胀。此外,1971年8月15日美元与黄金脱钩后美元指数大幅贬值也加剧了美国的输入型通胀。

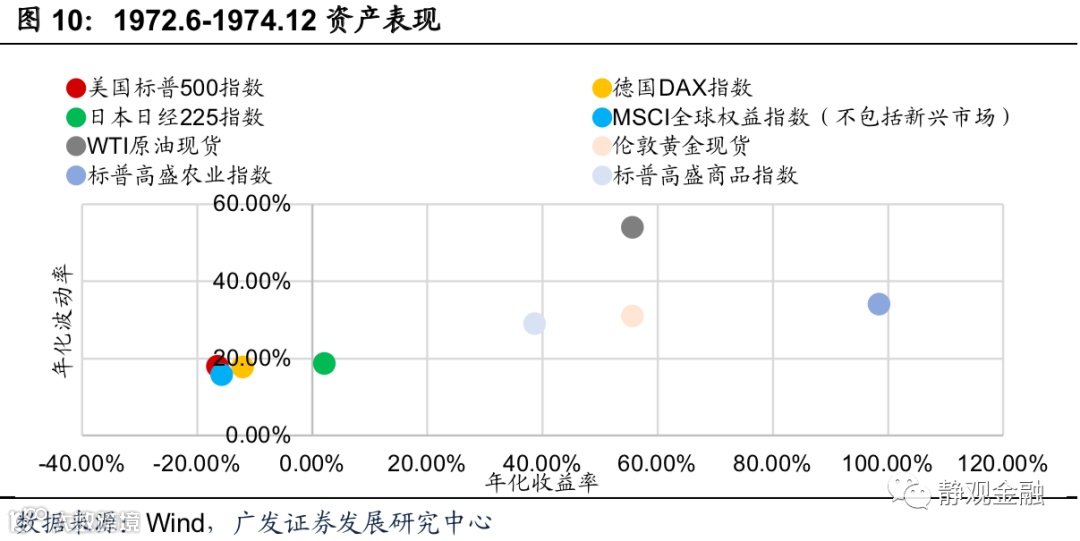

第一次石油危机期间资产表现。第一次石油危机期间资产年化收益率表现:标普高盛农业指数98.5%、黄金55.6%、WTI原油55.6%、日经225为2.1%,德国DAX-12.2%、标普500为-16.6%。各类资产年化波动率:WTI原油为54.1%、标普高盛农业指数为34.1%、黄金为31.1%、日经225为18.7%、标普500指数为18.0%、德国DAX为17.9%。

总结:严重滞胀,全球股指表现较差,但商品和贵金属或有不俗表现。

第二次石油危机期间资产表现。第二次石油危机期间资产年化收益率表现:黄金50.2%、WTI原油34.2%、标普高盛商品指数11.6%、日经225指数10.6%、巴克莱美债指数2.3%、标普高盛农业指数1.0%、标普500指数-0.2%、德国DAX-0.7%。各类资产年化波动率:黄金32.2%、WTI原油16.4%、标普高盛商品指数19.8%、日经225为9.4%、巴克莱美债指数5.0%、标普高盛农业指数17.6%、标普500指数14.5%、德国DAX10.7%。

总结:与第一次石油危机不同,此间黄金表现超过其他商品。此间日本实现经济转型,日经表现强劲,但其他股指仍受累于滞胀。

七、美国80年代后期的温和再通胀

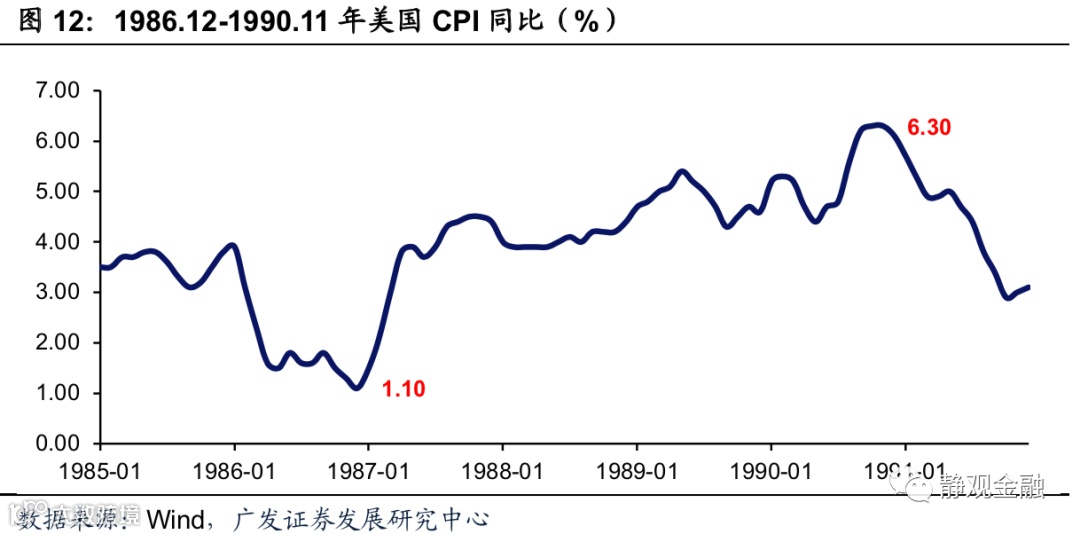

现象:1986.12-1990.11美国CPI同比由1.1%攀升至6.3%。

成因:1)1986年沙特大幅增产压低油价,随后基数效应切换;2)广场协议后美元大幅贬值引起的输入型通胀;3)1990年8月海湾战争令油价飙升至1991年2月。

资产表现。各类资产年化收益率表现:WTI原油20.7%、标普高盛商品9.1%、巴克莱美债指数7.5%、英国富时7.0%、美国标普500指数6.6%、日经225指数5.6%、黄金-0.3%、德国DAX-0.4%、标普高盛农业指数-1.7%。各类资产年化波动率表现:WTI原油30.6%、标普高盛商品指数17.3%、巴克莱美债指数5.3%、英国富时23.7%、标普500指数19.9%、日经225指数25.0%、黄金14.1%、德国DAX26.0%、标普高盛农业指数15.4。

总结:温和通胀相对利好权益资产,此外无风险利率水平较高因此债券收益也不错。原油价格高弹性与低基数和海湾战争有关,并非需求推动。

八、亚洲金融危机后的温和再通胀

现象:1998.2-2000.03美国CPI同比由1.4%攀升至3.8%。

成因:1)亚洲金融危机后全球经济暂时修复;2)1999年欧元区成立提振欧洲经济并形成外溢效应。

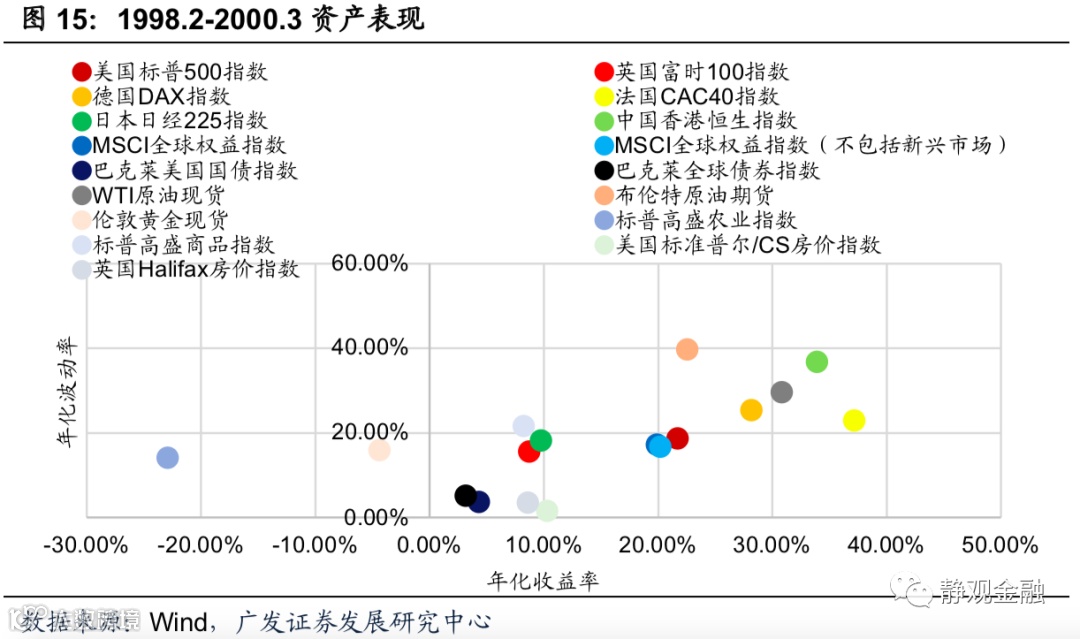

资产表现。各类资产年化收益率:法国CAC40指数37.2%、恒生指数33.9%、WTI原油30.8%、德国DAX指数28.2%、标普500指数21.66%、日经225指数9.8%、英国富时100指数8.7%、标普高盛商品指数8.3%、巴克莱美债指数4.3%、黄金-4.4%、标普高盛农业指数-22.9%。各类资产年化波动率:法国CAC40指数23.0%、恒生指数36.8%、WTI原油29.6%、德国DAX指数25.5%、标普500指数18.7%、日经225指数18.3%、英国富时100指数15.7%、标普高盛商品指数21.7%、巴克莱美债指数3.8%、黄金15.9%、标普高盛农业指数-14.1% 。

总结:亚洲金融危机后的回光返照;欧元区成立令德法等成员国股市强劲,但英国、日本相对受损。

九、美国2002-2008年的再通胀到经济滞胀

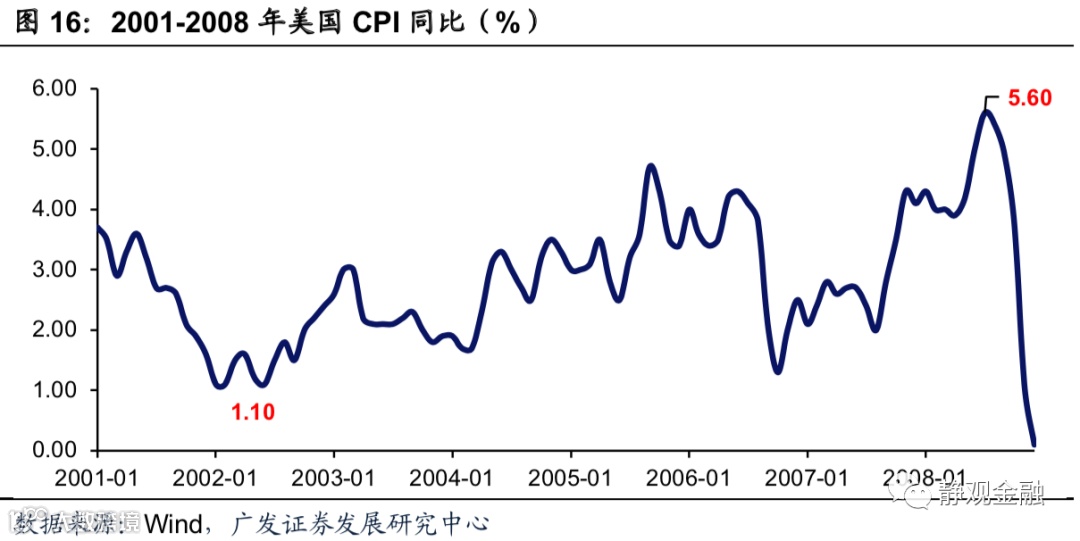

现象:2001.01-2008.07美国CPI同比由1.1%攀升至5.6%。

成因:全球经济过热。1)2001-2005年美国商业银行积极推动居民部门加杠杆购房;2)中国加入WTO全球进入二战后第三轮产业转移下半场,中国城镇化率大幅攀升、拉动全球总需求;3)欧元区成立,全球资本流动活跃,意大利、希腊等部分欧洲国家出现经济泡沫。

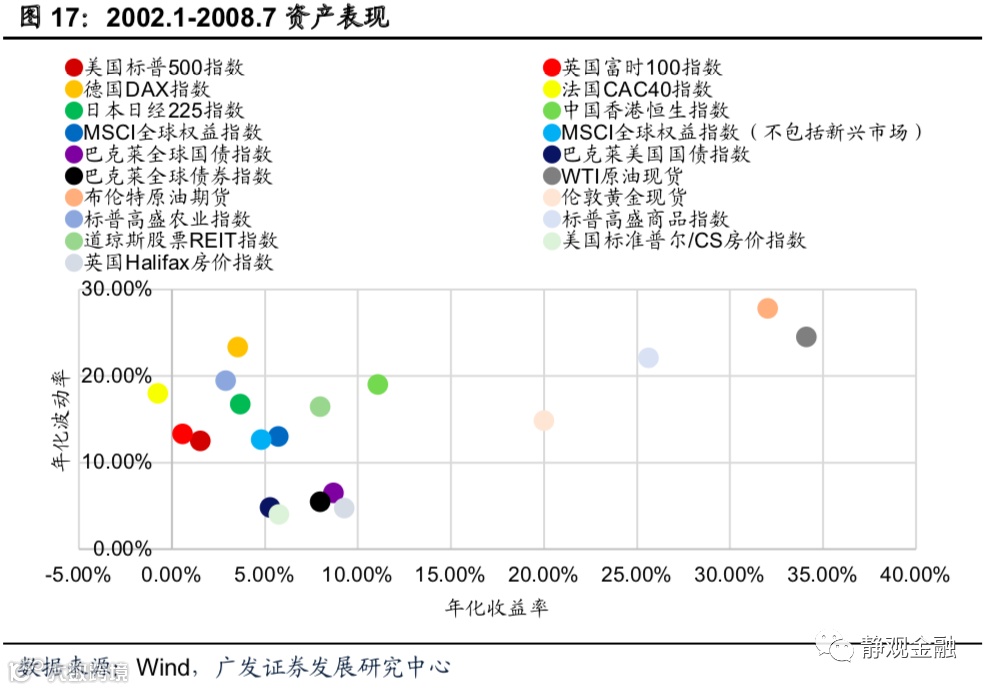

资产表现。各类资产年化收益率:WTI原油34.1%、标普高盛商品指数25.6%、黄金20.0%、恒生指数11.1%、英国房价9.3%、道琼斯股票REITs指数8.0%、SP/CS美国房价指数5.8%、巴克莱美债指数5.3%、日经225指数3.7%、德国DAX指数3.5%、标普高盛农业指数2.9%、标普500指数1.5%、英国富时100指数0.6%、法国CAC40指数-0.8%。各类资产年化波动率:WTI原油24.5%、标普高盛商品指数22.1%、黄金14.9%、恒生指数19.0%、英国房价4.7%、道琼斯股票REITs指数16.5%、SP/CS美国房价指数4.0%、巴克莱美债指数4.8%、日经225指数16.8%、德国DAX指数23.4%、标普高盛农业指数19.5%、标普500指数12.5%、英国富时100指数13.3%、法国CAC40指数18%。

总结:2006-2008年美国经济滞胀,2007年欧美多国私人信贷缺口超过BIS预警值最终美国迎来次贷危机,流动性危机导致股市崩溃。

十、美国金融危机后的再通胀与经济滞胀

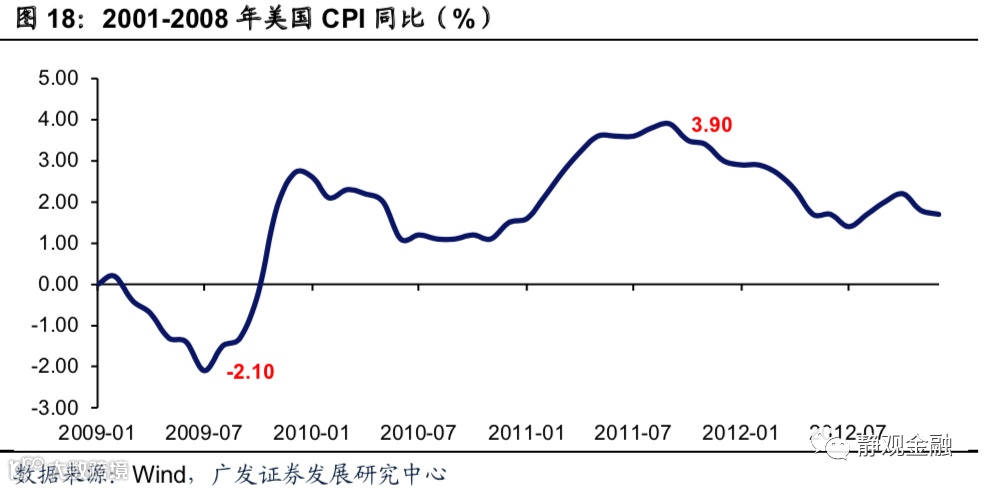

现象:2009.07-2011.09美国CPI同比由-2.1%攀升至3.9%。

成因:中国4万亿财政刺激叠加美国QE。

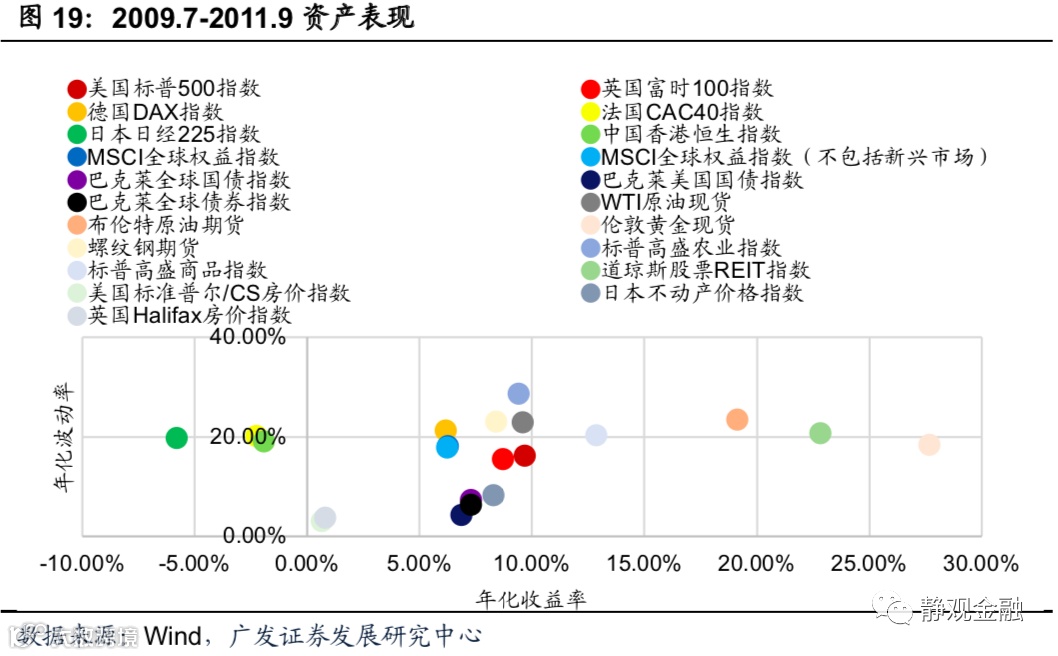

资产表现。各类资产年化收益率:黄金27.7%、道琼斯股票REITs指数22.8%、标普高盛商品指数12.8%、标普500指数9.7%、WTI原油9.6%、标普高盛农业指数9.4%、英国富时100指数8.7%、巴克莱美债指数6.9%、德国DAX指数6.2%、SP/CS美国房价指数0.7%、恒生指数-1.9%、法国CAC40指数-2.3% 、日经225指数-5.8% 。各类资产年化波动率:黄金18.3%、道琼斯股票REITs指数20.7%、标普高盛商品指数20.3%、标普500指数16.2%、WTI原油22.9%、标普高盛农业指数28.7%、英国富时100指数15.6%、巴克莱美债指数4.2%、德国DAX指数21.3%、SP/CS美国房价指数3.1%、恒生指数19.1%、法国CAC40指数20.1% 、日经225指数19.7% 。

总结:2011年全球出现经济滞胀,欧债危机令欧元区成员国金融市场受挫。

十一、美国2016-2018年的温和再通胀

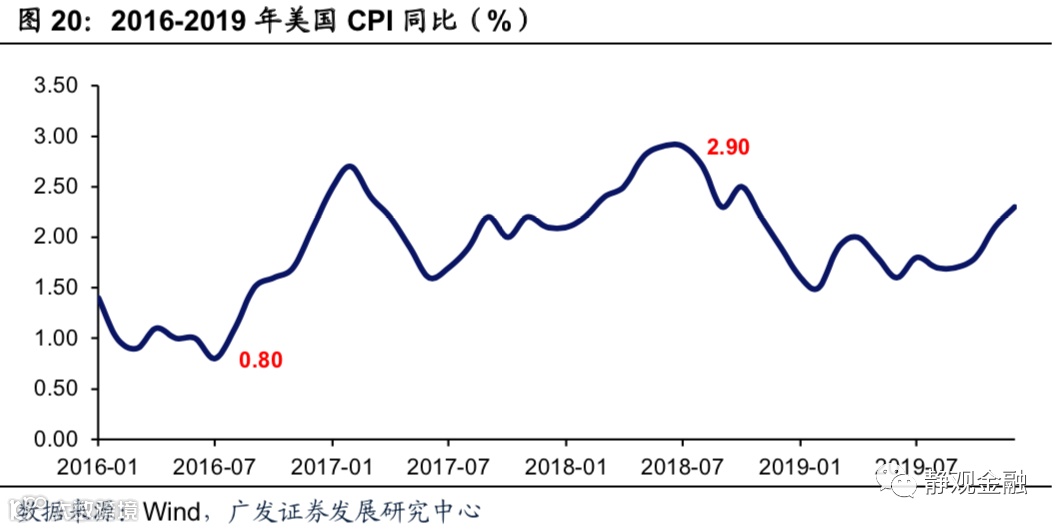

现象:2016.08-2018.07美国CPI同比由0.8%攀升至2.9%。

成因:1)2016年4月后OPEC+逐渐达成减产协议,油价进入回升期;2)中国供给侧改革推动全球进入补库存阶段,形成经济共振;3)美国大选后,特朗普税改(2018年执行)拉动美国总需求。

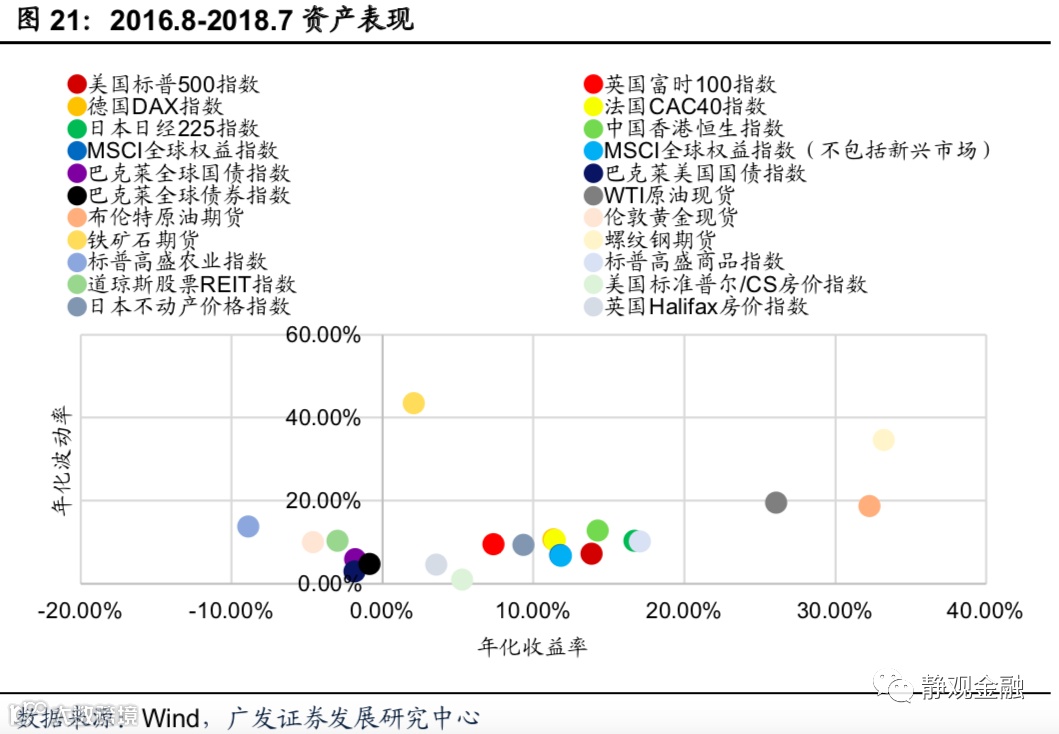

资产表现。各类资产年化收益率:WTI原油26.1%、标普高盛商品指数17.0%、日经225指数16.7%、恒生指数14.3%、标普500指数13.8%、法国CAC4011.4%、德国DAX指数11.3%、英国富时100指数7.4%、SP/CS美国房价指数5.3%、巴克莱美债指数-1.9%、道琼斯股票REITs指数-3.0%、黄金-4.6%、标普高盛农业指数-8.9% 。各类资产年化波动率:WTI原油19.5%、标普高盛商品指数10.1%、日经225指数10.3%、恒生指数12.7%、标普500指数7.2%、法国CAC4010.4%、德国DAX指数10.7%、英国富时100指数9.4%、SP/CS美国房价指数1.0%、巴克莱美债指数2.9%、道琼斯股票REITs指数10.2%、黄金9.9%、标普高盛农业指数13.7% 。

总结:此间总需求属于结构性修复,因此形成温和通胀,对各类资产的影响取决于结构性本身。

[1]https://www.measuringworth.com/datasets/uscpi/result.php

[2]https://www.measuringworth.com/datasets/uscpi/result.php

[3]https://inflationdata.com/articles/wp-content/uploads/2005/01/Confederate-Inflation.jpg

风险提示

(一)对历史上美国再通胀成因理解不到位

(二)美元指数走势超预期

(三)全球经贸环境超预期

(四)美国财政政策及美联储货币政策超预期

本文选自广发证券发展研究中心研究报告:《历史上美国再通胀回顾:现象、成因与资产表现》

对外发布时间:2020年11月22日

报告作者:张静静 分析师执业证书编号:S0260518040001/SFC CE No.BOP790