“8大净利润断层持仓数据库”

请洽广发策略团队韦冀星或对口销售!

报告摘要

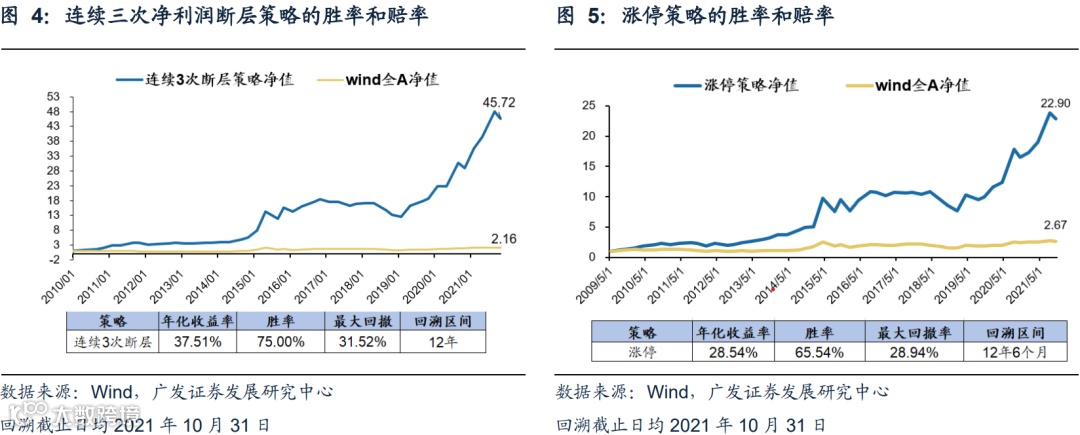

●进入11月,8大净利润断层策略均获得显著的绝对收益和超额收益。三季报披露完毕后,8大净利润断层策略于11月进行了新一轮的换仓。在11月的前5个交易日中,8大净利润断层策略均获得了显著的绝对收益和超额收益。

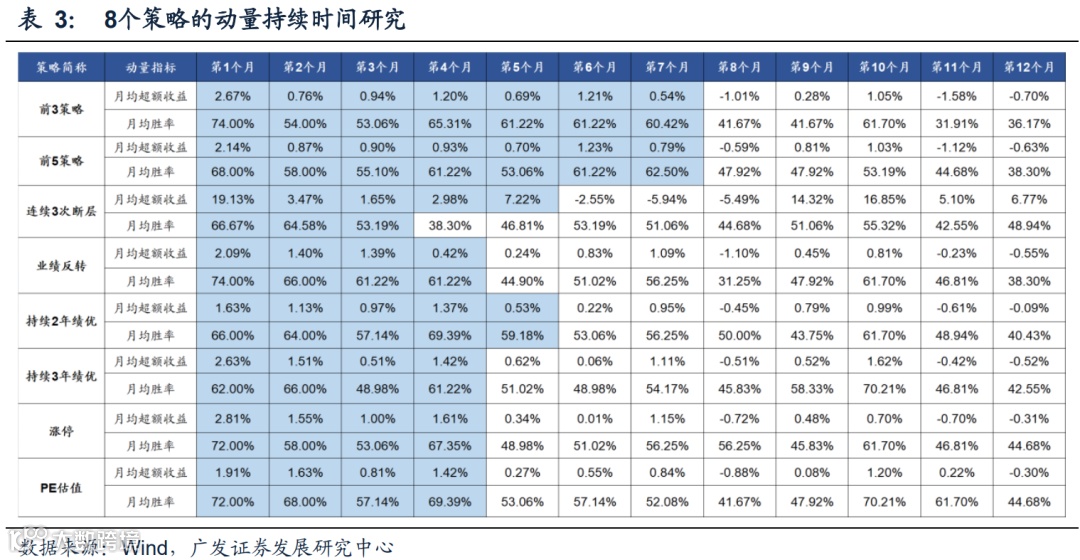

●净利润断层后的最强动量到底持续多久?我们综合“单月平均超额收益率”和“月均相对万得全A胜率”两大指标判断净利润断层策略的动量持续性。其中前三行业策略、前五行业策略为“较长动量持续策略”,超额收益动量持续时间均高达7个月。其余6大策略为“较短动量持续策略”,动量持续时间均在4个月左右。

●净利润断层策略是否可以减少换仓频率,或者减少持有时间?整体来看,减少净利润断层的换仓频率并不是最佳选择。首先,换仓后的前1-2个月往往是净利润断层超额收益最显著的时段,净利润断层策略本身就应该追求更高的换仓频率以提高“动量”的捕捉效率。其次,对于8大净利润断层策略来说,舍去任何一个换仓时点来降低换仓频率,都会降低策略的胜率和超额收益。另一方面,对于想要提高持有期间年化收益率的投资者来说,每期减少持有时间至1个月是可行的;但如果在剩余的时间没有更好的替代策略,则持续持有净利润断层至下一次换仓的策略相对较优。

●核心假设风险。市场风格切换过快,逆周期政策超预期,通胀超预期。

1

(一)净利润断层是什么?

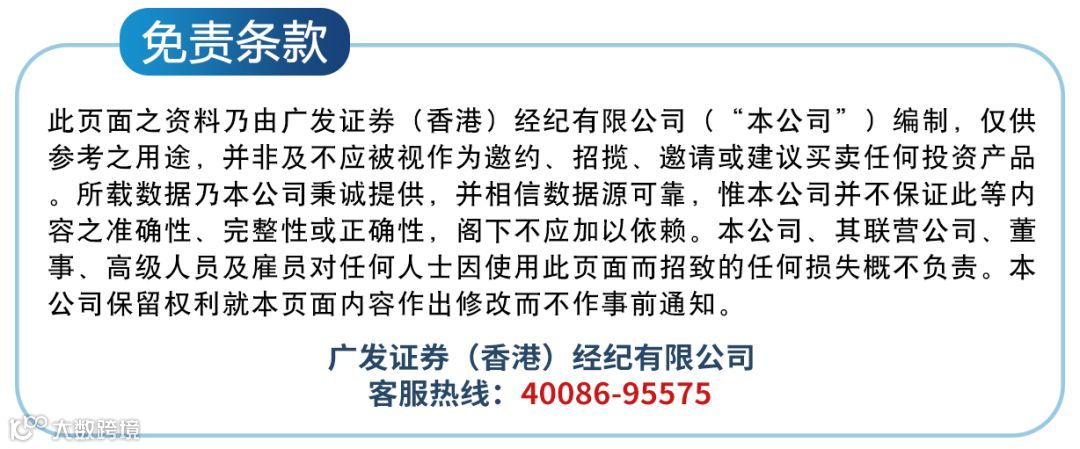

净利润断层是指上市公司发布超预期的业绩公告后,股价出现跳空上涨的现象。美国著名投资大师MarkMinervini在《股票魔法师》一书中曾详细描述了“净利润断层”策略在美股投资的应用。净利润断层本身包含两大要素,要素之一是上市公司发布的业绩超预期,要素之二是上市公司股价在发布业绩后的首个交易日跳空上涨。跳空上涨的具体表现是当日最低价超越前一交易日的最高价,形成一个向上跳空的缺口,在K线图上形成类似断层的走势。由于这种缺口是由业绩超预期引发的,因此称之为净利润断层。

净利润断层本质是上市公司基本面在技术面上的体现,利用这一现象选股实际上是基本面和技术面的有机结合。如果我们认可市场是有效的,则上市公司公告超预期的业绩后,股价会立即做出反应——上涨。业绩超预期的幅度越大,上涨的幅度越大,而且越有可能是跳空上涨。基于这一原理,跳空上涨的股票往往蕴含着较强的向上动能,我们在《净利润断层:一种高效的选股策略》(20200521)、《中报期如何精选净利润断层个股?》(20200831)、《三季报如何精选净利润断层个股?》(20201111)中向投资者介绍了“净利润断层”策略在A股投资中的初步应用,在《净利润断层如何获得更高收益?》(20210729)中介绍了8大净利润断层策略在A股中的实证应用,均验证了净利润断层选股策略的有效性。

(二)8大净利润断层策略回顾

1. 7月13日至10月31日表现回顾

自7月29日我们在《净利润断层如何获得更高收益?》中介绍了8大净利润断层策略至今,A股整体震荡微跌,市场风格切换频繁;从过去12年的复合收益率来看,相对7月13日,10月底的万得全A年化收益率有所下行,而8大净利润断层策略中有3大策略的年化收益率有所上行,5大策略年化收益率有所下行——

万得全A:截止10月31日,万得全A在过去12年6个月的年化收益率为8.18%,相对7月13日下滑0.3pct。

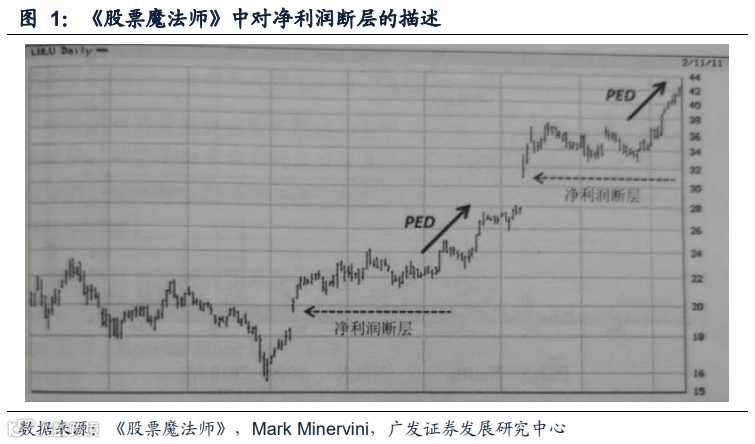

连续净利润断层策略:截止10月31日,策略在过去12年的年化收益率为37.51%,相对7月13日下滑0.96pct;策略相对万得全A的胜率为75%,相对7月13日下滑1.6pct。

涨停策略:截止10月31日,策略在过去12年6个月的年化收益率为28.54%,相对7月13日下滑1.13pct;策略相对万得全A的胜率为64.67%,相对7月13日下滑0.64pct。

业绩反转策略:截止10月31日,策略在过去12年6个月的年化收益率为27.28%,相对7月13日下滑0.43pct;策略相对万得全A的胜率为66%,相对7月13日下滑3.39pct。

估值筛选策略:截止10月31日,策略在过去12年6个月的年化收益率为28.47%,相对7月13日上行0.8pct;策略相对万得全A的胜率为74%,相对7月13日上行3.93pct。

2年持续绩优策略:截止10月31日,策略在过去12年6个月的年化收益率为24.24%,相对7月13日上行1.08pct;策略相对万得全A的胜率为66%,相对7月13日上行1.37pct。

3年持续绩优策略:截止10月31日,策略在过去12年6个月的年化收益率为25.16%,相对7月13日上行2.15pct;策略相对万得全A的胜率为64%,相对7月13日上行3.46pct。

前三行业策略:截止10月31日,策略在过去12年6个月的年化收益率为22.38%,相对7月13日下滑0.28pct;策略相对万得全A的胜率为60.67%,相对7月13日上行0.13pct。

前五行业策略:截止10月31日,策略在过去12年6个月的年化收益率为19.10%,相对7月13日下滑0.14pct;策略相对万得全A的胜率为61.33%,相对7月13日上行0.11pct。

2. 11月策略表现回顾

三季报披露完毕后,8大净利润断层策略于11月进行了新一轮的换仓。在11月的前5个交易日中,8大净利润断层策略均获得了显著的超额收益。

从绝对收益角度来看,11月前5个交易日万得全A收跌,但8大净利润断层策略均获得正收益;从相对收益角度来看,11月前5个交易日中,8大净利润策略中超额收益由高至低是:前三行业策略(超额收益6.33%,下同)>涨停策略(6.20%)>3年持续绩优(6.16%)>前五行业策略(5.89%)>2年持续绩优(5.49%)>估值筛选策略(4.75%)>业绩反转策略(3.41%)>连续3次净利润断层(1.95%)。

2

净利润8大策略作为基于基本面的动量策略,推出以后引发了市场的较大关注,但同时许多投资者产生了疑问:净利润断层后的最强动量到底持续多久?最佳持仓持续时间真的是2-3个月吗?降低或者延长持仓时间会对收益率有怎样的影响?

(一)8大净利润断层的动量持续时间研究

我们综合“单月平均超额收益率”和“月均相对万得全A胜率”两大指标判断净利润断层策略的动量持续性,可以将8大净利润断层策略分位两大类,即“较长动量持续策略”和“较短动量持续策略”——

较长动量持续策略,共2个。前三行业策略、前五行业策略的超额收益动量时间均超过半年,达到了7个月。从“单月平均超额收益率”和“月均相对万得全A胜率”指标来看,这两个策略的超额收益动量持续时间均高达7个月。

较短动量持续策略,共6个。另外6个净利润断层策略的动量持续时间均在4个月左右。其中包含连续三次净利润断层策略(超额收益动量持续时间3个月,下同)、业绩反转策略(4个月)、持续两年绩优策略(5个月)、持续三年绩优策略(4个月)、估值筛选策略(4个月)以及涨停策略(4个月)。

(二)是否可以减少换仓频率,或者减少持有时间?

整体来看,减少净利润断层的换仓频率并不是最佳选择。首先,换仓后的前1-2个月往往是净利润断层超额收益最显著的时段。作为一个基于基本面的动量选股策略,每次换仓对于净利润断层来说都是“动量”信息的一次更新,在换仓后的第1-2个月策略的超额收益最为明显。从这个角度来看,净利润断层策略本身就应该追求更高的换仓频率以提高“动量”的捕捉效率。其次,对于6个“较短动量持续策略”不适合降低换仓频率。这6个策略动量持续时长均在4个月左右;而这6个策略的换仓时点为2月初、5月初、9月初和11月初,通过舍去任何一个换仓时点来降低换仓频率,都会降低策略的胜率和超额收益。第三,对于2个“较长动量持续策略”,降低换仓频率也大概率得不偿失。2个“较长动量持续策略”的换仓时点均为5月初、9月初和11月初,最长持仓时长达到了6个月。但这两个策略获得最大超额收益的时段均是换仓后的第一个月,且持仓前三个月的平均累计超额收益显著大于后三个月的平均累计超额收益。因此对于这两个策略来说,降低换仓频率也大概率得不偿失。

另一方面,对于想要提高持有期间年化收益率的投资者来说,每期减少持有时间至1个月是可行的;但如果在剩余的时间没有更好的替代策略,则持续持有净利润断层至下一次换仓的策略相对较优。正如上文所提到的,净利润断层策略在换仓后的第1-2个月超额收益最为显著,因此如果为了追求持有期间单位时间内的年化收益率,可以在净利润断层策略换仓后短暂持仓1个月,可以达到目的。但是由于净利润断层策略的动量持续时长均大于等于3个月,能够持续获得超额收益,因此如果在剩余时间投资者没有更好的能够跑赢净利润断层的替代策略,我们仍然建议持续持有净利润断层至下一次换仓,从而获得全时段较高的年化收益率。

3

风险提示