(说明:数据来源于wind数据库,数据截至2022年11月6日。)

● 股市流动性跟踪

一级市场:上周IIPO规模为66亿元,前一周IPO规模为86亿元。

二级市场:上周两融规模扩张,新发基金规模扩张,A股二级市场总体呈现资金净流出。流入方面,国内基金(股票+混合)新发行34亿元,两融融资增加119亿元;流出方面,北上资金流出50亿元,南下资金流入315亿元,重要股东减持63亿元,交易费用100亿元。

2022年11月(截至11月4日),北上资金净流入40亿元。上周净流入行业前五名是电力设备、有色金属、汽车、建筑材料、机械设备,净流出行业前五名是食品饮料、公用事业、计算机、通信、电子。

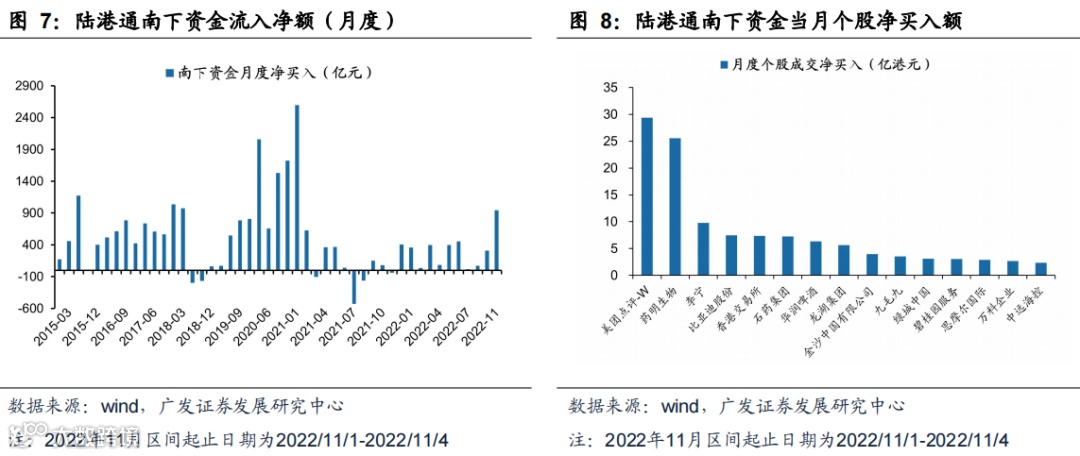

2022年11月(截至11月4日),南下资金净流入267亿元。当月净买入个股前五为美团点评-W、药明生物、李宁、比亚迪股份、香港交易所。

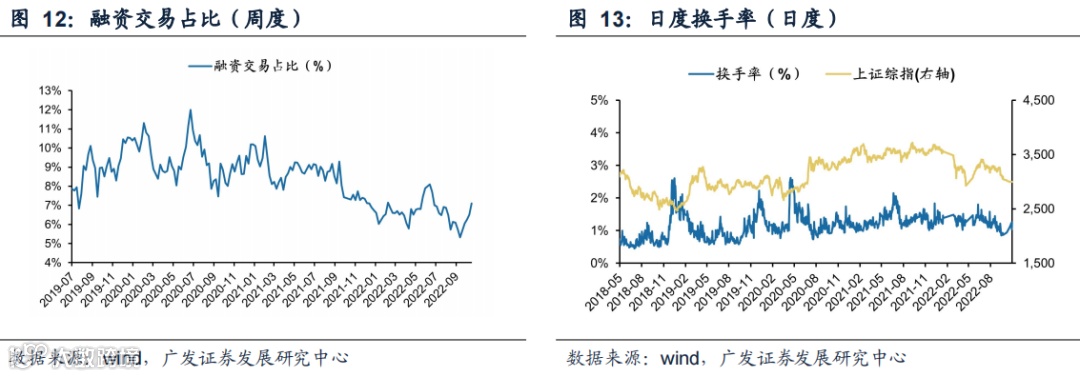

投资者情绪:上周融资交易占比为7.1%,前一周为6.5%;上周日度换手率为1.3%,前一周为1.2%;上周机构资金流入445亿元。

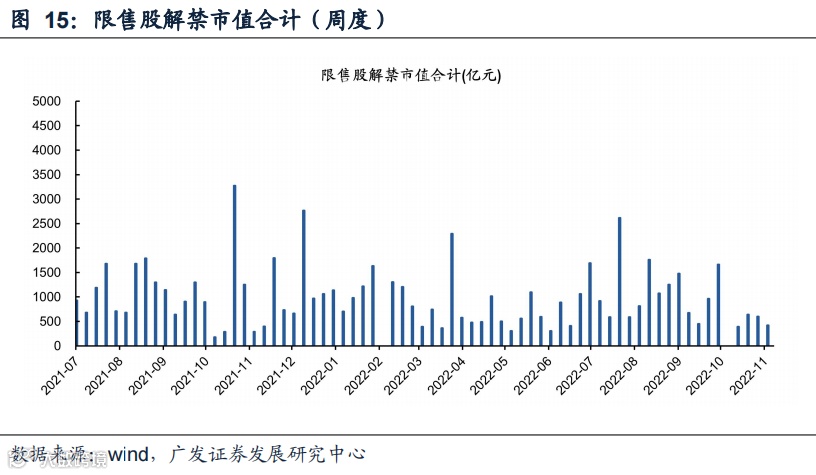

限售股解禁:上周限售股解禁744亿元,前一周限售股解禁598亿元,预计本周限售股解禁678亿元。

●全市场流动性跟踪——“量”:货币投放及派生

● 全市场流动性跟踪——“价”:资金利率及汇率

货币市场:上周短端利率多数上行。上周SHIBOR隔夜利率上行6BP,R001上行6BP,R007下行30BP,DR007下行13BP,3个月同业存单收益率上行2BP。

国债市场:上周1Y国债收益率上行2BP至1.76%,10Y国债收益率上行4BP至2.70%,期限利差上行1BP至0.94%。

● 风险提示:疫情反复,疫情影响超预期,全球经济下行超预期,全球通胀超预期。

一、股市流动性跟踪

说明:二级市场的银证转账数据从17年6月16日以后不再更新,故此后A股资金流动合计数据不包含此项目;本报告数据更新至上周日(2022年11月6日)。

1.1一级市场和二级市场资金流

(3)新发基金(股票型+混合型):上周新发基金规模为34亿元,前一周新发基金规模为11亿元,上周新发基金规模扩张。

(5)陆港通北上资金流入净额:上周陆股通北上资金净流出50亿元,前一周净流出127亿元。截至2022年11月4日,2022年11月北上资金净流入40亿元。上周净流入行业前五名是电力设备、有色金属、汽车、建筑材料、机械设备,净流出行业前五名是食品饮料、公用事业、计算机、通信、电子。

(6)陆港通南下资金流入净额:上周港股通南下资金净流入315亿元,前一周流入259亿元。截至2022年11月4日,2022年11月南下资金净流入267亿元。当月净买入个股前五为美团点评-W、药明生物、李宁、比亚迪股份、香港交易所。

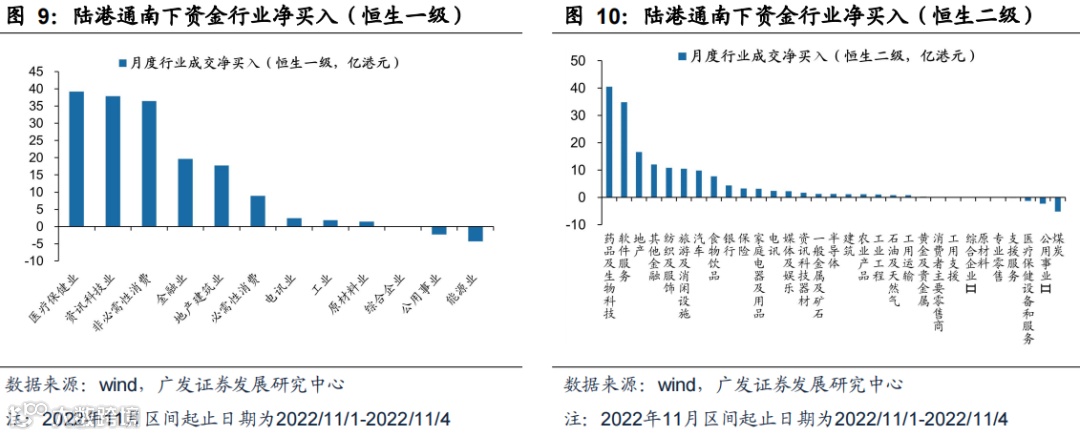

行业结构上来看,恒生一级行业净买入前五名为医疗保健业、资讯科技业、非必需性消费、金融业、地产建筑业;恒生二级行业净买入前五名为药品及生物科技、软件服务、地产、其他金融、纺织及服饰。

1.2市场情绪跟踪

(1)融资交易占比:上周为7.1%,前一周为6.5%;

(3)机构资金流向:上周机构资金流入445亿元,前一周机构资金流出498亿元。

1.3 其他重要指标跟踪

(1)限售股解禁:上周限售股解禁744亿元,前一周限售股解禁598亿元,预计本周限售股解禁678亿元(以2022年11月4日收盘价计算)。

二、全市场流动性跟踪——“量”:货币投放及派生

基础货币投放:上周央行公开市场操作及MLF净回笼7370亿元。上周投放逆回购1180亿元,有8550亿元逆回购到期,逆回购净回笼7370亿元。

信用货币派生:2022年9月,M1增速6.4%(前一期6.1%);M2增速12.1%(前一期12.2%)。2022年9月新增社融3.53万亿元(前一期约2.46万亿元),金融机构新增人民币贷款2.47万亿元。

三、全市场流动性跟踪——“价”:资金利率及汇率

货币市场:上周短端利率多数上行。上周SHIBOR隔夜利率上行6BP,R001上行6BP,R007下行30BP,DR007下行13BP,3个月同业存单收益率上行2BP;

国债市场:上周1Y国债收益率上行2BP至1.76%,10Y国债收益率上行4BP至2.70%,期限利差上行1BP至0.94%;

信用债市场:上周5年期企业债收益率上行4BP,信用利差下行2BP;

理财市场:上周3个月人民币理财产品预期收益率为1.60%;

外汇市场:上周美元兑人民币汇率上行0.19%至7.27。

四、风险提示

疫情反复,疫情影响超预期;

全球经济下行超预期,需求衰退过快;

全球通胀超预期,导致全球货币政策持续收紧。

本报告信息

对外发布日期:2022年11月8日

分析师:

韦冀星:SAC执证号:S0260520080004

戴康:SAC 执证号:S0260517120004,SFC CE No. BOA313