本文为安信宏观组近期发布的关于12月中旬的经济数据点评,内容摘要如下。

安信宏观:韦志超、袁方

基建发力带动黑色、水泥等行业量价齐升,并大幅推升11月工业生产增速。但作为逆周期调节的工具,未来基建投资回升的延续性有待观察,明年经济或许仍然缺乏趋势反转的力量。

近期通胀、经济数据超预期对利率债的影响并不明显,这或许反映出市场对未来经济的预期仍然偏谨慎,对通胀上涨导致货币政策调整的担忧逐步消退。未来利率债收益率趋势下行的节奏可能需关注明年一季度的政策情况。

在最近的议息会议中,联储对美国经济预期走势更加乐观。美国的就业、消费、制造业数据逐步向好,权益和债券市场在同步吸收经济向好的预期。随着海外政治经济的不确定性下降,国内市场的变化将更多取决于自身的经济金融状况。

11月规模以上工业增加值同比增速为6.2%,较上月大幅回升1.5个百分点。其中限产组大幅回升3个百分点,对照组回升0.9个百分点。同期物量数据层面,生铁、粗钢、水泥、焦炭等均出现明显回升,经济出现短周期的回暖。

观察同期的价格数据,11月流通领域生产资料价格,PPI环比均出现回落,而南华工业品指数,焦炭、螺纹钢等黑色链条以及水泥价格均表现较强。

结合量价数据,尤其是水泥、黑色链条量价齐升的情况来看,经济短周期的回暖可能并非源于存货回补的助推,而是源自基建、地产走强的影响,这也与同期基建显著回升,地产温和反弹的数据相一致。

11月规模以上工业增加值同比增速为6.2%,较上月大幅回升1.5个百分点。其中限产组大幅回升3个百分点,对照组回升0.9个百分点。同期物量数据层面,生铁、粗钢、水泥、焦炭等均出现明显回升,经济出现短周期的回暖。

观察同期的价格数据,11月流通领域生产资料价格,PPI环比均出现回落,而南华工业品指数,焦炭、螺纹钢等黑色链条以及水泥价格均表现较强。

结合量价数据,尤其是水泥、黑色链条量价齐升的情况来看,经济短周期的回暖可能并非源于存货回补的助推,而是源自基建、地产走强的影响,这也与同期基建显著回升,地产温和反弹的数据相一致。

去年至今房地产投资增速始终维持10%左右,显示市场化的补库存行为或许是支撑地产投资的主要力量,本月地产投资的温和回升符合今年以来的波动模式。而基建投资的显著回升或许是支撑短期固定资产投资以及工业生产最为主要的力量。四季度以来基建相关政策频频出台,比如基建项目资本金比例下调,专项债使用领域进一步控制,专项债扩容并在明年一季度发行,这些政策无疑对基建活动的回暖逐步产生影响。

回顾历史,基建往往作为政策对冲经济下行的主要手段。比如2011年上半年,2013年上半年,2016年上半年以及去年四季度,基建的发力在一些时间段也使得经济有短周期的复苏,如2012年的下半年,2016年的下半年。但值得注意的是,基建的发力往往与地产的放松同时发生,而地产波动又与全球工业活动存在紧密的关系,如2012年和2016年。

当前的情形是地产政策持续处于偏严的状态,而随着明年存货重建的结束,地产投资有趋势回落的压力。全球经济和贸易活动有企稳的迹象,但显著的回升或许仍需等待。在此背景下,基建的发力看起来可能会对短期经济能形成支撑,但这种逆周期调节的力量很难使得经济出现趋势反转。

明年地方专项债的扩容和提前发行未来有助于基建的短期恢复,但中央对地方政府债务的限制仍然偏严,地方政府偿债压力趋于增加,加杠杆的意愿普遍偏弱,未来基建投资回升的延续性有待观察。

12月中央经济工作会议的政策基调以稳为主,财政政策的继续发力可以预期,明年进一步的减税降费,赤字率的提升,专项债的扩容可能会稳步推进。货币政策层面,方向上仍然宽松,但在债务去化的大背景下,货币政策的宽松幅度或许将低于过去,宽松的节奏取决于经济下行的情况以及通胀的走势。

合并来看,明年企业部门和金融机构仍处于资产负债表的修复之中,在此背景下,地产存货回补结束导致的投资回落将对经济产生额外的压力。未来经济的亮点可能源自出口链条,随着海外主要经济体宽松货币政策的逐步见效,以及中美贸易摩擦的阶段性缓和,海外经济有望出现企稳复苏。中国的出口以及外需依赖度较高的制造业投资领域可能出现温和回暖。国内货币政策的逐步宽松,外需链条的温和回暖将有助于减缓经济下行的压力。

12月18日,央行公开市场开展1500亿元14天和500亿元7天逆回购操作,净投放2000亿元。其中7天期逆回购中标利率2.50%,与上次持平;而14天期逆回购中标利率2.65%,较上次下行5bp。

11月以来,MLF、7天逆回购以及LPR利率相继同幅度下调5bp,体现各级利率联动性增强,显示出央行对流动性的呵护以及对经济下行的关注。

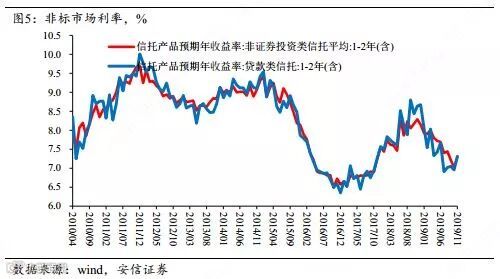

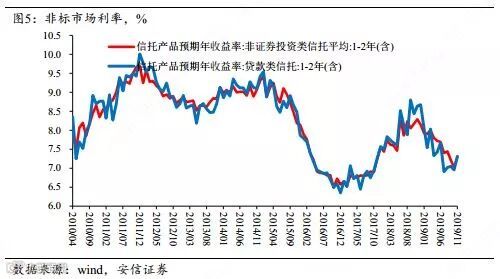

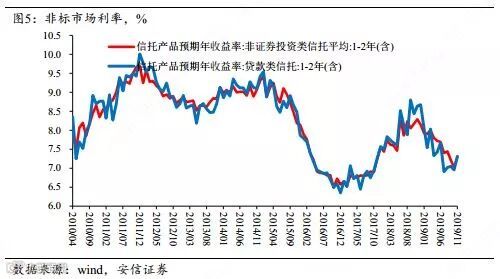

债券市场方面,近期通胀、经济数据超预期对利率债的影响并不明显,这或许反映出市场对未来经济的预期仍然偏谨慎,对通胀上涨导致货币政策调整的担忧消退。信用利差11月以来持续下行,与此同时社融、信贷逐步恢复,看起来实体经济的融资环境在逐步改善。但如果从非标市场利率来看,这一过程未来仍有较大空间。

当前宏观经济基本面显著弱于2016年年底的情况,而且中央对国企和地方政府的负债约束更严,实体经济对资金的需求理应更弱,同时利率水平理应更低,而实际情况是当前市场利率仍高于2016年年底的水平,这或许表明信贷市场的恢复仍有一段长路。去年民营企业家座谈会后,去杠杆进入纠偏阶段,市场的信贷环境开始改善,经历了一年左右的时间,从微观感受来看,头部民营企业融资压力显著缓解,但整个民营企业的融资环境仍有较大改善空间。

未来信用市场的不确定性在于中小银行资产负债表的清理未来会如何展开。今年6月份包商银行事件的发生引发同业市场的重新定价,并对中小银行的负债端产生冲击,随后央行一系列的流动性操作平抑了市场的波动,后续锦州、恒丰银行的处理方式安抚了市场情绪。明年对一系列资不抵债的中小银行如何处理仍存不确定性,以包商银行这种模式实现出清的可能性看起来较低,但在吸收社会资本、惩罚不法股东等操作过程中,信用市场是否会受到冲击,仍需密切留意。

未来利率债收益率趋势下行的时间可能需关注明年一季度的政策情况。近期召开的中央经济工作会议以稳为主基调,市场对政策加大逆周期调节的预期升温。明年一季度信贷的恢复、专项债的提前发行以及基建投资的回暖可能会对收益率形成冲击,但其规模和幅度仍需跟踪短期政策变化。站在全年的角度来看,明年随着通胀的回落、经济的走弱以及货币政策的宽松,收益率存在趋势下行的可能。

12月美联储全票同意维持联邦基金利率在1.5%-1.75%区间不变,点阵图显示2020年将维持利率不变。美联储在决议声明中删除“前景不确定性依旧存在”的措辞,小幅下调通胀和失业率预期,对经济和通胀的预期走势更加乐观。随后鲍威尔在发布会上称:需看到通胀明显上升,才会考虑加息。

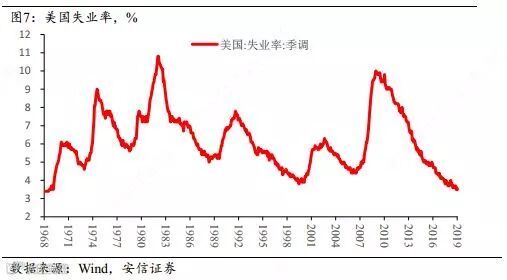

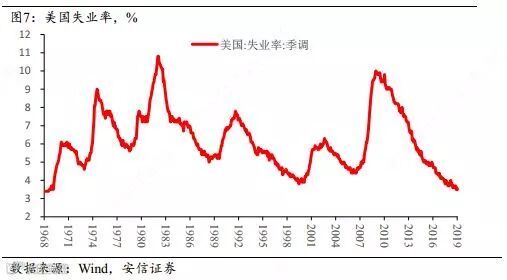

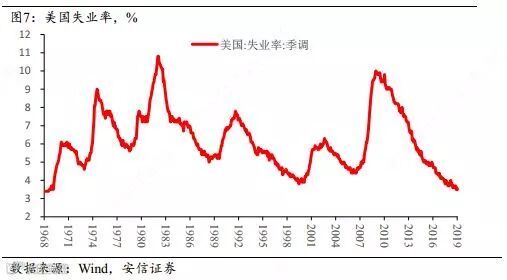

联储对未来经济预期乐观与持续表现强劲的就业市场有关。11月美国新增非农就业高达26.6万人,远超市场预期的18.7万人,新增非农就业连续两个月超预期增长;与此同时,美国11月失业率3.5%,较上月降低0.1个百分点,为1969年以来最低水平。

12月美联储全票同意维持联邦基金利率在1.5%-1.75%区间不变,点阵图显示2020年将维持利率不变。美联储在决议声明中删除“前景不确定性依旧存在”的措辞,小幅下调通胀和失业率预期,对经济和通胀的预期走势更加乐观。随后鲍威尔在发布会上称:需看到通胀明显上升,才会考虑加息。

联储对未来经济预期乐观与持续表现强劲的就业市场有关。11月美国新增非农就业高达26.6万人,远超市场预期的18.7万人,新增非农就业连续两个月超预期增长;与此同时,美国11月失业率3.5%,较上月降低0.1个百分点,为1969年以来最低水平。

新近公布数据也指示美国经济在逐步好转。12月美国Markit制造业PMI指数52.5,较上月回落0.1个百分点,维持在较高水平;12月美国消费者信心指数99.2,连续四个月上涨,表现强劲。

去年四季度以来美国经济持续回落,回头来看,这或许和联储过于激进的货币政策相关。今年以来经历了三次降息以后,美国的利率又回到有助于经济恢复的水平上,市场对经济的预期开始逐步转向乐观,经济数据也在不断确认这一情况。

尽管近期美国在政治层面出现扰动,但经济数据转好可能仍会延续。美国时间12月18日,美国众议院通过了针对特朗普的两条弹劾条款,特拉普成为美国历史上第三位被弹劾的总统,但该弹劾的最终成功需获得由共和党占多数的参议院2/3以上议员通过,这或许意味着弹劾几乎难以成功。

欧洲方面,本月欧央行议息会议决定继续之前会议决议,维持欧元区三大基准利率不变,并将持续11月1日重启的每月200亿欧元的资产购买计划(即每月量化宽松200亿欧元)。新任欧央行行长拉加德表示,在欧元区通胀预期朝着接近但低于2%的水平出现强劲增长势头前,预计欧元区基准利率将维持在当前水平或更低水平。

随着中美达成第一阶段贸易协议、美国和欧洲经济出现企稳,欧美权益市场持续上行,美国标普500指数不断突破新高,德国DAX30指数也已经达到2018年初以来的最高点;美国和德国10年期国债收益率也都出现持续回升。

12月13日,英国大选中,现任首相约翰逊所在的保守党赢得下议院650个席位中的365席,获得议会绝对多数,这意味着无协议脱欧风险将大幅降低,协议脱欧将成为未来的主要方向。英国大选后,英镑明显升值,英国富时100指数当天大幅上涨2.25%。

往后看,随着中美贸易战的阶段性缓和、全球主要央行货币政策效果的显现以及英国脱欧不确定性的降低,外部环境对中国市场的拖累将进一步降低,国内市场的变化将更多取决于自身的经济金融状况。

国证国际

国证国际