问题1:期货交易有一种境界,就是不再是你自己在主导交易,而是市场在自动为你交易,你认为如何?

最简单的,最基础的理解就是:交易者开始不再臆测行情,开始意识到走势才是最真实的存在。他们开始被动的跟随行情。

当然,我觉得还有另一种解释。

我在很早的时候曾经提过一个观点,当我讲给别人听的时候,他们大多数都一脸震惊的表情。

我觉得他们看我的眼神就像是在看一个,傻子一样…

我当时说:想要永远不被市场淘汰,你要成为市场。

意思就是,市场永远存在,市场不会灭亡,那么我们唯一可选的路就是成为市场。而想要成为市场,我们就要用市场的角度去思考交易。

所有投机市场的特点,都会有一个特点:在大多数时间里,行情都比较容易操作。或者说,不激烈。这个阶段,其实人们的亏损是温和的,是有限的。而且大多数时候都可以盈利。

然而,行情总是会出现某些“暴躁”时刻,这个时候的杀伤力才是最强的。但是,这个时刻,相对于“温和期”而言,比较短暂。

这是市场的特点。

只有这样,才会有人来交易,才能够维持市场的稳定。

所以,股市里,常把某些行情称呼为:割韭菜。这句话虽然感觉有些不得体。但是,这句话对这个现象的形容还是挺生动的。

前面的过程是“养”,后来的过程是“割”。

这是均衡市场的最好方法。你不能上来就狂割,因为这样会让市场被消灭,来一个亏一个,哪有什么市场?

那么我们想象一下,如果有一个人他的方法非常无敌,一年几倍几倍的,他可能会长远吗?

根本不能,如果他长远的话,那所有人的钱都会被他赚走。而市场存在才是根本,稳定的暴利会击垮市场,所以,市场为了稳定存在,必然消灭掉这种类型的人。

这是基础。

另外,从大框架来看,市场由三部分组成:赢者,输者,服务者。

赢者必然为少数,如果大多数人都赚钱的话,加上手续费…那谁亏钱?这根本就不可能发生。所以,为了更好的保护市场,赢者的模式必然要符合一下两点:

1、与大多数人相反的逻辑。2、要在大多数时间内反馈市场。

第一点很好理解,第二点的意思就是,你要明白亏损的合理性。如果你站的足够高,你应该明白:你付出的所有试错成本都是有使命的。

比如,创新高买入止损。它的使命是什么?它的使命是让摸顶的人觉得自己的方法是正确的。

所以,当一个交易者的思路逻辑基于市场的角度去设计之后,他的交易模式就无限接近于市场的本质。

长期,稳定的存活下去。

这个时候,你的资金,就是市场权衡各方面均衡的武器。市场用的你资金来养,用你的资金来割。

你就是市场本身。

或许这就是题目的一种解释方式。

问题2:期货K线图上,设几根均线较为合理?为什么?

期货投机交易,最神奇的一点就在于,根本就没有什么固定的标准。就是没有什么确定性。当然,人们都喜欢确定性。所以,我们总是看到很多交易者一定要问个具体数值。

因为这样最高效。

但是,真没有。

一根均线有一跟均线的好处,两根有两根的特点。它们各有利弊,各有不同的观察角度。

同样一个K线图走势,你用一根均线观察的结果,和用两根均线观察的结果是不一样的。

某些位置,可能在一根均线之上,但是双均线却是处于死叉状态。

那么,这种走势,行情是会涨?还是会跌?

我们当然不知道。

因为未来是不可预测的,均线更是指标,指标的算法都是具有滞后性的,所以,当前的状态,我们是无法知道行情会涨还是会跌的。

均线的用法,不是预测未来的走势,彻底的洞察到这一点,你就会知道你设计几根均线都是一样的。面对的都是不可知的未来。

只有那些以为均线可以判断出未来走势的人,才会纠结到底用几根均线,用哪几根,因为他们一直在尝试窥视未来。

而真正洞察到走势是不确定的人,他们知道,均线所承载的,仅是他们的交易逻辑:截断亏损,让利润奔跑而已。而具体的不同数值的均线,不同组合方式的均线,代表的,是不同的观察角度,是不同的胜率和盈亏比而已。

你要在这里寻找自己适合的均线组合方式,而非问别人。

问题3:为什么有些期货交易员认为,当单子开始浮盈后,要尽快将止损拉至成本线?

很明显,这样是追求一种心理上的舒适感。

在期货交易中,我们有两个本能会被各种重复的考验。一个是厌恶损失,一个是厌恶不确定性。厌恶损失很明显,我们不喜欢损失的感觉,而不确定性同样会让我们难受,因为确定性会带来安全感。

所以,大多数期货交易者采用的交易方式就是,损失后死扛着,渴望不亏。而盈利后尽快落袋为安,因为持仓浮盈有消失的可能性。

但是,有一些人他们经过了一段时间的交易之后,他们发现了,期货交易者不应该那样做,因为那样的总体逻辑根本就是错误的,死扛,见好就收,实际上是没有正向收益的。他们知道,做期货交易应该截断亏损,让利润奔跑。

但是,这种方式是需要拥抱损失,拥抱不确定性的,对人的本能是一种考验,而在本能的舒适程度和正确的交易模式之间,有一种过渡的方式,这种方式就是有浮盈之后,提高止损到成本线。这种模式,慢慢的拉高成本线到成本之后,会让我们产生一种,这笔交易反正不会亏的“确定性”感觉。

这就是这种交易方式的由来。

然而,从根本而言,这种方式并不是说最完美的方式,它只是可行的方式之一。因为你调整的止损线,同样盈亏比和胜率也跟着改变了。

举个例子。

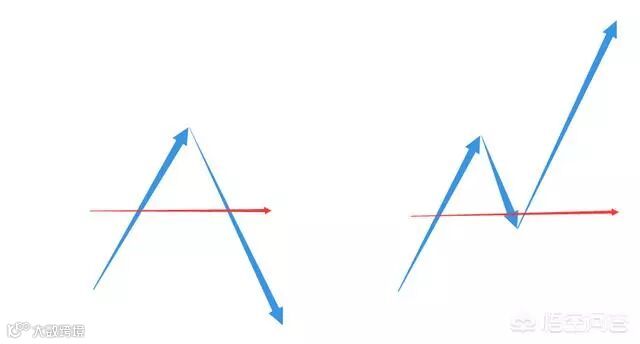

第一种,红线是成本线,当你浮盈到最高点的时候,你把止损线上移到了成本线。这个时候,行情大跌,你在成本线止损了,这个时候,你的行为得到了正反馈,你本来应该止损的单子,结果保本出了。

第二种,红线依然是成本线,当你浮盈到最高点的时候,你把止损线上移到了成本线,这个时候,行情下跌,然后恰好跌到了成本线以下几个点,然后再次启动。这一次呢?

这一次,你原本止损线可以拿住的单子,因为你调整了止损线到成本线,被“洗”出去了。这一次,你得到的就是负反馈。

所以,这两种方式各有利弊,没有更好一说。

就像是一个正方形,你改变它的形状,但是它面积并不改变。对一套交易系统添加这个条件的话,本质上就是修改了系统的“形状”,并没有改变根本。

所以,有浮盈后,并非一定要提高的成本线,当然,可以选择提高到成本线。

做期货交易,要有辩证的能力。

来源丨天启量投

喜欢我,就给我一个“好看”

版权声明:和讯期货除发布期货市场行情评述、行业要点解读等原创文章外,亦致力于优秀财经文章的交流分享。部分文章推送时若未能及时与原作者取得联系并涉及版权问题,请及时联系删除。