万科争夺战愈演愈烈

在王石明确表态不欢迎宝能成为万科第一大股东后,万科于昨天中午停牌,又有媒体曝出万科总裁郁亮12月17日已经亲赴华润置地商谈,不过商谈细节不详。

人民网援引知情人士称,万科拟定向三家央企增发。另有一位知情人士称,中粮集团或许会成为万科现有管理层的潜在支持者。目前主政中粮集团的是宁高宁,宁高宁在2004年之前长期担任华润集团董事长,万科王石与宁高宁十分交好。

该人士称:“宁高宁当年在华润对万科十分支持,包括长期持有了万科股份,并且放手万科推行职业经理人主导的现代企业治理模式。即使现在宁高宁不再主政华润集团, 但是与王石和万科仍然颇有渊源。”目前华润通过二级市场继续买入万科股份的可能性较低,因此找到中粮集团等资本方进行定增与华润结成一致行动人的可操作性更强。

今天(12月19日)上午7:51,王石在其个人新浪微博上转载了一篇黄生的文章,题为《万科被野蛮入侵背后的真相,一场大规模洗钱的犯罪》,并留言“下星期一见”。不过,王石随后删除了该微博。

20日晚间,中粮集团董事长宁高宁回复腾讯财经《棱镜》对此予以否认,其称“没这事。

黄生在文章中直指宝能系“洗黑钱”。他提到,“保险公司成为了一个洗钱的重要通道,就是大量的黑钱通过定向买入万能险或者投连险”。而万能险正是前海人寿的重要产品。他称,“只要查查这些万能险是被谁买走了,提供贷款给这家公司的谁,就能查清楚这些黑钱的来路了。”

黄生又进一步称:“在深圳的潮汕人,控制和掌握了规模巨大的地下钱庄,一个浙江的地下钱庄就洗钱数千亿,深圳的潮汕人地下钱庄所控制的洗钱规模只会比浙江更大,因此拿出几百亿黑钱来通过保险公司通道买入万科,完全不成问题。”

险资缘何青睐房地产?

“宝能系”强势逼宫万科,不仅掀起了一波对“野蛮人”的讨论,也引发了人们对近年来险资凶猛举牌的关注。

事实上,中小保险公司举牌上市公司的做法早已有之,生命人寿在2013年1月28日即已举牌农产品,至2014年9月30日已连续举牌5次,持股比例从0%一直到25.016%。但是直到2014年12月安邦连续举牌招商银行、金融街、民生银行、金地集团以后,保险公司举牌上市公司的做法才受到广泛关注,不少中小保险公司跟进,2015年下半年以来该趋势尤为明显。直到此次宝能系举牌万科,险资举牌进入高潮。

国泰君安分析师刘欣琦、耿艳艳、孔祥研究发现,此轮举牌参与主体都有着共同的特点:中小保险公司,负债端成本较高,投资端压力较大。

目前,已参与举牌上市公司的保险公司主要是阳光保险、国华人寿、前海人寿、生命人寿、安邦集团、华夏人寿、人保集团等几家公司,其中人保集团旗下寿险公司和财险公司只在

2015年7月9日举牌兴业银行,可能与大型保险公司参与救市有关。其他均为中小保险公司,并且主要是寿险公司。

参与举牌的保险公司基本具备以下共同点:

1)多数为中小保险公司,按照保费收入排名很难进入第一梯队,因此主要依靠扩大万能险规模在业务上进行突围。

2)万能险结算利率普遍在5%以上,保单负债成本较高,因此投资端的举牌至重大影响采用权益法核算,在账面上能提高保险公司的投资收益率,但是要覆盖负债端的成本,仍然需要分红等现金流入,因此在同等情况下,高现金分红的公司更受保险公司青睐。

国泰君安认为,保险公司举牌业绩优质上市公司,并一直举牌至重大影响,不排除后续提高上市公司现金分红比例的可能性。而此次“宝能系”举牌的万科正是属于“高现金分红”的公司。

研究反映出一个非常重要的特点,即保险公司非常偏好举牌房地产公司,在国泰君安的样本中,被举牌的房地产公司数量占全部被举牌上市公司的31.25%。

对此,国泰君安解释称,保险公司投资房地产公司不仅可以获得相对稳定的回报,而且具有前瞻性:

1)通过参与房地产经营或者加强与房地产公司合作,寻找好的不动产项目,扩大投资性房地产的占比。房地产投资回报率比较稳定,且与二级市场关联度较低,有利于提高和稳定保险公司的总投资收益率。并且在偿二代下投资性房地产的资本占用也较低,以历史成本计价的投资性房地产的房地产价格风险最低资本基础因子为0.08,以公允价值计价的投资性房地产的房地产价格风险最低资本基础因子为0.12。

2)若今后保险资金运用监管政策进一步放开,目前举牌房地产公司具有前瞻性布局的意义。美国等国家的保险资金可以通过贷款的形式,直接对接实体经济,甚至发放个人住房按揭贷款。我国目前保险资金不能开展贷款业务,可选择的投资品种不足,实践上形成约四分之一的保险资金存放于银行。在我国保险资金运用渠道不断放开的监管背景下,抵押贷款的放开是个前瞻性的方向,并且随着我国资产证券化进程的推进,保险公司在投资资产证券化产品上,如抵押贷款支持证券等,有望取得突破式发展。保险公司布局房地产公司,参与房地产公司经营或者加强与房地产公司的合作,对于今后参与抵押贷款和MBS的投资具有前瞻性布局的意义。

参照美国的保险业发展,中国保险公司在房地产业确实仍有很大发展空间:

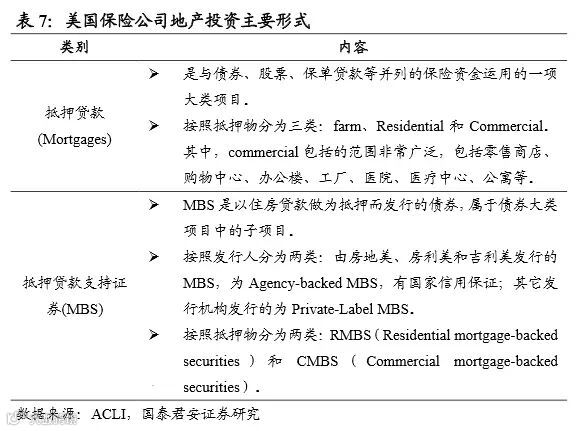

美国保险公司地产投资主要有两类,一类是抵押贷款(Mortgages),是与债券、股票、保单贷款等并列的保险资金运用的一项大类项目;另外一类是抵押贷款支持证券(MBS),是以住房贷款做为抵押而发行的债券,属于债券大类项目中的子项目。

2010-2014年美国保险行业抵押贷款规模从3132.6亿美元提高至3934.3亿美元,年均复合增速5.9%;在投资资产中的占比从6.4%提高至6.8%。

2014年美国保险行业MBS投资规模达到6230.6亿美元,占总投资资产的比例为10.8%。