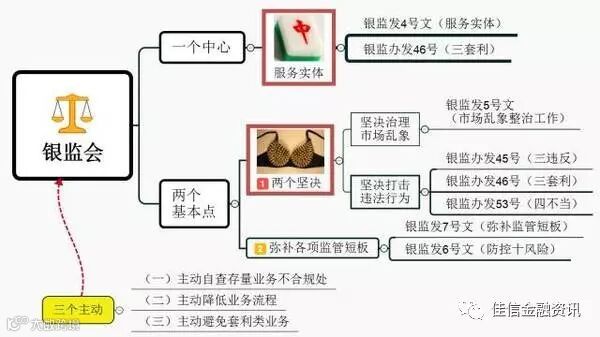

解读:总结这7个文件,可以总结为一个中心,两个基本点。

一、一个中心——以回归本源、回归主业、服务实体、防范风险为中心

解读:“实体为王”的时代已经开启。

(一)银监发4号文(服务实体)

四号文是近期密集发文中的纲领性文件,从银监会发文的“办文机构”来看,此文件为“政策研究局”发办。

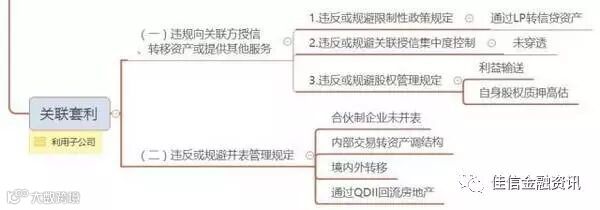

二、杜绝套利(监管套利、空转套利、关联套利)46号文

解读:“三套利”的办文单位为银监会资管处。杜绝套利的目的是将流动性引入到实体经济中。

二、两个基本点之一(要坚决治理市场乱象,坚决打击违法行为)

(一)银监发5号文(市场乱象整治工作)

解读:5号文的银监会内部办文单位为“现场检查局”,此文主要为审查银行的内部控制体系的完备性。其中人员行为中“人员关系”一栏的审查已成为市场从业人员普遍担忧的点,“关系户”“吃空饷”等行业特有现状将在未来得到一定程度缓解。

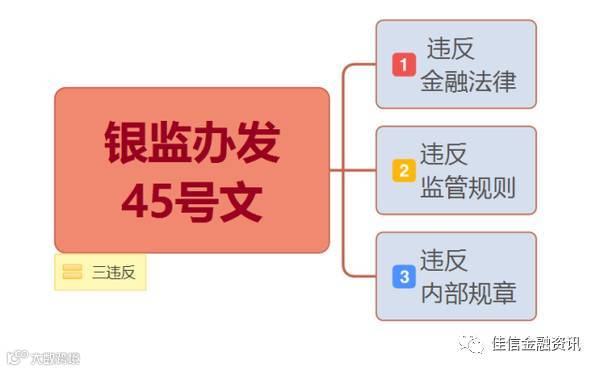

(二)银监办发45号(三违反)

解读: 5号文的银监会内部的办文单位为“现场检查局”。

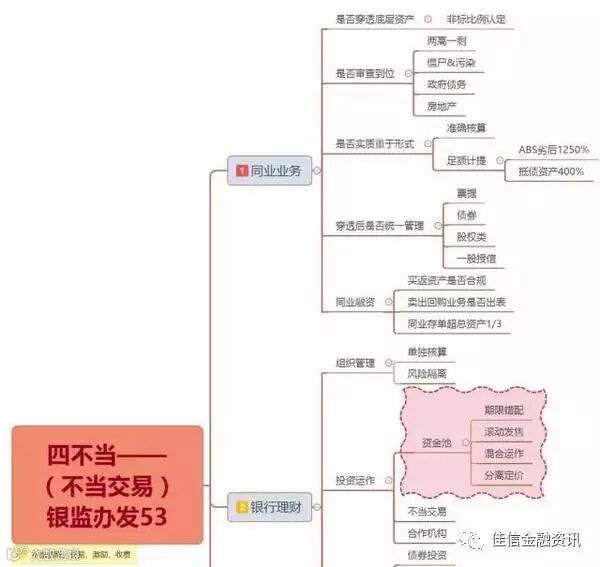

(三)银监办发53号(四不当)

解读:“四不当”的办文单位为创新部。有同业的小伙伴戏称,如果能提前两年拿到“三套利”“四不当”的这两个文,那就发财了。确实,此次密集出台的政策对市场中常见业务的覆盖面面之广,令人佩服。

三、两个基本点之二弥补各项监管短板

(一)银监发6号文(防控十风险)

解读:6号文7号文的银监会内部办文单位均为“审慎规划局”,该部门主要为政策查漏补缺,弥补短板,未来政策的变更也主要依赖于该部门的协调。

(二)银监发7号文(弥补监管短板)

《关于切实弥补监管短板提升监管效能的通知》(银监发﹝2017﹞7号)主要提出了法规制度建设的蓝图,要求制定和修订26个管理办法/条例。另外,该文件也对加强现场与非现场检查、股东管理、信息披露、监管处罚等方面提出了进一步要求。

文件中所列法规的陆续出台后,会有机会在相关领域产生较大影响,需要密切关注和跟踪。待制定、完善的法规清单如下:

一、制定类

1、《商业银行押品管理指引》

2、《商业银行表外业务风险管理指引》(修订)

3、《银行业金融机构股东管理办法》

4、《商业银行委托贷款管理办法》

5、《交叉金融产品风险管理办法》

6、《金融资产管理公司资本管理办法(试行)》

7、《商业银行流动性风险管理办法(试行)》(修订)

8、《商业银行大额风险暴露管理办法》

9、《国家开发银行监督管理暂行办法》

10、《政策性银行监督管理暂行办法》

11、《商业银行信用风险管理指引》

12、《网络借贷信息中介机构信息披露指引》

13、《商业银行银行账户利率风险管理指引》(修订)

14、《网络小额贷款管理指导意见》

15、《银行业监管统计管理暂行办法》(修订)

16、《商业银行理财业务监督管理办法》

二、推进类

17、《商业银行破产风险处置条例》

18、《融资担保公司管理条例》

19、《信托公司条例》

20、《处置非法集资条例》

21、《全球系统重要性银行监管指引》

22、《商业银行系统重要性评估和资本要求指引》

三、研究类

23、《关于规范银行业务治理体系的指导意见》

24、《商业银行资产证券化资本计量规则》(修订)

25、《商业银行信息披露管理办法》(修订)

26、《全球系统重要性银行总损失吸收能力监管办法》

(解读:以上加粗的相关条款需要后续密切关注。)

四、应对措施——三个主动

根据以上总结,现阶段从业务层面,笔者认为可以做到“三个主动”来应对监管,并发展业务。

(一)主动自查存量业务不合规处

存量业务中可能存在的不合规处主动自查,主动整改。

(二)主动降低业务流程

精简交易流程,能用一层通道的尽量只用一层。

(三)主动避免套利类业务

深入调查底层客户需求,主动规避套利类业务。

PPP,并购基金,PRE-IPO企业直投,上市公司定向增发(增发内容为直接投入到实体经济的项目)。

对脱实向虚,资金空转类套利业务,主动规避。

暂未受监管影响的业务品种:

强监管下大投行、大资管类重点业务审查要点、违规风险分析及业务调整思路

一、监管政策变化及影响分析

1、商业银行面临的整体经营形势分析

2、4月26日中央政治局金融工作专题会议背景、内容、要求及宏观监管趋势分析

3、银监会“八道金牌”主要内容及影响分析

--从郭树清3月2日演讲内容分析未来监管力度;

--“八道金牌”的核心目的、整体监管思路、整体监管方案、具体监管措施等内在逻辑分析;

银监发4号文(向实体)主要内容、正负面影响分析;

银监发5号文(整乱象)主要内容、正负面影响分析;

银监发6号文(新思路)主要内容、正负面影响分析;

银监发7号文(新方案)主要内容、正负面影响分析;

银监办发43号文(查源头)主要内容、正负面影响分析;

银监办发45号文(强基础)主要内容、正负面影响分析;

银监办发46号文(回本源)主要内容、正负面影响分析;

银监办发43号文(专主业)主要内容、正负面影响分析

4、人民银行MPA深化执行主要内容及影响分析

5、证监会“八条底线” 主要内容分析及影响分析

6、农金金融机构11号文、215号文主要内容分析及“八道金牌”的叠加影响

7、21016年42号文、82号文主要内容分析及“八道金牌”的叠加影响

8、“十乱象”及相关风险案例分析

某银行委托投资风险案例;

某银行协议存款投资案例;

某银行理财投资风险案例;

系列票据风险案例;

证监会公布的系列案件

二、新监管政策同业投行及资产管理业务经营策略

1、商业银行综合化经营与资本约束

2、商业银行经营趋势的六种策略性建议

3、商业银行综合化经营策略转变及方向

4、商业银行综合化经营的重点行业方向及产品创新趋势概述

5、综合化经营与商业银行传统公司、零售、金融市场业务的联动策略

三、新监管政策下商业银行综合化资产组合策略

1、新监管政策下商业银行从事同业业务的基本产品及投资组合策略分析

2、新监管政策下商业银行从事票据业务的基础产品及投资组合策略分析

3、新监管政策下商业银行从事投资银行业务的产品切入点及业务发展策略

重点包括但不限于以下产品在新监管环境下的优化创新:

货币业务(货币经纪、同业存款操作技巧、不同客户资金营销技巧、spv存款吸收技巧);CD的未来发展及监管应对;同业活期宝产品的灵活运用;

治理嵌套乱想背景下的同业投资业务(含新监管背景下的特定目的载体的产品包装与投资,交易结构设计与优化,合规风险把控要点等)

新监管政策,尤其是“十乱象”梳理背景下的信托、券商资管、基金子公司资管、私募基金等资产管理产品的影响及创新探讨;

应收账款信托(资产管理计划等)、土地抵押信托(资产管理计划等)、股票配资信托(资产管理计划等)模式及案例及新监管政策的影响分析

结构化信托、伞型信托基本模式介绍,重点应用案例及新监管政策的影响分析

四、新监管政策背景下的商业银行综合化金融应用案例和模式

1、中小银行综合化金融服务(重点针对中小银行尤其是农金系统银行面临的11号文、215号文等不利的监管环境,结合“八道金牌”的新要求,就如何实现非标投资并规避合规风险,结合相关案例详细辅导)

2、新监管政策背景下的非标转标(包括概念、原由、非标准化债权资产的相关规定的详细解读,非标转标的主流途径等)

3、新监管政策对资产证券化业务的影响(从资产证券化的概念、流程、途径入手,结合实际案例,解剖中小银行通过资产证券化在服务传统客户、突破资本约束、突破非标及资产管理去杠杆等监管限制等方面的模式和方法)

4、新监管背景下的房地产夹层融资(系统梳理房地产夹层融资的概念,重点讲解夹层融资类投资债权融资双SPV模式、SPV模式(股+债结构)、地产基金模式(股+债结构)等最新的创新模式,开辟中小银行高收益投资的新领域 )

5、新监管背景下的应收账款收益权投资(包括政府平台类应收账款收益权投资、PPP应收款收益权投资、核心企业反向保理应收款收益权投资、固定资产证券化之租赁应收款收益权投资等产品的结构、模式、方法等)

6、82号文背景下的银行资产转让(包括系统梳理了我国关于信贷资产转让的相关规定,系统介绍信贷资产收益权转让业务模式和背景,详细解读82号文,并分析82号文对信贷资产转让的影响、对资产证券化的影响、对不良资产处置的影响、对商业银行下一步经营的营销及对策分析等)

A老师 :佳信银培特聘讲师、现任职某国有银行总行同业金融部负责人。

B老师:某全国性股份制商业银行投行部负责人、理财管理专家!从事银行理财业务10年,在投行资管、理财产品设计、资产投资、风险控制、销售管理等领域中的理论知识和实际经验均十分丰富

时间地点:

2017年6月3-4日·厦门

上午·9:00-12:00

下午·14:00-17:00

(具体地址上课前一周通知)

报名方式:咨询潘老师微信13311160899

来源说明:有道云笔记

版权说明:感谢作者的辛苦付出与创作,如转载涉及版权等问题,请作者与本网联系,QQ:464491509,我们将在第一时间处理,非常感谢!

关注佳信金融资讯 请扫描下面的二维码,或者在您“添加朋友”栏搜索公众号佳信金融资讯 或微信号jiaxinedu