一、交换债简介

(一)可交换债的概念

可交换债券全称为“可交换他公司股票的债券”,是指上市公司股份的持有者通过抵押其持有的股票给托管机构进而发行的公司债券,该债券的持有人在将来的某个时期内,能按照债券发行时约定的条件用持有的债券换取发债人抵押的上市公司股权。可交换债券是一种内嵌期权的金融衍生品,严格地可以说是可转换债券的一种。

(二)与可转债的异同

(1)相同点

(2)不同点

(三)功能和意义

(1)融资:由于可交换的债券发行人可以是非上市公司,所以它是非上市集团公司筹集资金的一种有效手段。

(2)提供了一种新的流动性管理工具:一些上市公司的股东因经营上出现暂时的资金困难,不得不抛售股票以解燃眉之需。可交换债券推出后,这类股东可以通过发行可交换债券获得所需资金,而无需抛售股票。

(3)股市稳定器:可交换债事先锁定了未来的换股价格,该特点决定了其持有者大多数是长期看好公司、对换股价格较为认同、具有价值判断能力的投资机构,这有利于稳定市场预期,引导投资理念的长期化和理性化。

(4)为机构投资者提供了新的固定收益类投资产品,有利于加强股票市场和债券市场的连通。可交换债券的特点是,投资人同时获得了按照票面利率享受利息和按换股价格交换股票的期权,这使可交换债券比较适合追求稳定收益的机构投资者。

(四)类型

2015年以前可交换私募债主要是延续发展中小企业私募债的发展。2012年5月深交所推出了中小企业私募债,2013年5月30日,深圳证券交易所发布《关于中小企业可交换私募债券试点业务有关事项的通知》。根据该通知,可交换私募债券是指中小微型企业依据《深圳证券交易所中小企业私募债券业务试点办法》以非公开方式发行的,在一定期限内依据约定条件可以交换成上市公司股份的中小企业私募债券。

2015年1月15日证监会公布113号令《公司债券发行与交易管理办法》,推出了公司债“大公募”(面向公众投资者的公开发行)、“小公募”(面向合格投资者的公开发行)、私募/非公开(非公开发行的公司债券)三种发行方式,并且约定可以在公司债附加认股权、可转换成相关股票的条款。从规定上来说,可交换私募债已经突破了此前深交所中小企业私募债中“中小企业”的约束。

二、可交换私募债

(一)可交换私募债定义

可交换私募债是指非公开发行的可交换债,非公开发行应当向合格投资者发行,不得采用公告、公开劝诱和变相公开方式,每次发行对象不能超过二百人。

(二)备案发行条件

(三)可交换私募债与股权质押融资对比

(四)可交换私募债与大宗减持比较

三、交换私募债发展状况

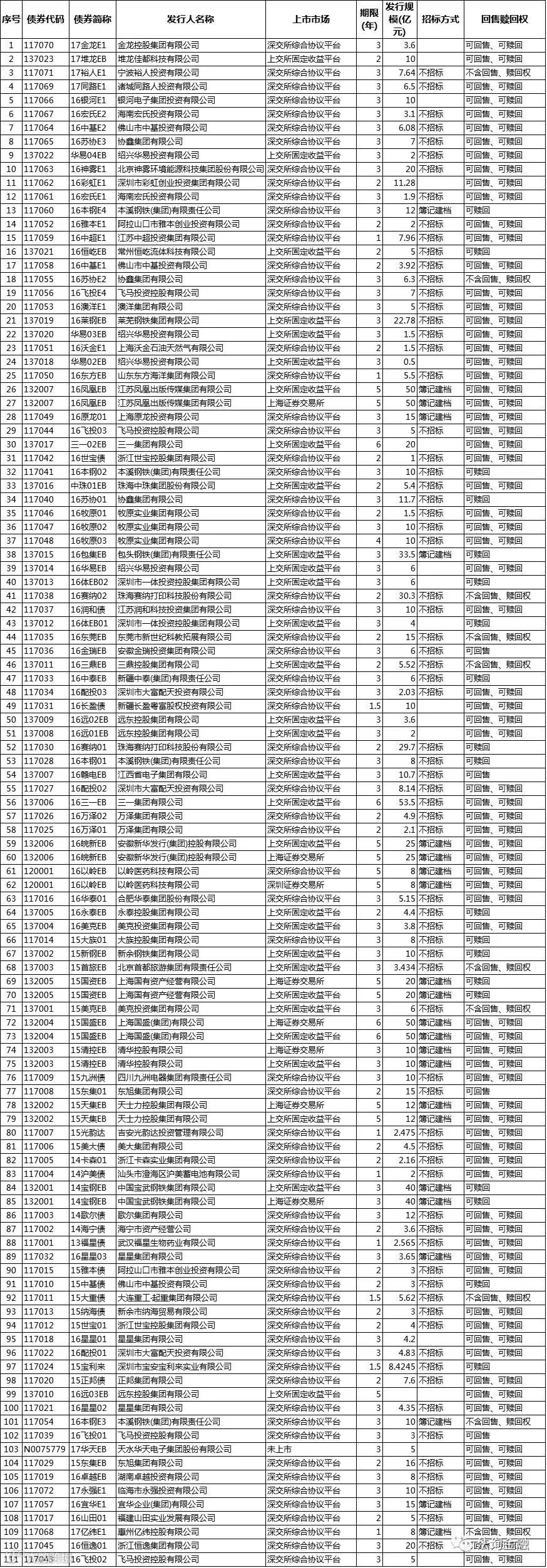

根据大智慧财汇资料显示,截止目前发行了111个可交换债(含已到期、或未上市),其中8只已经到期,详细如下:

数据来源:大智慧财汇数据库 统计时间2017年3月4日

(一)发行规模逐渐壮大

2016年3月份本文统计发行规模200多亿吗,今年发行规模达1000多亿元。

(二)交易场所深交所先行

从交易场所来看在深交所交易的私募债较多。

(三)条款设计特点

1. 发行规模:受发行人持股数量及负债率等因素影响

发行规模的大小主要受到几个方面的约束1、发行人负债率;2、发行人持有标的公司股份市值;3、可交换债换股后,发行人是否会散失对标的公司控制权4、其他的软性指标等。

2. 发行期限:以2年以内为主

目前已经发行的可交换私募债期限均为3年以内,其中,1年期的4只,2年期的15只,3年期的10只,4年期的仅有1只。

3. 票息:比股权质押融资有优势

可交债的票息在2.3%-10%之间,相比于券商的股权质押融资成本更低。当然也有一些案例类似于通道,所收取的票息则更低(如0.1%、0.5%)。

4.担保措施:股票质押 发行人实际控制人连带责任担保

可交换债最重要的担保措施为股票质押。通常描述为“准备用于交换的一定数量的标的股票及其孳息质押给债券受托管理人用于对债券持有人交换股份和债券本息提供担保。”

《中小企业可交换私募债券业务试点办法》规定:“质押股票数量应当不少于债券持有人可交换股票数量,具体质押比例、维持担保比例、追加担保机制以及违约处置等事项由当事人协商并在募集说明书中进行约定。”

① 质押担保比例:用于质押担保的股票按照发行时的收盘价或是发行前N个交易日均价计算的市值与可交换债发行额的比例。目前已经发行的可交换私募债的初始质押担保比例在100%-120%之间。

② 维持担保比例:在一定时间内(如存续期或换股期),随着标的股票股价的变动,应当维持的担保比例。目前发行的可交换私募债中,大部分规定了维持担保比例,维持担保比例多为80%-120%之间。如东旭二期可交换债规定“本期可交换公司债券交换期间内,担保比例应当不低于本期可交换公司债券本息合计的80%(按wind系统20日均价计算)。”14歌尔债维持担保比例为120%。但也有可交换债没有设计维持担保比例,如15美大债约定“股价下降时,不进行追加质押担保”。

③ 追加担保机制:当维持担保比例不满足时,质权人对出质人的要求机制。如14歌尔债规定的“当担保比例连续10个交易日低于120%时,质权人有权要求出质人在20个交易日内追加担保以保证担保比例不低于120%。”

5.换股条款:换股价、换股期、标的股票限售要求

换股价的设置需满足不低于发行日前一个交易日可交换股票收盘价的90%以及前20个交易日收盘价的均价的90%要求。从实际发行的情况来看,可交换私募债发行时初始换股价比较贴近市价有一定的溢价,其中海宁皮城为标的的“14海宁债”和“14卡森01”初始换股溢价率较高。

换股期的设定多为发行后6个月,但也有比较特殊的,如14海宁债约定为发行结束12个月之后。

由于试点办法只规定了“在可交换时不存在限售条件,且转让该部分股票不违反发行人对上市公司的承诺”,所以在发行时,用于质押的股票是可以处于限售状态的。

6. 赎回条款:换股期前VS换股期内

可交换债通常也设置了在换股期内的赎回条款,类似于一个强制的转股条款。此外,相比于可转债,可交换债在赎回条款方面做了一个更新,开发了换股期前的赎回条款。如13福星债约定“在本期私募债券进入换股期前15个交易日至前6个交易日中至少有5个交易日的收盘价不低于初始换股价格的120%时,发行人董事会有权在进入换股期前5个交易日内决定按照债券面值的105%(含应计利息)赎回全部或部分本期私募债券。”

在换股期前的赎回条款,赋予了发行人在股价超过一定价格满足一定条件的情况下,可以赎回交换债的权利,同时一般给予持有人一定的利息补偿。对于发行人而言换股期前的赎回条款使得发行人在股价上涨时可以选择赎回,而采用其他的更高价格减持股票,对发行人有利;对持有人而言相当于一个敲出期权,如若股价大幅上行反而是不利的。

7. 回售条款:回售期、回售条件、回售价格

回售条款为持有人在股价持续低于换股价的情况下提供了一定的保护,不过可交换私募债的回售条款通常设置比较严格,主要体现在回售期短,而且回售条件相对较为严格。从目前已发行的可交换私募债来看多数交换债设置的回售条款期限为到期前三个月内。

8. 修正条款:只需董事会通过可修正换股价

修正条款的设置与可交换公募债相比条件较为类似,不同点在于可交换私募债修正程序通常只需要公司董事会通过即可,可交换公募债的转股价修正则需要股东大会的通过。目前已经发行的可交换私募债中东旭光电一期已经下修过一次换股价。

四、发行流程(预计3个月)

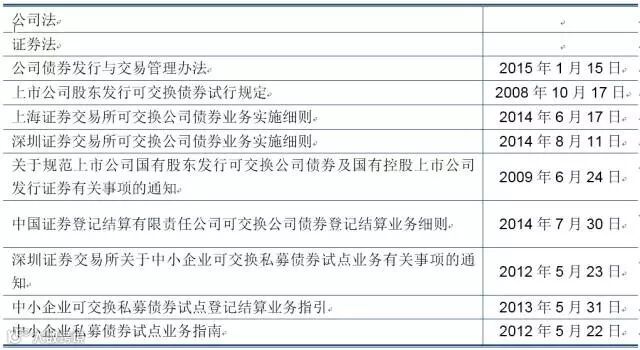

五、涉及的法律法规梳理

最后附公募EB与私募EB的区别:

公募EB |

私募EB |

|

发行人 |

A股上市公司股东,有限责任公司或股份有限公司 |

A股上市公司股东 |

审批 |

证监会审批(公司债通道) |

交易所预审,证监会走简易程序 |

适用规则 |

《公司债券发行与交易管理办法》、《公司债券上市规则(2015年修订)》、《上市公司股东发行可交换公司债券试行规定》、交易所《可交换公司债券业务实施细则》等 |

《公司债券发行与交易管理办法》、交易所《非公开发行公司债券业务管理暂行办法》等 |

担保评级 |

以股票质押,可交换债须经评级机构进行评级 |

以股票质押,无评级要求 |

交易机制 |

深交所全价,上交所净价 |

转让 |

发行要求 |

净资产不低于3亿元;最近3年年均分配利润不少于公司债券一年的利息;发行后债券余额不超过净资产的40%;标的股票的公司净资产不低于15亿元或者近3年加权平均净资产收益率平均不低于6%;股票不存在限售或其他交换冲突的情况 |

股票在换股期不存在限售或其他与交换冲突的情况;预备用于交换的股票在债券发行前,除为本次发行设定担保外,不存在被司法冻结等其他权利受限情形;无净资产和营利要求。 |

债券期限 |

1-6年 |

1年以上 |

标的股票 |

(1)上市公司净资产不低于15亿元,或近3个会计年度加权平均ROE平均不低于6%。(2)应当为无限售条件股份,且股东在换股期间转让部分股票不违反其对上市公司或者其他股东的承诺。 |

交换时不存在限售条件,且转让该部分股票不违反发行人对上市公司、投资者等的承诺。 |

质押率 |

发行金额不超过标的股票按募集说明书公告日前20个交易日均价计算的市值的70% |

质押股票数量应当不少于预备用于交换的股票数量,即100% |

换股期 |

发行结束之日起12个月后 |

发行结束之日起6个月后 |

换股价格 |

不低于募集说明书公告日前20个交易日标的股票均价和前一个交易日的均价 |

不低于发行日前一个交易日可交换股票收盘价的90%以及前20个交易日收盘价均价的90% |

下修条款 |

无需通过股东大会,但要保证质押股票数量不低于待交换量 |

可设置,依募集说明书 |

投资者范围 |

大公募EB面向公众投资者和合格投资者发行;小公募EB仅面向合格投资者发行。 |

仅面向合格投资者(满足《非公开发行公司债券业务管理暂行办法》的资质条件) |

来源:站长的PE早餐