半导体与集成电路产业是国民经济支柱性行业之一。在一系列政策措施大力扶持下,我国半导体与集成电路产业保持快速发展的势头,技术水平显著提升,产业规模持续扩大。与此同时,我们也看到近年来半导体与集成电路产业发展受到诸多不确定因素影响。

市场规模保持稳定增长。2021年全球半导体市场规模5559亿美元,增长26.2%。美国半导体行业协会(SIA)的统计数据显示,2022年全球半导体市场规模增长至5735亿美元,创历史新高,增长3.2%。但2022年下半年销售放缓较为明显,第四季度销售额1302亿美元,同比减少14.7%。全球半导体市场增速正在由疾转缓。

储存器和逻辑器件是销售额最大的类别,模拟芯片增速最快。集成电路占半导体市场80%以上的份额,其中储存器和逻辑器件的占比最大,2022年销售额分别达到1300亿美元、1760亿美元。模拟芯片2022年销售额为890亿美元,增长7.5%,增速最高。

下游应用领域十分广泛。半导体下游应用领域主要涉及计算机、通信、汽车、消费电子、工业等。分领域来看,计算机、通信占比最高,汽车2022年增速最高且未来增长潜力大。计算机和通信是半导体下游最主要的应用场景,合计占比高达60%以上。汽车、消费电子、工业等领域的占比较为接近,位于10%-15%的区间。值得注意的是,半导体主要产品细分市场中,汽车芯片销售额341亿美元,创历史新高,增速高达29.2%。

汽车“新四化”浪潮带动汽车半导体在整个半导体产业中的重要性持续提升。百年汽车行业正在向电动化、智能化、网联化、共享化“新四化”方向发展,未来几年半导体下游应用领域中,预计汽车应用领域的CAGR将位居所有领域之首。汽车自动驾驶级别越高,所需的控制芯片数量越多,对相应半导体的需求激增。例如,在计算和控制芯片方面,新能源电动车平均所需芯片个数预计从2017年的800个增长到2022年的1500个左右。

重要市场区域发展情况。美国长期以来一直是全球半导体行业的领导者。半导体是美国的主要出口产品之一。2021年,美国半导体出口额为620亿美元,在美国出口额中排名第五。美国半导体企业的销售额占比、在全球主要国家和地区的市场占有率以及研发投入水平均保持领先地位。2021年,美国半导体企业的全球市占率为46.3%,居世界首位。其他国家及地区的企业拥有7-20%的全球市场份额,中国台湾及大陆地区的市场份额合计为15%;总部位于美国的半导体公司,在全球主要国家和地区的半导体市场中占据了市场份额的领导地位。其中,在中国市场,2021年美国半导体公司的市占率高达49.9%;2021年,美国半导体行业的研发支出占销售额的比例为18.0%,高于其他任何国家的半导体行业研发投入水平。中国大陆半导体行业的研发支出仅为7.6%。

亚太地区正在发展成为全球半导体行业的“基石”。韩国、日本、中国以及中国台湾主导了亚太地区的半导体产业发展。2020年,亚太地区在全球半导体产业中的市场占比为40%。到2030年,预计将攀升至55%。不同地区半导体的发展策略各有不同。其中,韩国致力于AI和5G技术相关半导体产品的研究和开发;日本占据材料和市场的上游优势,大力延伸发展中下游产业;中国在巨大市场需求的驱动下,全力实现自给自足的半导体行业发展目标。中国台湾在半导体制造业方面的优势地位比较稳固,试图打造完整的半导体产业链体系。

中国、韩国、日本在全球半导体产业链中占据重要的地位且重要性不断攀升。制造环节:中国台湾与韩国双雄相争格局。台积电、三星占据超过70%的半导体制造市场,且在持续加大对先进制程的投入力度。台湾的晶圆代工产业产值全球第一;封测环节:呈现两岸引领格局。中国台湾IC封测产业产值全球第一。中国近年来大力发展半导体封测,市场占比接近20%,但先进封装占封装总营收比例不足30%,离国际领先水平还有一定的差距;设计环节:韩国、中国台湾实力较强但亚太整体处于全球第二梯队。美国和德国的半导体设计企业占据全球大部分市场份额,亚太地区的设计相对于制造而言处于第二梯队;材料:日本拥有绝对优势。日本企业拥有超过50%的全球市场份额。中国台湾和韩国得益于良好的半导体产业基础,材料领域也在持续发展。中国半导体材料市场占比接近20%,但半导体制造环节国产材料使用率不足15%,在先进制程、先进封装领域的国产化率更低;设备:日本较强但亚太整体较弱。日本在涂布显影设备、热处理设备、单片式和批量式清洗设备、测长SEM等设备领域具有较高的市场占有率。

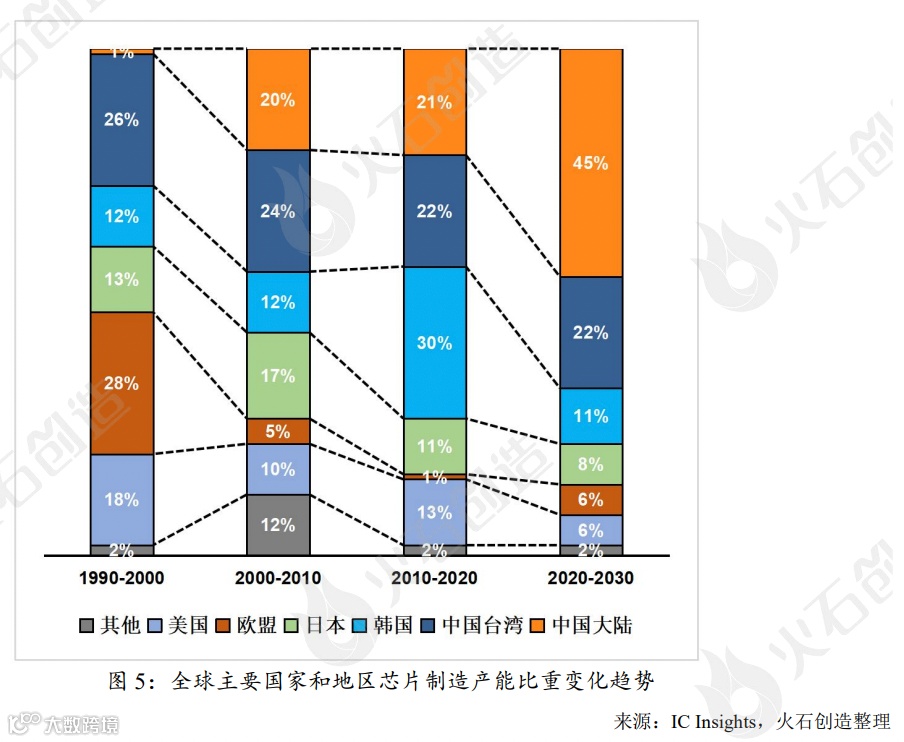

中国扶持半导体产业发展,芯片制造产能占比将持续攀升。国家/地方层面密集出台促进半导体与集成电路产业发展的扶持政策。近年来,国家发展改革委、财政部、商务部、科技部等多部门陆续印发了一系列扶持半导体与集成电路行业的发展政策。成立国家大基金支持半导体行业发展。国家大基金一期主要投资于制造、设计、封测等领域的行业龙头企业,二期成立之初半导体设计仍然是投资重点,进入2021年以后逐步向制造设备、材料领域转移。地方层面也在紧跟国家战略。例如,深圳市发展改革委、深圳市科技创新委员会、深圳市工业和信息化局、深圳市国有资产监督管理委员会于6月6日发布了《深圳市培育发展半导体与集成电路产业集群行动计划(2022-2025年)》,提出到2025年产业营收突破2500亿元。在过去的十年,随着半导体终端应用崛起,晶圆制造业产能初步向大陆转移,众多海外芯片厂商纷纷在中国设厂,国内许多企业也不断加大投资设厂力度。到2030年,我国晶圆制造有望占据全球市场接近一半的份额。

我国半导体与集成电路产业发展形势分析

编辑:赵涵