引言

本文基于海外投研机构2023年私募股权二级市场报告,从S交易的发展趋势、交易分布格局、交易价格变化、资金供需状况以及交易促进手段等方面,探寻海外S市场发展逻辑,以期为国内市场提供借鉴。

一、2023年海外私募股权二级市场概览

(一)海外私募股权二级市场温和增长

2023年海外私募股权二级市场全年交易规模为1120亿美元,较上年实现3.7%的增长。

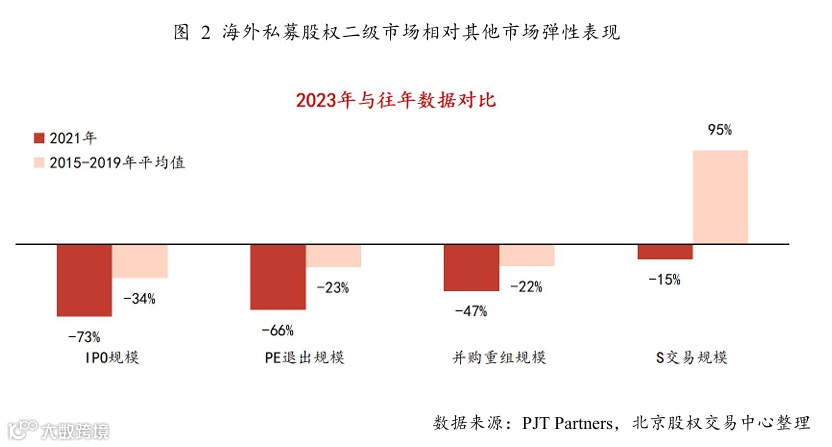

与传统并购和IPO相比,海外私募股权二级市场显示出相对较强的韧性和稳定性。

2023年海外并购交易规模较2022年下降15%,较2021年下降47%。战略并购的交易规模相对稳定,财务并购则显著减少(具体原因分析见全文版)。

并购交易的萎缩收窄了海外资本退出的路径,是2023年S交易增长的原因之一。

2.IPO发行放缓提升S交易流动性需求

全球IPO市场处于相对低迷的阶段。2023年IPO总发行量相比上年下降了38%,与2021年相比更锐减了83%。IPO受阻的主要诱因与并购类似。

并购和IPO两大退出渠道双双受阻,私募股权二级市场成为海外投资者寻求流动性的替代选择。

二、2023年海外私募股权二级市场特点

(一)市场呈现避险趋势,风险/成长型资产占比较低

自2021年至2023年,海外S交易中风险/成长型资产的表现呈现下滑趋势。

这种避险趋势是由于高利率和高通胀拉高了投资者资本回报期望,并限制了杠杆使用规模;同时,经济放缓和地缘政治冲突增加了投资者避险心理。

相较于海外S市场,市场的避险趋势可能是导致以风险/成长型基金为主的国内S市场发展规模未达到市场预期的因素之一。

(二)交易分布格局明显,稳健资产更受市场青睐

1. 接续型基金在GP主导型S交易中占据主导

2023年,接续基金在GP主导的S交易中占据主导地位,约占总体交易量的78%。单一资产接续基金仍然是最大的交易类型,多资产接续基金紧随其后。

2.稳健资产获市场青睐

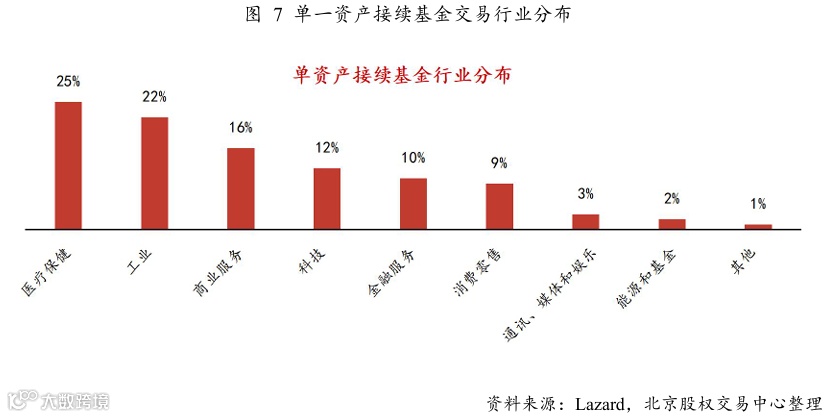

2023年海外市场投资者青睐业务模式稳健、盈利能力明确、历史表现优秀、财务预期较好的资产。医疗保健、工业和商业服务业是单一资产接续基金中前三大活跃行业。

基于成熟资产的并购基金在LP主导的S交易中占据主导地位,约占交易总量的73%。

3.投资集中化效应明显

以旗舰基金规模为例,排名前十的私募股权二级市场投资人旗下旗舰基金的规模在扩张。

(三)交易价格整体改善,交易价格分化较为明显

1.GP主导的交易价格整体稳健

2023年GP主导型交易价格整体表现稳健,绝大多数交易价格仍然维持在90%或以上。多资产接续基金规模的相对扩张微弱拉低了2023年GP主导的S交易平均价格。

2.LP主导的交易价格平缓上升

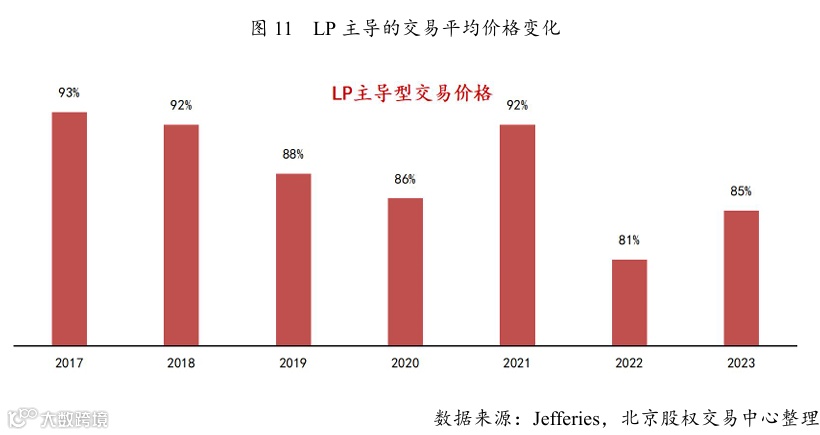

2023年海外LP主导的S交易平均价格约为85%,相较于2022年的81%(十年来最低水平)实现平缓上升。交易价格多为稳健资产价格的映射。

LP主导的交易价格变化原因总结如下(更多信息见全文版):

价格表现

|

影响因素

|

交易价格上涨

|

海外公开市场平均估值增长

|

海外宏观经济预期稳定

|

|

交易基金存续年限较短

|

|

基金可投资本增长

|

|

价格反弹势头受限

|

资本退出路径整体不通畅

|

3.交易价格分化明显

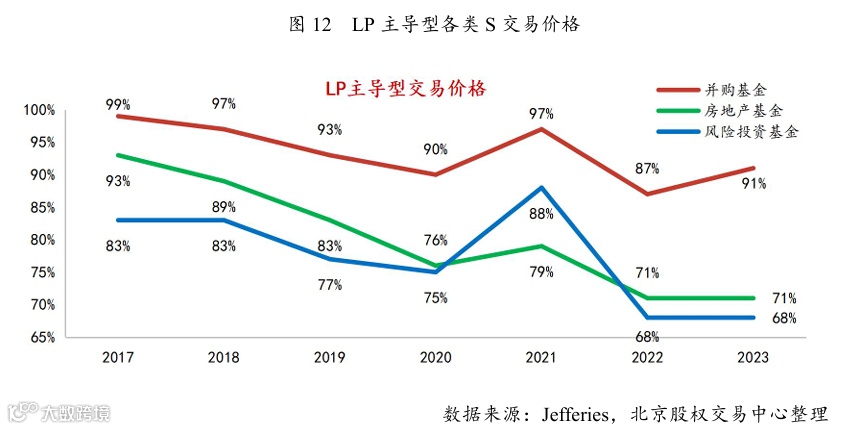

由于资本集中偏好稳健优质资产,交易价格也呈现分化。其中并购基金的S交易价格表现最为强劲,达到净资产价值的91%;而风险投资基金和房地产基金的S交易价格近两年处于持续低位。

(四)资金面主流预期收紧,但仍存在积极因素

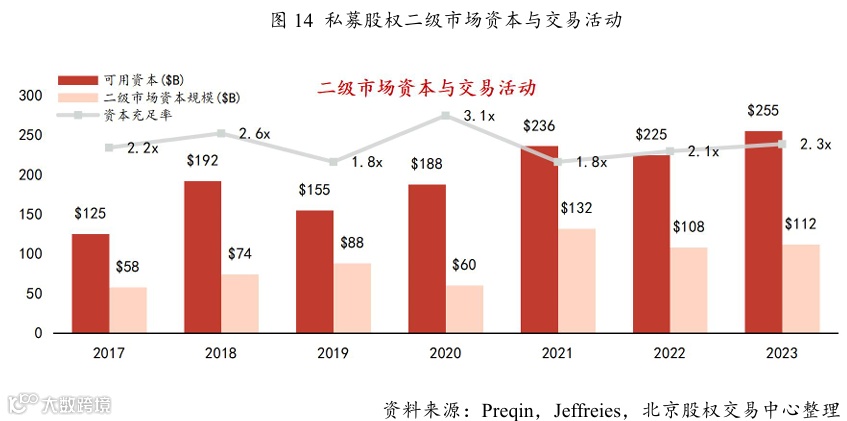

1.可用资本增长空间有限

从资金筹集看,2023年海外私募股权二级市场筹资规模创纪录,可用资本充足率增加。但主要买家在未来18-24个月发起新的大规模筹资活动的可能性有限。

从资金使用看,2023年S交易规模达到1120亿美元,交易活动已经消耗了大量新筹资金,剩余可用资本有限。

2.私募股权二级市场资金供需失衡

从资金需求看,2024年海外私募股权二级市场资产供给预期持续增长或创纪录,可能造成私募股权二级市场的资金供需失衡。

从筹资结构看,资金的流向相对集中,市场资本仍然向头部基金管理人靠拢。2023年筹资规模排行前十的基金共筹集约880亿美元,约占总规模的75%。

3.资金面潜在积极因素

据统计,2024年海外S市场的筹资活动依然保持活跃,将会支撑资金面底盘维稳。

三、2023年海外私募股权二级市场交易手段

(一)使用延期支付弥合买卖预期价差

2023年,延期支付在海外S交易中获得青睐。延期支付可以弥合买方即期价格与卖方价格预期之间的差距,通过设置增信措施防范买家信用风险,也可缓解买方短期资金压力。

(二)使用结构化交易安排改善流动性

结构化交易安排(Structured Liquidity Solutions,简称“SLS”)包括资产净值贷款、基金层面优先股、LP收益权融资等。用结构化交易安排补充基金流动性是海外私募股权二级市场一大趋势。2023年海外市场通过优先股等结构化安排进行的交易占GP主导交易的比例为14%,2022年为19%。

(三)使用接续基金代替传统退出交易

海外S交易中接续基金得到广泛应用。2023年海外管理人新设接续基金中约有61%的基金规模等同于旗舰基金规模的50%以上。

四、海外市场对国内市场的启示

相对于海外S市场,国内S交易类型较为单一,市场信息透明度较低,专业投资机构和中介机构较少,国有资本在S交易中担任重要角色而相关交易规则和政策尚不明晰。对此,国内S市场参与者可结合相关规则制度和政策,探索运用接续基金、延期支付、基金优先股策略、LP收益权融资等方式解决国内流动性难题。此外,国内S市场也需要更多专业的研究、投资、中介机构参与,以共同培育良好的市场基础。

参考文献

[1].Lazard."Secondary Market Report 2023."(2024).

[2].Jefferies."Global Secondary Market Review."(2024).

[3].Evercore."Full Year 2023 Secondary Market Survey."(2024).

[4].Greenhill."Global Secondary Market Review Full Year 2023."(2024).

[5].PJT Park Hill."FY 2023 Secondary Market Insight. "(2024).

*本文系转载自北京股权交易中心,文章不代表本公众号观点,不构成投资建议。文中图片均来源于网络,版权归原作者所有,如有侵权,请告知删除。欢迎转发到朋友圈,转载请联系原作者。