国务院近日发文明确,实施财产性收入开源清障行动,实施收入分配秩序规范行动;进一步减轻中等以下收入者税负,同时适当加大对高收入者的税收调节力度,堵塞高收入者非正规收入渠道,发挥收入调节功能。

据了解,个税改革将分三步走。高收入阶层未来多元化的劳动所得将作为增量因素考虑纳入综合所得,并由此统计个人所得税。年收入12万元以上的被称为高收入群体,在个税改革短期和中期目标阶段,这类人群是重点调节的人群。不过,真正的方案出台仍需时日。

减轻中等以下收入者税负

国务院近日印发《关于激发重点群体活力带动城乡居民增收的实施意见》提出,要进一步减轻中等以下收入者税收负担,发挥收入调节功能,适当加大对高收入者的税收调节力度,堵塞非正规收入渠道。

国务院确定的目标是:到2020年,城镇就业规模逐步扩大,劳动生产率不断提高,就业质量稳步提升;城乡居民人均收入比2010年翻一番;宏观收入分配格局持续优化,居民可支配收入占国内生产总值(GDP)的比重继续提高;居民内部收入差距持续缩小,中等收入者比重上升,现行标准下农村贫困人口全部实现脱贫,共建共享的格局初步形成。

年收入超12万被称为高收入群体

据披露,业界对个税改革的基本思路已经达成共识,即从高收入阶层入手实施增量调节,“渐进式”推进个人所得税改革。渐进过程主要分为短期(1~2年)、中期(3~5年)、长期(5~10年)三个阶段。

其中,短期和中期目标要求对年应税所得12万元及以上或者收入来源多元化的纳税人实施综合计征,同时引入差别扣除项目,长期方案则是要建立各个社会管理部门之间的信息自动汇总的机制。

按照现在的税制设计,年收入12万元以上被称为高收入群体,在个税改革短期和中期目标阶段,年应税所得12万元的阶层是重点调节的人群。

目前我国采用的是超额累进税率和比例税率。其中对工资、薪金所得适用3%~45%的7级超额累进税率,对个体工商户的生产、经营所得和对企事业单位的承包、承租所得实行5%~35%的5级超额累进税率。

对劳务报酬所得、稿酬所得、特许权使用费所得、利息股息红利所得、财产租赁、转让所得、偶然所得和其他所得适用20%的比例税率。

高收入阶层实施增量调节

《中国经营报》援引税务系统人士透露信息称,对高收入阶层调整的核心是从增量入手,对一些经常性劳动所得要纳入综合计征,逐步扩大纳入综合计征范围的所得类型,适时引入差别扣除项目,允许以家庭为单位申报纳税。

每年的1月1日~3月31日,年所得超过12万元个人要向主管税务机关办理个人所得税自行纳税申报。然而,对于12万元的设置标准,并不能达到个税调节高收入,缓解收入分配不公的问题。

对于普通薪酬阶层人士来说,个税起征点从2000元提高到3500元以后,其税负支出减少了几十元,同等条件下,高薪酬人群的减税效果却有几百元。对此,上述税务系统人士认为,在短期和中期阶段,要实现从个人到家庭为单位的申报纳税,并实施调整税率结构,促进税制公平。

减税已成共识

税负问题一直广受关注。前国税总局副局长许善达曾公开称,中国宏观税负达44%,人均宏观税负6338元。此言论一出,立刻引发热议,有网友吐槽,按照这个标准自己的生活简直是“一个馒头半个税”。但此数据遭到贾康等专家学者质疑。《人民日报》等媒体也相继发文,称“宏观税负过高”一说站不住脚。

而根据中金公司去年发布的报告,2014中国政府全部收入占GDP的比重年高达37%。报告认为,政府拥有巨额存款储蓄和大量国有企业资产两座“金山”;未来降低企业和居民税负的空间巨大,应该用来降低企业部门过高的税负和社保缴纳负担。

中金公司这份题为“降低税负不应缺席稳增长和调结构”的宏观周报显示,2012年我国狭义的宏观税负(计入社保缴费)占gdp的比重为22.4%(图表1),但是,如果计算反映真实负担的广义宏观税负,即按照包括一般预算收入、政府性基金收入、社保基金总收入以及国有资本经营收入在内计算,2014中国政府全部收入占gdp的比重已超过发达国家的水平(平均在30~35%之间),这与中国所处的发展阶段极不相称。

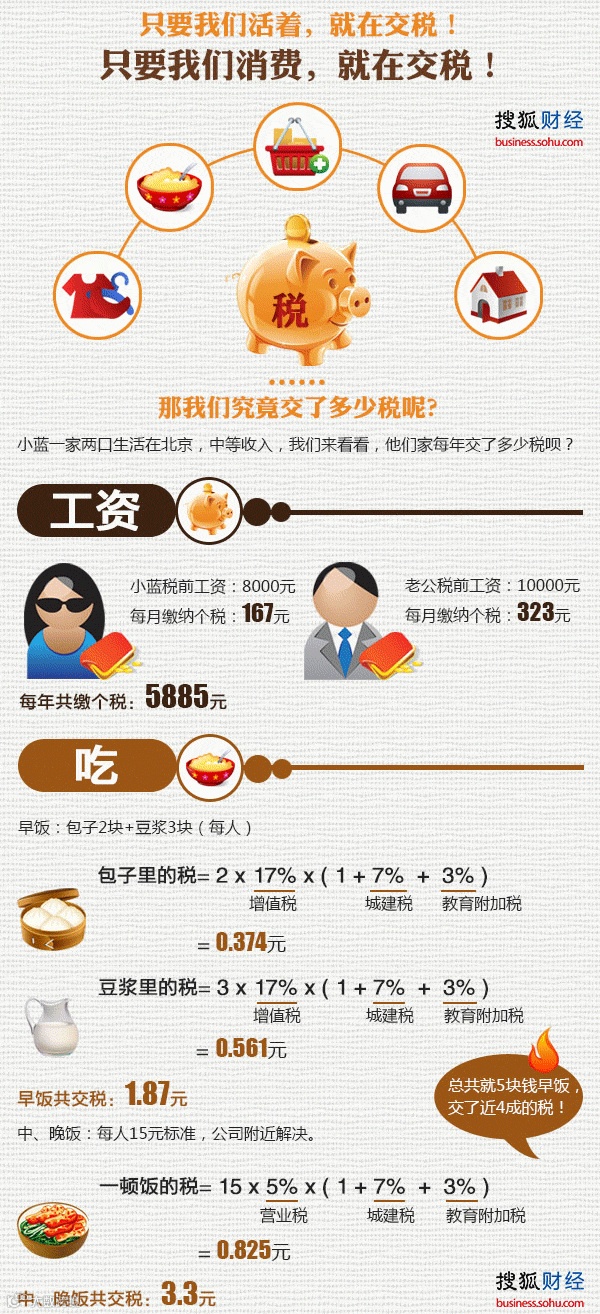

看看你缴了多少税

不管收入高低,人人都是纳税人,只要你活着,你就在缴税;哪怕乞丐,只要你消费,你就在纳税。那么问题来了,我们究竟缴了多少税呢?最后一起来看看下面这份分析吧。

数据来源:搜狐财经