2024年8月新课直播,预约保你有收获

▼

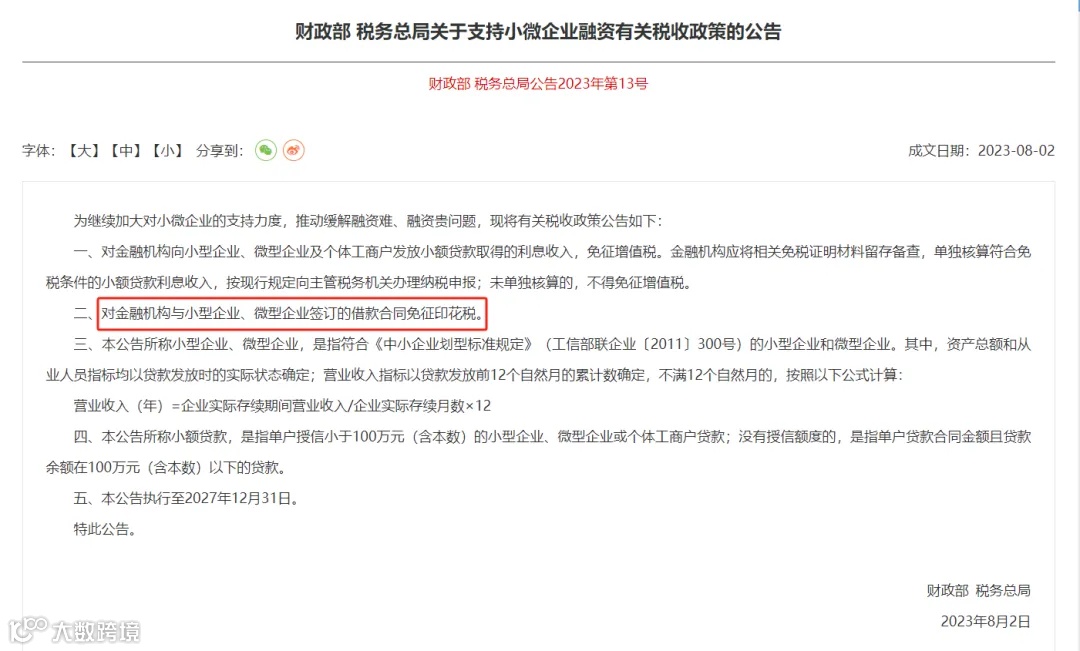

一、这两类企业,借款合同不缴印花税!

根据《中华人民共和国印花税法》附《印花税税目税率表》:“借款合同范围是指银行业金融机构、经国务院银行业监督管理机构批准设立的其他金融机构与借款人(不包括同业拆借)所签订的借款合同,按借款金额万分之零点五缴纳印花税。”

注意!这28种合同不征印花税!

印花税法施行后,无需缴纳印花税的28种凭证!

在印花税法自2022年7月1日施行后,无需缴纳印花税的非应税凭证列表(提示:本表未列举免税的应税凭证。不属于征税范围与免税是有本质区别的):

印花税新旧政策变化盘点!

印花税是否需要先计提?

企业不需要预计应交数所交纳的税金,如印花税、耕地占用税等,不在应交税费核算。

但是,要注意的是应交税费是什么科目?

应交税费是一个负债类科目,按权责发生制属于当期费用哪怕没有实际支出也要计入当期,如果属于当期的税金没有实际支出,那就需要先计提出来计入应交税费。

准则规定了不需要预计应交数所交纳的税金,不需要通过应交税费核算,这个可以理解,不需要预计的,当期直接发生就缴纳的,直接通过银行存款缴纳了就行了,也没有必要先计提。

而现在印花税基本上是汇总申报缴纳,一般都是按期申报,次月申报缴纳上月的,那实际你按月计提,后申报缴纳,本身也该通过应交税费先计提再缴纳。(注:2022年7月1日后,取消按月申报,现在是按季申报)

而至于你购进固定资产、无形资产、长期股权投资、存货、生物资产、投资性房地产等资产的初始计量成本,在购买环节要缴纳的印花税,直接缴纳了,你不通过应交税费,也是可以的。

但不能说,印花税通过应交税费核算就是错的。

在日常核算中,非常鼓励大家都通过应交税费核算的。

为什么呢?

非常方便日后的查询,比如要查询当期缴纳了多少印花税。

直接查询应交税费——应交印花税借方发生就行了,如果你通通计入税金及附加,也没有明细科目,税金及附加下还有归集核算其他税费,那你还需把明细摘要导出来一个个统计。

其实审计每年也会做应交税费科目的审计,他们也是要看你应交税费的发生,这是财务附注的一部分。

如果你账务做的清晰,统计就是一件非常愉快且轻松的事情。

2024新电局操作指引

印花税税源采集及申报

登录电子税务局后,点击【我要办税】-【税费申报及缴纳】-【财产和行为税申报】-【财产和行为税税源采集及合并申报】功能菜单。

一

印花税信息采集

纳税人可通过点击【新增税种】卡片-【税源采集】或直接点击【填表式申报】进入税源信息采集页面。

点击卡片上的【税源采集】,系统跳转到印花税税源明细表界面。

(一)单笔录入印花税税源信息

点击【新增税源】,在【印花税税源信息采集】页面录入税源信息,填写完毕后点击【提交】。

(二)批量导入印花税税源信息

若需批量导入印花税税源信息,可点击【导入】进入页面选【下载模板】,下载《印花税信息采集模板》,在表中填入需要采集的相关信息。

二

印花税申报

(一)确认式申报

系统自动带出本期应申报的税种卡片,并展示应纳税额、减免税额等信息。纳税人可自行勾选单个或多个税种进行申报,【提交申报】即可。

(二)填表式申报

若纳税人想要确认所选税种减免税明细,可点击【填表式申报】。点击“减免税明细申报附表”,系统自动带出纳税人在税源信息采集的所有减免税信息,确认无误后,点击【提交申报】即可。

如您在办理中有任何不明白的地方,请点击页面右侧【征纳互动小助手】进行在线咨询。

收藏!印花税税收优惠政策

11.《财政部 税务总局 住房城乡建设部关于保障性住房有关税费政策的公告》(财政部 税务总局 住房城乡建设部公告2023年第70号)

文章来源:财叔税课堂、梅松讲税、税来税往等,如有不妥请联系删除!

财会人的专属公众号

👇🏻 欢迎大家关注👇🏻