10.4万亿港元——这是2024年香港私人财富管理行业的最新资产管理规模(AUM),同比暴增15%,资金净流入上升13%。

客户信心创下三年新高,76%的机构预计2024年仍将高增长。这个数字背后,是内地高净值人群持续南下的资金洪流——目前,内地资金已占香港私人财富管理资金来源的57%,报告预测,五年内将升至63%。

但你有没有想过一个问题: 当所有人都说“香港是财富管理天堂”时,究竟哪些钱真的安全?哪些产品,其实是踩着“高收溢”宣传的边缘在走钢丝?

我最近被客户问麻了。 不是问哪个产品收溢蕞高,而是:“希希,宏利那个分红没达标,是普遍现象吗?”、“万通背后股东到底有没有问题?”、“为什么保诚的实现率老是被拿出来讲?”

这些问题,新闻稿不会告诉你。 报告也不会写。 但它们,才是真正决定你未来20年钱有没有“落袋为安”的关键。

一、所有人都在讲“增长”,却没人告诉你:你的钱,最终由谁兜底?

我们先不谈产品。 先聊一个更根本的问题:你买的不是“保险”,你买的是“长期承诺”。

香港储蓄分红险,主流都是20年、30年甚至更久的“长跑型”产品。 它的收溢,不是写在合同里的固定数字,而是依赖“分红实现率”——保险公司说今年派5%,实际有没有真派5%?

来看一组公开数据(但你未必注意过):

-

2022年,某大型英资保险公司部分产品5年分红实现率仅82.3% -

2023年,另一家主打“多元货币转换”的保险公司,多个计划实现率跌破90% -

而部分“高预期收溢”产品,其非保正部分实现率长期在75%-88%区间波动

这不是个别现象。 这是常态。

但你去官网看?官网只会展示“分红实现率90%以上”,还会用绿色大字标榜“稳健达标”。 可它不会告诉你: 这个90%,是全公司所有产品加权平均值,是“蕞优案例代表值”,而不是你手上那份保单的真实表现。

而更关键的是——这些分红实现率,背后是保险公司的投资能力、股东稳定性、甚至是历史爆雷事件的综合体现。

比如:

保诚(保诚)的“历史包袱”

我都已经被客户问麻了。 不是一次两次,是最近三个月,至少有8个客户拿着2023年保监局披露的分红数据来问我:“为什么保诚的英式分红计划,20年的累计实现率才87%?”

我没法直接说。 但你能查到的是:保诚在2008年金融危机期间曾因投资组合过度集中于美股科技股,导致巨额亏损;2015年A股巨震时,其亚洲投资部门又因重仓中资股受挫。

这些历史伤痕,直接影响了它过去十年的分红平滑能力。 而更敏感的是——它的英式分红机制,本身就有“后置分红”特性,早期红利低,后期才逐步释放。 这意味着,如果你在第10年、第15年需要提领,拿到的钱可能远低于预期。

如果你真的非要买保诚,建议多问我一嘴。我可以给你看很多截图,比如它过去5年各年度分红实现明细,对比一下就知道哪些年份“硬扛着补”,哪些年份“实在补不动”。

宏利的“复归红利”猫腻

宏利宏挚传承,回本快、中短期收溢强,很多客户第一眼就被吸引。

但它有一个致命细节,几乎没人提:它的分红结构,高度依赖“复归红利”(Reversionary Bonus),而这个部分,是“非锁定、可削减”的。

什么意思? 保险公司说今年派3%,明年市场不好,它可以决定只派2.5%,甚至归零。 而你合同里写的“保正现金价值”,其实低得可怜——很多计划25年才回本,IRR仅0.23%。

我们曾遇到一位客户,投保宏利某计划,第8年急需用钱,想提领30万港币。 结果发现:账户现金价值比预期少了近40%。 原因就是:过去三年,复归红利连续下调,公司用“分红平滑机制”扛了两年,第三年扛不住了,直接砍。

这类产品,买前一定要找经纪人,或者咨询希希,逐条审条款。复归红利的历史波动率、公司资本缓冲水平、投资组合地域分布,这些才是决定你能不能“拿得到”的关键。

万通富饶千秋:股东背后的“隐形雷”

很多人冲着“万通”中期收溢高去的——20年IRR高达6.00%,确实亮眼。

但你搜一下“万通保险 股东”,会看到什么?母公司是内地某大型民营地产集团。

这就敏感了。

我们不说名字,但你能想到近几年哪些房企暴雷、哪些美元债违约、哪些境外融资平台被监管盯上…… 这些事件,不会直接让万通破产(毕竟它是持牌保险公司,有法定准备金),但会严重冲击市场信心,影响其再融资能力、投资策略稳定性,甚至分红派发节奏。

我们私下交流时,有客户问:“那我的保单会不会受影响?” 我的回答是:短期不会。 但如果是长期持有、依赖后期分红的客户,你得问自己一句:未来10年,这家公司的母公司还能不能稳住现金流?

而这种信息,是公开报告里决对看不到的。 也不会出现在代理人的计划书里。

二、你以为你在比收溢,其实你在赌“保险公司未来20年的命”

我们再来看一组数据:

这张图显示:内地资金占比57%,五年后预计升至63%。 也就是说,每100块投进香港保险的钱,有63块来自内地。

但问题是—— 这些钱,有多少人真正搞懂了“分红实现率”和“非保正收溢”的区别?

举个例子: 某“爆款”产品宣传“长期IRR可达6.5%”,听起来很美。 但你拆开看:

-

保正部分:IRR 0.8% -

非保正部分:预期6.42%

也就是说,98.8%的收溢,是“可能拿不到”的。

而所谓的“6.5%”,是建立在“未来30年全球股市年均回报6%+、无重大金融危机、公司投资策略完美执行”的理想模型上的。

现实呢? 2022年,全球股债双杀,MSCI全球指数跌超18%,美债收溢率飙升,保险公司的固收资产大幅缩水。 那一年,多家公司被迫下调分红预期,部分产品非保正红利削减20%-30%。

所以,你买的不是“收溢率”, 你买的是: ✅ 一家保险公司的投资团队能力 ✅ 它的股东是否稳定 ✅ 它的历史分红兑现记录 ✅ 它的资本充足率和风险缓冲机制

这些,才是决定你未来能不能“落袋为安”的底层逻辑。

三、高收溢≠好产品,真正的好产品,是“提领后还能活得久”

很多人只看“最终IRR”,忽略了更关键的指标:提领后的现金价值留存率。

你未来要用钱,不是一次性拿走全部,而是每年提领一部分。 那提了之后,剩下的钱还能不能继续增值?能不能支撑你活到100岁?

我们来对比两个“收溢王者”:

|

|

|

|

|

|---|---|---|---|

| 永明万年青星河尊享2 |

|

|

$1,890万 |

| 安盛盛利II |

|

|

$1,720万 |

看IRR,安盛更高。 但提领后,永明反而更稳。

为什么? 因为永明有“归原红利机制”——分红一旦派发,就锁定为保正部分,不受未来市场波动影响。 而安盛的“保额增值红利”虽然能支撑激进提领,但本质是“借未来收溢”,一旦投资失利,后续派发可能缩水。

我们曾遇到一位客户,原计划每年提领8万养老,结果第12年保险公司下调分红,提领额度被迫压缩到5万,生活质量直线下滑。

所以,真正的稳健,不是“预期收溢多高”,而是“最差情况下还能拿多少”。

四、内部港险数据库曝光:这些“坑”,只有圈内人才知道

我们保智库内部有一套“港险产品风险图谱”,不是公开评级,而是基于分红实现率、股东背景、条款细节、客户反馈的实战分析工具。

以下是部分产品的真实短板,市面上很少有人讲:

🥇 永明万年青星河尊享2

-

优势:中长期收溢顶尖、提领后劲足、归原红利锁定、无限次换被保人 -

缺陷:前10年表现平平,部分竞品短期收溢碾压;提领策略需长期规划,不适合中期资金需求

很多客户冲着“提领冠军”去,结果第5年就想用钱,发现账户增值缓慢,直呼“被坑”。

🥈 友邦环宇盈活

-

优势:长期收溢6.50%、9种货币转换、无限次换被保人、百年品牌 -

缺陷:分红策略“进攻性强”,市场波动时实现率波动大;依赖长期持有,中期退保可能亏损

友邦的产品,分红实现率常年在90%+,但2022年部分计划跌破85%。它的“进攻性”背后,是有不小风险的。

🥉 万通富饶千秋

-

优势:中期收溢王者、可转年金、传承功能全 -

缺陷:母公司背景敏感,市场信心易受外围影响;长期持有需评估股东稳定性

很多客户对万通品牌敏感,这部分希希不便公开多说,我们私下交流。

🏅 宏利宏挚传承

-

优势:6年回本、中短期收溢强、传承功能成熟 -

缺陷:复归红利可削减,长期不确定性高;保正收溢垫底

建议一定要比对复归红利历史数据,对比完你会大吃一惊。

周大福匠心传承2尊尚版

-

优势:提领灵活、50年IRR达6.50% -

缺陷:母公司近期有风波,圈里人才知道,我们私下聊

别看名字是“周大福”,但保险业务和珠宝业务是两套体系,股东变动可能影响战略投入。

汇丰汇图多元货币保险计划

-

优势:银行系品牌、流程便捷 -

缺陷:收溢普遍偏低,15年IRR仅3.51%,长期5.39%;费用结构复杂,隐性成本高

银行系产品,公开场合我不敢多评价,有需要的可以私下找我要对比表。

五、真正的“便捷选择”,不是看宣传,而是看你能不能避开这些雷

我们再回到标题: “10万亿香港私人财富管理规模,60%资金来自内地!香港保险成最便捷选择!”

这话没错。 但“便捷”不等于“安全”。 更不等于“收溢能兑现”。

你看到的“高收溢”,可能是: 🔴 建立在非保正分红上的空中楼阁 🔴 依赖母公司输血的短期冲刺 🔴 被平均后的“美化数据”

而真正的“便捷”,应该是: 🟢 你能清楚知道每一分收溢的来源 🟢 你了解产品背后的保险公司是否经得起周期考验 🟢 你在提领时,不会因为分红下调而被动缩水

六、希希有话说:我为什么不推荐“全网爆款”?

我最近推得最多的,反而是永明万年青星河尊享2和友邦环宇盈活。 不是因为它们收溢蕞高,而是因为:

-

永明的“归原红利”机制,真正做到了红利锁定 -

友邦的百年历史、资本充足率、分红平滑基金,抗周期能力强

而那些“短期收溢冲顶”的产品,我反而会劝客户三思。

因为我知道:财富管理,不是比谁跑得快,而是比谁活得久。

我们保智库不卖产品,我们只做一件事: 帮你避开那些“看起来很美,实则隐患重重”的坑。

七、最后说个特殊产品:国寿海外的新款储蓄险

其实,文章里提到的这些产品,收溢率也不是全港蕞高的。

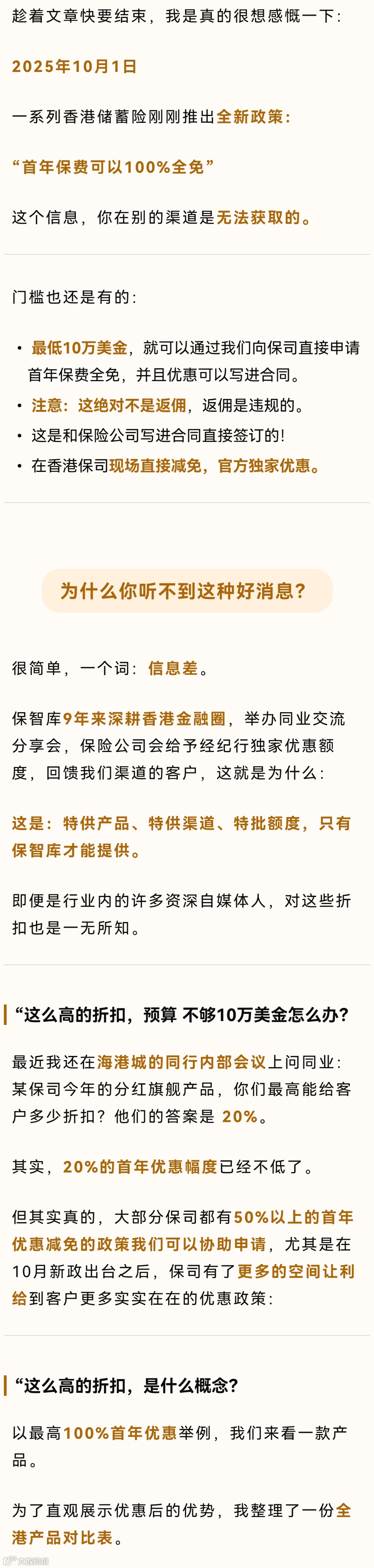

我们保智库有一款独家销售的产品——国寿海外2025年10月最新推出的储蓄险,名字不方便说,因为它不直接对公众开放,对客户资金体量也有要求。

但表现实在亮眼: ✅ 9年时间,资金可实现年化单利高达10.5%的回报✅ 央企背景,资金实力雄厚 ✅ 保单结构灵活,支持多代传承

但也有缺点: ⚠️ 是短期分红险,门槛原来要200万港币,现在降到100万,但小额保单额度稀缺,得抢⚠️ 要验资,不是所有人都能买 ⚠️ 如果你预算紧张,还是更推荐永明万年青星河尊享2或友邦环宇盈活

这款产品,我们不公开推,因为它太特殊,也因为我们不想让更多人知道。 但如果你感兴趣,可以找我希希,聊聊你的情况,看看有没有机会。

八、总结:买港险,别只听“收溢故事”

-

别迷信IRR:98%的收溢是非保正的 -

别忽略股东背景:母公司爆雷,会影响分红信心 -

别只看宣传页:分红实现率、条款细节、提领机制,才是关键 -

别孤军奋战:市场信息碎片化,普通人极难甄别真伪

如果你觉得: “市面上的信息太杂,我不知道该信谁” “我想买,但怕踩雷” “我不知道哪款产品真正适合我”

不妨通过我们的专家咨询,半小时内梳理清楚产品逻辑与选择方向。

我们不卖保险,我们只帮你做出更清醒的决策。