6期刊号: 2025-35

市场快讯(2025年第37周)

上海出口集装箱运价指数(SCFI)上周下滑3.2%,中国至欧洲、墨西哥、中东及印度航线运价大幅回落。尽管跨太平洋航线短期出现运费上涨,但整体市场已进入下行通道。美国西岸航线虽有承运商暂停两班服务,但仅占总运力1.5%,难以扭转运价疲软趋势。

自2025年10月14日起,美国将对中国承运商运营的船舶征收USTR 301服务费。中远集团面临最大压力,预计前六个月需承担约10.2亿美元港口费用;合德航运费用达40亿美元,自2026年4月起逐步实施。非中国籍承运商大多豁免,达飞轮船和以星为例外,潜在费用分别为3700万和3500万美元。

数据来源: Linerlytica

数据来源: Linerlytica

中国承运商将承担跨太平洋航线高额费用

货运市场行情更新(2025年9月18日)

趋势分析

关税进展

-

美国将于2025年10月14日起对中国运营商及使用中国建造船舶提供的海运服务征收USTR 301服务费。

-

自9月16日起(追溯至8月7日),美日贸易协议新规生效,多数日本进口商品适用15%基准关税。低于该税率的商品需补缴差额,超税率商品需申报特殊代码。

-

汽车及零部件关税由第232条款下的25%下调至15%。仿制药、部分自然资源、民用飞机及钢铁、铝、铜等第232条覆盖材料继续豁免。

-

美国进口商需评估8月7日后申报条目,识别合规风险与退税机会。

-

未来关税减免与日本对美投资超5000亿美元、扩大采购美国农产品和能源挂钩。

-

9月12日新增附件II关税豁免,并引入附件III“不可得自然资源”排除机制,具体资格与执行细节尚不明确。

-

最高法院定于11月第一周就IEEPA芬太尼相关关税合法性及互惠关税案进行口头辩论。

-

《海地半球机会伙伴关系鼓励法案》(HOPE)与《非洲增长与机会法案》(AGOA)优惠计划将于9月30日到期。国会两党支持续签,可能通过《国防授权法案》(NDAA)附加立法实现延期。

海运——跨太平洋东行航线(TPEB)

-

运力和需求:

-

进口商提前出货导致旺季前需求疲软,商品供应过剩。黄金周前夕市场平静,舱位宽松,尤以美国东岸为甚。

-

承运商为应对运力过剩推行“空白航行”。PA联盟已暂停中国至美国西岸的PS5服务,以平衡供需。

-

长滩港事故:

-

长滩港与ZIM密西西比号打捞及调查持续,美国海岸警卫队暂扣所有相关集装箱。

-

设备:

-

目前无重大设备短缺问题。

-

运费:

-

旺季附加费(PSS)推迟至10月15日,黄金周期间未征收。

-

9月15日综合利率上涨附加费(GRI)已全面撤销。多家承运商延长现行费率至10月14日,以争夺有限货源。

海运——远东至西岸(FEWB)

-

运力和需求:

-

第40~41周约25% FEWB运力将暂停,较往年规模较小,表明9月下半月至10月上半月供应充足。

-

欧洲港口拥堵缓解,零售商因通胀与高库存谨慎采购,夏季补货完成,圣诞储备基本到位,短期需求低迷。

-

运费:

-

SCFI欧洲线报每标准箱1154美元,环比下跌161美元。

-

承运商揽货压力加大,价格竞争加剧,预计未来几周运价将持续走低。

海运——跨大西洋西行航线(TAWB)

-

运力和需求:

-

安特卫普堆场使用率超75%,平均停留7~8天。

-

鹿特丹、汉堡、不来梅港堆场使用率75%~85%,船舶延误1~5天。

-

地中海南部(比雷埃夫斯、热那亚、瓦伦西亚)持续严重拥堵,船舶延误3~6天。

-

设备:

-

奥地利、斯洛伐克、匈牙利、德国南部与东部及葡萄牙等内陆地区仍存在设备短缺。

-

运费:

-

总体运力稳定。截至9月中旬,北欧至美国东岸现货运价为每40尺柜1838~1911美元,较6月下降约5%,较2025年1月下降约25%。

数据来源:Flexport

Flexport 海运时效性指标

截至2025年9月15日当周

中国至美国西岸运输时间缩短0.5天,由32.5天减至32.0天;中国至美国东岸减少1.8天。中国至北欧运输时间延长0.9天,由60.0天增至60.9天。

数据来源:Flexport

数据来源:Flexport

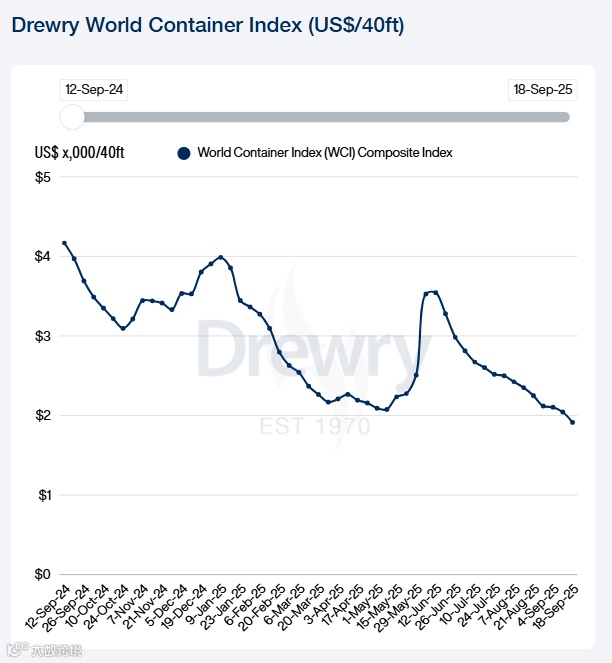

世界集装箱指数(9月18日)

德鲁里世界集装箱指数(WCI)本周下跌6%,报每40尺柜1913美元,连续第14周下跌。

评估要点(2025年9月18日)

-

跨太平洋与亚欧主要航线同步回落。上海至洛杉矶现货运价下降4%至每40尺柜2561美元;上海至纽约下降5%至3571美元。GRI调整与空白航行效应减弱,运价重回下行。

-

亚欧航线运价继续下跌:上海至鹿特丹下跌11%至1910美元,上海至热那亚下跌9%至2131美元。新船投入增加运力,需求疲软致供需失衡。

-

德鲁里预测,2025年下半年供需关系将进一步弱化,现货运价将继续承压。运价走势将受特朗普关税法律挑战结果及对中国船舶限制政策影响,存在不确定性。

主要航线的现货运价

对八大东西向航线交易评估:

数据来源: Drewry

数据来源: Drewry

2025年WorldACD每周空运趋势(第36周)

2025年9月15日

印度至美国空运出口暴跌

自8月27日美国对印度进口商品加征50%关税后,印度至美国空运出口量显著下滑。第35周环比下降12%,第36周进一步下降14%。此前因关税上调预期,第34周曾出现28%的环比激增。

同期,印度至欧洲空运量稳步上升,第36周同比高出8%。印度至美国现货运价降至每公斤3.99美元,为数月来首次跌破4美元,较去年同期高位下降约22%。

数据来源: WorldACD

数据来源: WorldACD

其他动态

第36周全球空运吨位环比下降3%,主因北美劳动节假期及台风塔巴影响香港与中国东南部航班。其中约一半降幅来自北美起运地。

新趋势显现

过去10周,亚太至美国总吨位同比增长约5%。尽管中国、香港(同比降5%~10%)及韩国(降20%~30%)下滑,但台湾、越南、泰国至美国货运量平均增长约40%。

WorldACD 8月初步数据显示,中国及香港至美国空运量同比下降5%,而至欧洲同比增长12%,反映贸易流向结构性转变。货机运力正从中美航线转向中欧及其他市场,以应对美国更高关税政策。

自8月29日起,美国暂停对所有国家商业货物的最低限度豁免,其对空运流量的影响将在后续数周逐步显现。

数据来源: WorldACD

数据来源: WorldACD

(完)