在今天的全球化商业环境中,东南亚以其庞大的市场潜力和日益增长的数字化消费群体,已经成为跨境电商领域中最令人瞩目的地区之一。随着互联网普及率的提高和中产阶级人口的增加,这一地区展现出了无限的商业机遇。

据eMarketer报告显示,东南亚电商市场收入2023年预计将达到1139亿美元,其2023年电商销售额将增长18.6%,远超全球电商的平均增速,连续三年全球排名第一。

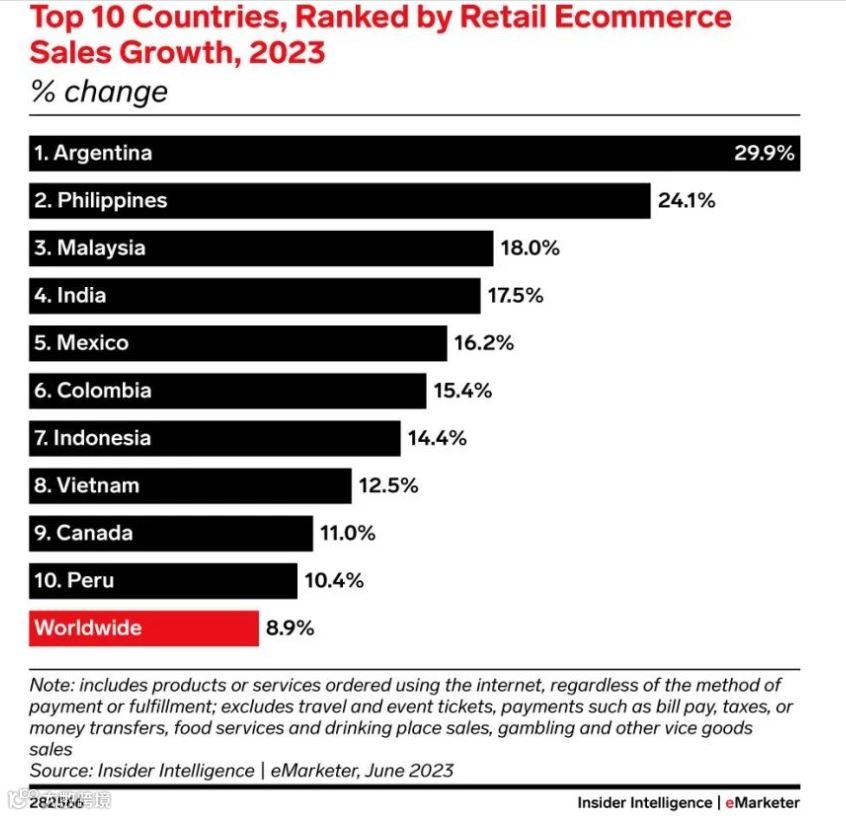

而在2023年全球电商规模增长最快的十个国家中,东南亚地区4个国家上榜,菲律宾排名第二,马来西亚排名第三,印度尼西亚排名第七,越南排名第八,增速均达到了12%以上。预计到2025年,东南亚电商GMV将达2330亿美金。

接下来,让我们深入了解东南亚这片充满潜力的热土,积极开拓跨境电商市场。

东南亚跨境电商市场的发展背景

东南亚地区共有11个国家:缅甸、泰国、柬埔寨、老挝、越南、菲律宾、马来西亚、新加坡、文莱、印度尼西亚、东帝汶,面积约457万平方千米。

东南亚经济体近年来经历了显著的经济增长。随着东盟(ASEAN)国家间的经济一体化深入发展,区域内的贸易和投资活动得到了促进,为跨境电商的发展提供了坚实的基础。东南亚地区拥有超过6.5亿人口,其中不少国家的人口结构年轻化明显,互联网和移动互联网的普及率不断提高。这一庞大而年轻的互联网用户群体为电子商务和跨境电商市场的扩张提供了丰富的土壤。

随着地区内物流网络的改进和支付系统的创新,跨境电商交易变得更加便捷和安全。这些进展降低了企业进入市场的门槛,并提高了消费者的购物体验。东南亚各国政府为了促进数字经济的发展,纷纷出台了支持电商的政策和措施,如简化跨境贸易程序、减免税收和建立电商平台。这些政策推动了跨境电商的快速发展。

东南亚市场对于国际品牌和商品的需求日益增长,尤其是在时尚、美妆、消费电子和母婴产品等领域。跨境电商为该地区消费者提供了更多样化的商品选择,满足了他们对高品质商品的追求。大数据、云计算、人工智能等新兴技术在电商行业的应用,提升了市场分析、顾客服务和供应链管理的效率,进一步推动了跨境电商的增长。

东南亚电商渗透率持续增长,助力跨境电商发展

东南亚 GDP 近年来维持稳健增速,2023 年 GDP 实现 4.2%的同比增速,预计 2024-2025年将实现 4.5%/4.7%的增速,将维持在世界前列。东南亚数字经济规模近年维持双位数增速,预计 2025 年将达到 2950 亿美元,其中电商市场规模有望维持亮眼增速,2023 年东南亚电商 GMV 有望达到 1390 亿美元,同比增长 7%,预计 2025 年将达到 1860 亿美元。

中国与东盟合作持续加深,跨境电商受相关政策支持。中国与东盟近年来合作日益深化,2021 年与东盟建立面向和平、安全、繁荣和可持续发展的全面战略合作关系,推进双方在经济、科技、贸易等领域合作的深化:如 2022 年 1 月《区域全面经济伙伴关系协定》正式生效,截至目前成员国包括印尼、菲律宾、泰国、马来西亚等东南亚国家以及中国等非东盟成员国,RCEP 成员国内 90%以上的货物贸易将逐步实现零关税,我国出口商品价格竞争力有望持续增强,因此东南亚等新兴市场逐步成为跨境卖家新一轮的增长点。

物流、支付等跨境电商配套基础设施持续完善,持续优化消费者购物体验。随东南亚电商 GMV 规模持续增长,物流、支付等电商配套基础设施持续完善。物流方面,如 Shopee针对跨境物流难题,铺设高效物流网络,开展 Shopee 物流服务 SLS,从而解决了跨境电商卖家仓储、运输、报关、清关、发货配送等跨境干线运输以及尾程配送环节;支付方面,东南亚各国政府持续推动电子支付发展,同时各电商平台陆续推出官方电子钱包,持续推动电商支付的线上化。此外,我国焦点科技等公司亦持续加强在跨境电商方向布局,为 B2B、B2C 跨境电商卖家提供一站式解决方案。跨境电商基础设施的完善可以助力平台及商家侧优化消费者购物体验,加速跨境电商行业发展。

消费者:以年轻人为主,价格敏感度相对较高

东南亚人口结构年轻化,相对全球大部分地区仍有人口红利。根据 Datarepotal,截至2022 年 1 月,东南亚总人口数量约为 6.78 亿,同比增长 1.2%,其中越南、菲律宾人口过亿。年龄结构上来看,东南亚主要国家(如印尼、菲律宾、马来西亚、柬埔寨等)人口年龄中位数为 30 岁左右,人口年龄结构呈现金字塔形状,即年轻人口数量较多,老年人数量较少,如菲律宾 20 岁以下人口比例达到 40%。年轻人消费意愿以及能力通常高于老年人,东南亚年轻化的年龄结构有助于推动科技创新以及技术转型,带动东南亚商品市场的繁荣发展。

互联网渗透率较高,网民粘性高于世界平均水平。东南亚互联网渗透率高于全球平均水平,根据 Statista,截至 22 年 7 月东南亚主要国家中马来西亚、新加坡、菲律宾、泰国、越南、印尼互联网渗透率分别达到 93.8% / 92% / 91% / 88.3% / 86% / 76.5%,超过世界平均水平。此外,东南亚网民粘性较高,其中菲律宾互联网用户日平均使用互联网时长超10 小时,马来西亚、泰国用户每天上网的时间超 9 小时,超全球互联网用户平均日使用时长的 7 小时左右。东南亚用户的高互联网渗透率以及高粘性为其电商发展提供了基础。

东南亚消费者价格敏感度较高,注重商品性价比。东南亚市场消费者对品牌认知程度较低,且目前东南亚大部分国家人均 GDP 相对欧美地区发达国家仍有较高增长空间。因此相对欧美消费者,东南亚消费者拥有较高的价格敏感度,低价商品在东南亚竞争力较强。

区域性特色浓厚,本地化程度重要性持续提升。东南亚区域内各个国家消费者偏好以及消费习惯均有一定差异,例如菲律宾消费者肤色以棕色为主,因此更偏向于欧美妆容,眼线、眉笔、修容等眼妆产品深受市场欢迎。此外,东南亚地区的宗教色彩较浓厚,且多种宗教融合交错,情况复杂,例如泰国大部分信仰佛教、菲律宾大部分信奉天主教等,选品时亦要注意对应地区的宗教影响。

东南亚电商竞争格局:本土企业占据主流,直播及社交电商快速增长

本土电商占据先发优势,Shopee、Lazada 维持市场领先地位。整体来看,东南亚电商呈现“二超多强”格局:二超为 Shopee 以及 Lazada,根据 Momentum Works,二者2022 年 GMV 分别为 479 亿美元以及 201 亿美元,二者为综合性电商平台,覆盖东南亚大部分国家。此外,区域性电商龙头亦有良好表现,如印尼 Tokopedia 以及 Tiki 分别深耕印尼以及越南,其中 Tokopedia 2022 年 GMV 为 184 亿美元,仅次于 Lazada 排名第三。整体来看,东南亚本土电商占据电商市场头部位置,主要原因包括(1)对本地用户需求了解更深,在选品方面占据优势;(2)本土商家物流较快,履约环节占据优势;(3)发展较早,积累较多原始用户,拥有一定用户粘性。

我国公司加大东南亚跨境电商投入,Shein、Tiktok、Temu 等平台纷纷入局。2020年后,我国跨境电商平台纷纷加大在东南亚地区跨境电商的投入,Shein、Tiktok、Temu分别于 2018、2021、2023 年进入东南亚电商市场。三者各具优势,其中 Shein 凭借小单快反模式在时尚女装供应上独具优势,Tiktok 凭借其优质内容聚集的流量优势发展内容带货,Temu 凭借全托管模式以及优质产业带资源的积累凭借高性价比特点吸引东南亚消费者。

东南亚社交媒体渗透率较高,KOL 对消费者影响较大。东南亚拥有较高社交媒体渗透,2023 年东南亚主要国家中新加坡、马来西亚、泰国分别达到 84.7%/78.5%/72.8%。根据 Datareportal,东南亚大部分国家社交媒体用户日均使用时长超过世界平均水平,其中菲律宾用户使用时长为 3.43 小时/天,居亚洲地区国家之首,此外印尼、马来西亚、泰国、越南等地区使用时长分别为 3.18/2.47/2.44/2.32 小时,均超过世界平均值 2.31小时。基于社交媒体的高渗透率以及依赖性,KOL 在东南亚亦对用户有较高影响力。

基于东南亚社交网络的高渗透率以及高粘性,直播电商以及社交电商得以快速发展。因东南亚消费者对社交网络有较高粘性,且年轻化程度高,因此直播及社交电商的市场教育成本较低。具体来看,东南亚消费者乐于通过社交媒体与商家进行讨价还价,同时乐于与亲友分享自己购买的性价比较高的商品;同时 KOL 可以通过 Facebook、Instagram、Tiktok 等社交媒体平台覆盖超 90%的在线用户。基于以上原因,直播电商以及社交电商得以快速发展。根据 Statista,目前社交媒体已经成为东南亚消费者购物主要渠道之一,其中越南仅有 4%的消费者没有使用过社交媒体网络进行购物。

主要平台分析

Shopee

Shopee 维持东南亚电商市场龙头地位,GMV 维持稳健增长。Shopee 在 2015 年于新加坡成立,后于 2016 年开启中国地区跨境电商业务,目前公司经营范围已覆盖至新加坡、马来西亚等东南亚地区以及巴西、墨西哥等多地。Shopee 2023 年 GMV 达 785 亿美元,同比增长 6.8%;实现营收 90 亿美元,同比增长 23.5%;公司货币化率为 11.46%,同比增长 1.5pct。

与此同时,据 Similarweb 公布的东南亚各大电商平台的访问量数据显示数据显示,2023 年 12 月份,Shopee 在东南亚各站点的访问量都以断层领先的态势位居第一,总访问量高达 5.84 亿,与 2022 年同期比起来增长率达到了 14.7%,环比增长率、用户平均访问时长等数据也相当亮眼。

Shopee 货币化率持续增长有以下两大原因:

贯彻本地化经营策略,选品以及营销能力持续提升:作为东南亚地区头部电商公司,Shopee 对东南亚不同国家的消费者需求有较为深入的了解,针对不同地区消费者的偏好以及宗教信仰等进行针对化的选品以及营销。例如 Shopee 在选品方面,根据不同国家推出独立站点,各站点选品均根据当地具体情况进行调整;在营销方面,Shopee 会根据当地节日安排差异化的营销,如在斋月期间平台会对礼品、家居装饰等品类进行促销活动,促进平台转化率的提升。

电商基建持续完善,自建 SLS 物流履约体系:Shopee 持续完善其跨境电商基础设施建设,公司自 2016 年起逐步搭建 SLS 物流基建,目前已经包揽运输、报关、清关、仓储、发货配送等诸多环节,在跨境电商链条较长的物流环节帮助跨境卖家解决痛点。从运费来看,Shopee 以较高的商品运输量与东南亚本土物流服务商达成合作关系且拥有较高的议价能力,既保证了商品运输时效,同时实现了商品运输价格的下降。根据Shopee官网,SLS配送价格与同时效的市场物流价格相比降低约30%。