订阅式B2B数据平台供应商Zoominfo(NASDAQ:ZI)于2020年6月4日挂牌上市,日涨幅一度高达100%,目前市值已超过200亿美元,创下了自新冠疫情以来首支也是最大规模的科技股IPO交易。经济下行背景下的资本疯狂进驻,正预示着B2B营销自动化行业已经被推向了爆发前夜。

订阅式B2B数据平台供应商Zoominfo(NASDAQ:ZI)于2020年6月4日挂牌上市,日涨幅一度高达100%,目前市值已超过200亿美元,创下了自新冠疫情以来首支也是最大规模的科技股IPO交易。经济下行背景下的资本疯狂进驻,正预示着B2B营销自动化行业已经被推向了爆发前夜。

Zoominfo是一家全球领先的B2B营销自动化供应商。该公司可以基于云平台,为营销团队提供精准营销服务,帮助用户识别目标客户。同时,平台还可以监控目标公司的各种属性,并通过营销自动化的工具,跟踪整个交易周期的进度。这种“360度全景”使买卖双方能够在正确的时间向关键的人传达精准信息,从而缩短销售周期并提高成单率。

• 核心业务持续增长,服务客户行业广泛 •

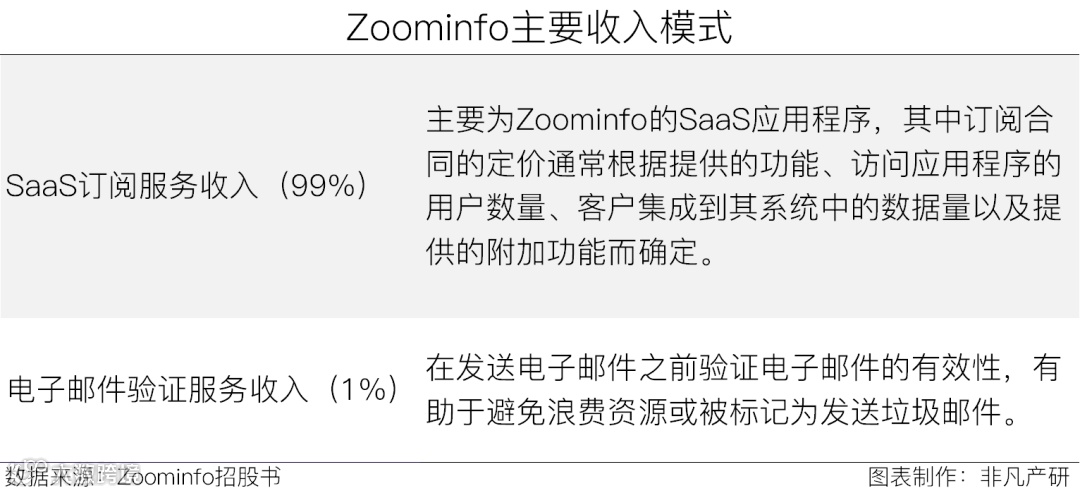

Zoominfo中99%的收入来自SaaS订阅服务,其余1%则来自电子邮件验证服务。SaaS订阅服务包括Zoominfo的SaaS应用程序,其中订阅合同的定价通常根据提供的功能、访问应用程序的用户数量、客户集成到其系统中的数据量以及提供的附加功能而确定。电子邮件验证服务主要为在发送电子邮件前进行电子邮件有效性验证。

2020年SaaS订阅服务收入为30.39亿元,同比增长达62.9%,电子邮件验证服务的收入为0.332亿元,同比增长25.0%,两项收入的提高主要得益于客户的增长及存量客户对应的收入增加。在现有客户群体方面,Zoominfo在2020年、2019年的NDR(同一批客户本年度创造收入与上年度创造收入之比)分别为108%、109%。这说明Zoominfo在存量客户的开发方面效果良好,使得存量客户不仅保持原有收入贡献,还增加了存量客户的新收入贡献。

Zoominfo庞大而多元化的客户群跨越各种垂直行业,包括软件、商业服务、制造、电信、金融服务、媒体、互联网、交通、教育、酒店、房地产等。公司客户类型从最大的全球企业到中型市场公司,再到小型企业,目前大概共有2万付费客户公司。截至2020年12月31日,没有单一客户贡献超过1%的收入,因此,不存在受部分大客户影响而产生巨大波动的重大风险。截至2020年12月31日,Zoominfo拥有超过850名商品成交总额超过100,000美元的客户。这些客户中,约有45%和23%的客户分别为软件和服务业,约有不到4%的客户属于零售、旅游、酒店、消费品或石油、天然气行业。

毛利率逐年递增,净亏损收窄

2018年至2020年,公司均处于净亏损状态,但是亏损状态有收窄迹象,2020年净亏损相较于2019年同比收窄53.33%,经营情况持续向好。虽然Zoominfo在2020年陆续完成了多项收购,但2020年的收入大部分应当为自身有机增长。另外,Zoominfo的营业收入逐年递增,息税前利润(EBIT)和息税前利润率均呈现先降后增的趋势,体现了该企业经营能力有所提升。2020年Zoominfo息税前利润为2.42亿元,同比增长110.43%,息税前利润率也增长至7.87%,主要受客户数量增长和现有客户收入贡献增加的推动。息税前利润率方面,2020年与2019年息税前利润率较2018年均有大幅下降,原因是用于签约新客户以及保留现有客户相关的销售和营销费用大幅增加,因此成本大幅提升。

同时,2018年至2020年Zoominfo的毛利及毛利率均实现稳步增长,公司经营情况不断改善。其中,毛利由2018年的6.94亿元增长到2020年的24.06亿元,毛利率自73.67%增长到77.44%。2019年至2020年,公司已经完成了SaaS平台的建立,2020年外部技术购买的摊销费用没有显著增加,因此使得主营业务成本增速低于营业收入增速,毛利率实现健康增长,提高0.85%。

公司预计在未来几年,期间费用将显著增加,主要会在销售、营销和研发方面聘请更多人员,以扩大其在国内和国际合作伙伴中的影响力。同时,公司将持续改善运营情况,以控制企业成本。

针对数据准确性、意图识别等B2B营销行业的痛点,如今对应的解决方案已经普遍存在,行业内大部分公司在联系人列表管理、数据库、意向和新闻聚合器等方面都有着较高的解决能力。相比于Zoominfo的“360度”全面的服务,这些现存的解决方案往往缺乏2B业务所需要的广度和精度。不论规模或行业,Zoominfo的平台拥有广泛的适用性,占据市场领先地位。

在数据的深度方面,Zoominfo具有极大的优势。根据Zoominfo在招股书中的披露,数据来源包括几个方面:1.用户对平台的贡献:用户可以免费获取Zoominfo的基础版功能,而Zoominfo则可以获取用户的邮件签名,并从中分析获取到有价值的信息,包括姓名、工作单位、职位、电子邮箱、电话号码等。2.网络公开信息:Zoominfo每天监控4500万网址,包括新闻流、博客和其他公开网页等。3.第三方数据源:2019年,Zoominfo花费了300万美金购买第三方数据。公司数据覆盖了约1400万家公司和超过1.19亿位公司职员,其中全美共有460万家企业被覆盖(美国本土覆盖率达87%)。

在数据的深度方面,Zoominfo具有极大的优势。根据Zoominfo在招股书中的披露,数据来源包括几个方面:1.用户对平台的贡献:用户可以免费获取Zoominfo的基础版功能,而Zoominfo则可以获取用户的邮件签名,并从中分析获取到有价值的信息,包括姓名、工作单位、职位、电子邮箱、电话号码等。2.网络公开信息:Zoominfo每天监控4500万网址,包括新闻流、博客和其他公开网页等。3.第三方数据源:2019年,Zoominfo花费了300万美金购买第三方数据。公司数据覆盖了约1400万家公司和超过1.19亿位公司职员,其中全美共有460万家企业被覆盖(美国本土覆盖率达87%)。

再者,Zoominfo能够对数据进行实时更新,以此提高服务效率;同时,公司对数据进行深入分析,能够提供例如人员调动、痛点或计划投资、技术应用、意图信号、领导联系信息、高级属性、组织结构图、新闻和事件、层次结构信息、地点和资金细节等方面的见解,具有一定的深度;其次,Zoominfo注重数据质量,通过运用提取、解析、匹配和清理数据的专有方法能够保证95%以上的准确率;另外,公司每天可以收到约5000万条记录,这个数字还在不断增长,这推动了提供的情报的准确性和覆盖面,将为客户提供了更大的价值。

△Go-to-Market“360度”服务全景图

△Go-to-Market“360度”服务全景图

作为两家都致力于营销自动化解决方案提供商的2B企业,HubSpot和ZoomInfo有着不可忽视的联系。它们都通过向商户提供自己的服务从而帮助客户进行营销自动化,增加销售、营销的效率最终提高商户自身的盈利能力。

两家公司的年收入差值保持了相对稳定的数值,主要差别体现在毛利率,从2018-2020年,HubSpot的毛利率均高于ZoomInfo,但是差距逐年缩小。这是由于Zoominfo将收购科技产品、技术的摊销费用计入到服务成本中从而影响了毛利。

两家公司的年收入差值保持了相对稳定的数值,主要差别体现在毛利率,从2018-2020年,HubSpot的毛利率均高于ZoomInfo,但是差距逐年缩小。这是由于Zoominfo将收购科技产品、技术的摊销费用计入到服务成本中从而影响了毛利。但是在费用结构中,2020年年报显示,HubSpot的销售费用占到了营业收入的51.2%,而ZoomInfo仅有38.8%。这和HubSpot依靠合作伙伴扩展客源并同时提供一定数量的佣金是相关的。未来能否将销售费用减少会成为影响HubSpot盈利情况的重要评判标准。

• 收购策略,创立生态圈 •

2020年,Zoominfo分别于10月和11月收购了Clickagy(Al驱动的买方意向信号供应商)、EverString(自然语言处理驱动的公司营销数据提供商)。Clickagy:将意向信号与Zl业务数据相结合,并推出流媒体意向和自定义主题,为客户提供价值增值;EverString:将Zoominfo的情报数据覆盖范围扩大到1亿多家公司,提高了数据层次结构和质量。同时,其还利用更大的覆盖范围和预测算法来丰富客户的GTM数据,以确定下一个最佳目标客户。

• 开拓新的附加服务、应用场景 •

Zoominfo现存客户市场主要可以通过平台服务升级和购买增值服务服务两种方式来增加订单价值,截至2019年底,客户升级平台或购买附加服务近6000次。除此之外,公司将基于现有市场营销业务开拓新的应用场景,例如招聘、投资、市场调研、法规合规和数据收集,用以满足新用户需求和拓展现有市场。

• 国际市场拓展 •

当今企业生态环境中,虽然有CRM(客户关系管理)和MA(营销自动化)等各类工具的投入,但企业还是主要依赖人工流程来收集情报来驱动这些系统。根据Forrester的一项调查,已经实施了B2B情报系统的公司,至少增长了35%的总线索量和45%的高质量线索,从而带来更高的收入和更快的增长。然而,只有1.2%的公司拥有成熟的B2B情报实践和技术,这表明目前Zoominfo所在的仍是一个巨大的蓝海市场。

对于国内的企业级软件市场,由于发展历史的特殊性,很多行业是在数字化、云化和智能化三轨道并发而行;再加上中国在人工智能领域的研发与实力位于国际前列,因此,在B2B数字营销细分赛道里,极可能就是一个三位一体的跃迁。在这个巨大的蓝海赛道必将有机会酝酿出若干具备数据资产、行业积淀、AI加持的新兴巨头。