虽然这个话题已经说烂了,但是本着重要的事情说三遍的原则,我们还是对美联储加息对夸资产市场的影响进行了汇总,毕竟9月FOMC就在今明两天了。

眼下,久经沙场的华尔街老将们也陷入了数十年罕见的分歧,无论是美联储是否加息,还是加息会产生的影响。毕竟,这一近十年来的首次加息将在黄金、外汇、股市、原油和债券等一系列资产市场掀起风暴。

哪怕美联储决定推迟加息,不同的表态和信号也将对各大市场的走势产生深远的影响。

以下是经济学家和策略师们认为会受到美联储本周决定广泛影响的六大资产类别:

(股市)波动性

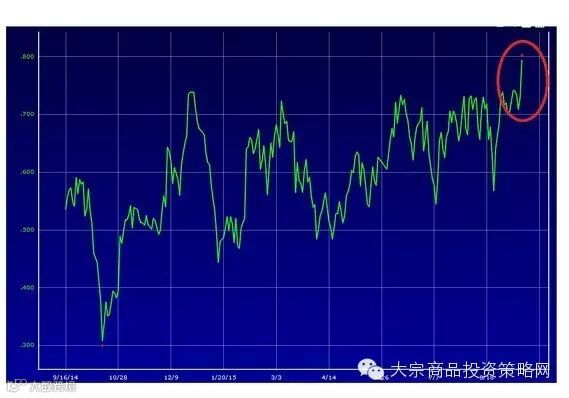

市场在一路颠簸中迎来美联储九月会议。有“恐慌指数”之称的VIX的期限结构已经倒挂(即期高于3个月期VIX)17天了,是2011年以来最长的贴水期,而当时是因为美国评级遭下调导致不确定性大幅飙升。而且,其中大部分时间里贴水幅度比当时更大。

(VIX期限结构倒挂:1个月期VIX-3个期VIX点数)

如果美联储周四决定加息25个基点,投资者可能将其视为对美国经济复苏有信心,从而推动股市上涨。或者他们也可能理解为,廉价货币时代的终结,从而抛售股票。

美联储可以等到10月、12月甚至明年再加息,但是市场也可能理解为其对美国经济缺乏信心。更糟糕的是,推迟加息可能有损美联储的公信力。

“通过本周加息,美联储可以给予市场一些确定性和信心,但是(市场)任何积极的反应都将是短暂的,” Key Private Bank首席投资策略师Bruce McCain表示。“投资者会迅速开始考虑美联储的下一步,而这就像首次加息一样具有不确定性。”

美国国债

富国银行基金管理公司首席固定收益策略师James Kochan表示,任何幅度的加息都可能触发国债抛售。

随着投资者根据潜在的加息进行调仓,两年期国债收益率周二升至2011年4月以来的最高位,而一年期国债收益率则跳升至2010年4月以来最高位。

(两年期美国国债收益率周二升至2011年4月以来的最高位)

美国银行分析师们在周二的报告中写道,对于短期国债来说,加息“可能会是一次冲击”,尤其是对于联邦基金利率变化最为敏感的1-3年期国债。

至于十年期国债收益率,CRT资本集团高级利率策略师Ian Lyngen在周一的报告中表示,它正好交投于"过去几周震动区间的中间位置”。实际上,该收益率同时也在过去一年交易区间的中轨附近徘徊。

芝商所的数据显示,市场预期有25%的可能美联储会在本周宣布加息。

汇丰银行固收策略师们在上周日发布的报告中表示,10年期国债收益率会出现三种情形:

美联储不加息,并继续表示加息取决于经济数据:这是最鸽派的情形,但是这很大程度上已被定价。十年期国债收益率应该在2.1%-2.2%。

不加息,给出部分信号暗示12月加息:十年期国债收益率应该在2.2%-2.3%。

加息,但释放要控制长期收益率的各派信号:这会让投资者大吃一惊,因此鸽派的信号会远不及超预期加息的影响。十年期国债收益率会冲上2.4%。

新兴市场货币

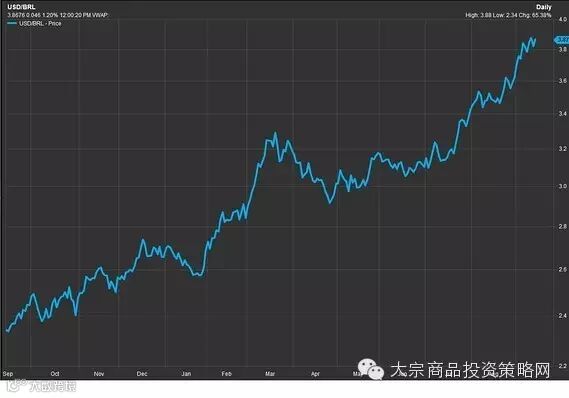

Forex.com高级技术分析师Matt Weller表示,传统观点认为,美联储加息会导致新兴市场货币贬值,因为美元计价资产有着更好的回报前景,从而吸引投资者转向美国。

(美元/巴西雷亚尔)

2013年5月,时任美联储主席伯南克暗示即将削减量化宽松(QE)的资产购买规模,随后爆发了所谓的“缩减暴怒”(taper tantrum)”,随着美国国债收益率大幅上升,新兴市场货币急剧贬值。但是Weller警告称,这一次可能会有所不同。

“诸如土耳其里拉、巴西雷亚尔和南非兰特等本国经常账户存在大规模赤字的货币可能会特别脆弱,因为这些经济体十分依赖(借入)外资。” Weller表示。

同时,泰国、俄罗斯等拥有大量经常帐盈余的经济体的货币在面临美联储政策变化时不会那么脆弱,Weller说。大部分新兴市场货币今年表现很疲软。但是如果美联储周暗示推迟加息,它们可能可以喘口气。

美国金融博客Of Two Minds的博主Charles Hugh Smith还指出,随着美元兑新兴市场货币升值,一个自我强化的循环就形成了:美元越升值,流出新兴市场的资本就越多,从而进一步压低新兴市场货币,导致新兴市场股市、债市和房地产等以贬值货币标价的资产遭到抛售。

欧元/日元交易

外汇市场过去一年的主题就是做主要央行货币政策的分化。美联储将成为首个加息的发达国家央行帮助美元在一季度实现了对欧元、日元和英镑大幅升值。

(欧元/美元)

加拿大丰业银行外汇策略师们在给客户的报告中表示,即便美联储周四加息,来自其决策者的鸽派言论可能也会阻止美元进一步升值。但是包括丰业银行在内的大部分大型机构的策略师均认为,截至今年年底前,美元会继续上涨的。

“尽管短期内,意外加息导致的避险情绪可能支撑欧元/美元和日元,我们继续认为,截至年底和2016年,美元对广泛的货币会继续上涨,因为央行们的货币政策仍然分化。”丰业银行策略师们写道。

美银美林、高盛等投行的外汇策略师们预计,美元兑欧元将在年底实现平价。

黄金

上图来自全球最大在线黄金交易商BullionVault的研究主管Adrian Ash,追踪了1970年以来黄金在美联储首次加息的前三个月、后三个月和后十二个月的表现(以百分比表示),底部为平均表现。

Forex.com技术分析师Fawad Razaqzada在周一的报告中写道,“如果美联储周四发出鸽派信号,可能有助于刺激股市上涨,并打击美元。”

在这种情形下,“黄金可能会受益,因为低利率维持更长的时间将降低持有黄金的相对机会成本。”他表示。但是,“可能由此导致的风险偏好回升或意味着投资者会减少对黄金的关注,并把更多的可交易资金投入股市。”

另一方面,如果美联储决定发出包括加息在内的更多鹰派信号,“这可能对美元构成支撑,打击股市和美元计价的黄金。” Razaqzada表示。因此,在这两种情形下,“黄金的上升空间似乎都有限,除非随后股市和美元都大幅下挫。”

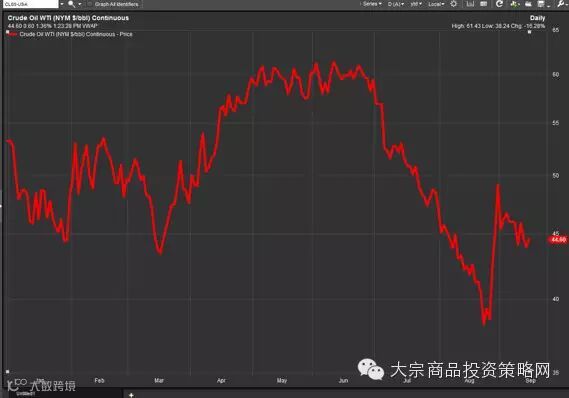

原油

部分策略师认为,美国原油价格可能注定会下跌,无论美联储是否加息。

大宗商品交易员们一直认为,如果美联储加息,美元会上涨,反过来对美元计价的商品(例如原油)施加压力。

券商Global Hunter Securities的宏观策略师Richard Hastings相信,美国原油价格会进一步下跌,如果美联储不加息的话。

“不加息意味着美联储在对疲软的经济做出回应,它将证实原油需求的疲软。”他表示。

“如果美联储加息,那么它就是在数据喜忧参半的情况下加息,”他说。“这也会导致更多原油遭抛售,因为总的基建投资成本会增加,于是减少了基建开支和原油需求。”

油价已经较去年夏季下跌超过50%,原因不仅仅在于全球原油供应过剩,还在于对于中国需求放缓的担忧。

(WTI油价走势)